ワンダープラネット(4199)上場とIPO初値予想【幹事配分や独自評価あり】

ワンダープラネット(4199)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事は大和証券が引受けます。

上場規模は約5.2億円で公開株数189,300株、オーバーアロットメント28,300株です。想定発行価格は2,410円になっています。

かなり人気になりそうなゲーム系のIPOとなっています!

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場日 | 6月10日 |

| BB期間 | 5月25日~5月31日 |

| 企業ホームページ | https://wonderpla.net/ |

| 事業の内容 | エンターテインメントサービス事業 |

【手取金の使途】

上記の手取概算額113,500千円及び「1新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限67,964千円については、①新規開発タイトルに係る人件費・外注費として2021年8月期65,500千円(人件費19,400千円、外注費46,100千円)、2022年8月期76,500千円(人件費21,300千円、外注費55,200千円)、②借入金返済の一部として2021年8月期38,500千円に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ワンダープラネット(4199)IPOの業績と事業内容

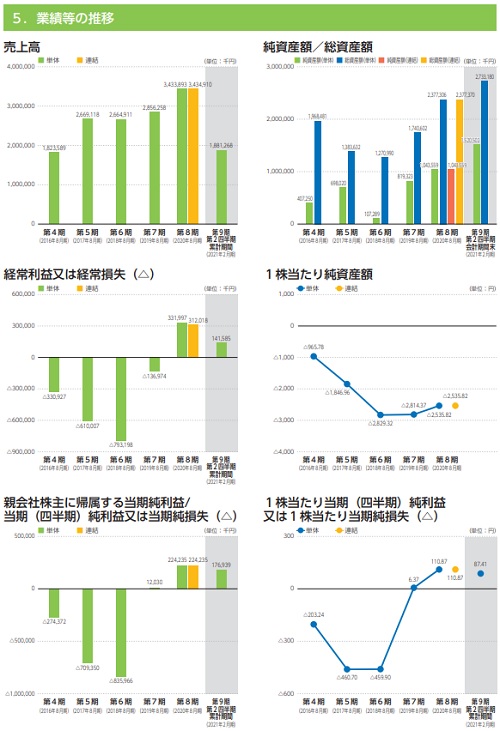

業績は第6期まで赤字が続いていましたが第7期に初めて黒字化しています。黒字化での上場は印象がよいです。

同社は「楽しいね!を、世界中の日常へ。」というミッションを掲げているそうです。事業はスマートフォンを中心としたスマートデバイス向けアプリ・ゲームの企画、開発、運営、販売を行うエンターテインメントサービス事業を主たる事業としています。

アプリやゲームはApple Inc.、Google Inc.が運営するプラットフォーム等を通じてユーザーに提供しています。セグメントはエンターテインメントサービス事業の単一セグメントです。

エンターテインメントサービス事業では提供するタイトルは、ユーザーが無料でダウンロードして楽しむことができ、アプリ・ゲーム内での一部アイテムの獲得や機能拡張を行う際や月額での課金が必要となるフリーミアムモデルになっています。

収益方法は課金により得られた金額が同社の収入になります。

ワンダープラネットが直接配信を行うサービスは、課金収入から協業パートナーへの収益分配額を控除した金額を当社売上高として計上しており、プラットフォームからは課金収入より手数料を除いた金額を受領しています。

一方で同社が開発・運営等を担当し協業パートナーが配信を行うタイトルは、契約に基づき協業パートナーから受領する金額を売上高としています。

サービス毎にリスクやリターンの見極めを行い、配信の方式や協業の内容を検討のうえ事業展開を行っているそうです。

ワンダープラネットの特徴及び強みは、自社開発によるオリジナルタイトル及び他社IPタイトルの日本国内及び海外での展開、他社開発によるIPタイトルの海外での展開を行っていることだそうです。

自社開発タイトルでヒットが続く名古屋スタジオは、自社開発タイトルの開発から運営まで全てを名古屋にて担っているスタジオであり、「クラッシュフィーバー」「ジャンプチ ヒーローズ」それぞれの日本版における新規開発及びリリース後の運営を行っています。

海外展開を一気通貫するグローバルスタジオは、自社及び他社開発タイトル海外版の開発・運営を担っており、東京を拠点に開発・運営に係る業務を一貫して実施できる点が強みです。

日本国内以外にも今後の成長や一定の規模が見込まれる海外の国・地域において事業展開を行っており、海外売上高比率は2019年8月期に単体売上高の34%、2020年8月期に連結売上高の35%を占めています。

また、タノシムスタジオは、2016年2月に子会社化し、2018年9月に吸収合併したタノシム株式会社のメンバーが中心となり、ゲーム以外の領域を含め協業パートナーとの新規チャレンジを担っているスタジオとなっています。

ワンダープラネット(4199)IPO仮条件と公開価格の日程

| 想定価格 | 2,410円 |

| 仮条件 | 2,410円~2,560円 |

| 公開価格 | 6月01日 |

想定発行価格から試算される市場からの吸収金額は約4.6億円です。オーバーアロットメントを含めると約5.2億円になります。

上場規模が小さくゲーム事業はIPOでも特に人気が見込めます。ベンチャーキャピタル出資が多いようですが初値2倍は超えてくると思います。業績面の不安が少しありますが人気化するでしょう。

ワンダープラネット(4199)IPOの幹事団詳細と会社データ

| 公募株数 | 50,000株 |

| 売出株数 | 139,300株 |

| 公開株式数 | 189,300株 |

| OA売出 | 28,300株 |

| 引受幹事 | 大和証券(主幹事) SBI証券 野村證券 マネックス証券 楽天証券 三菱UFJモルガン・スタンレー証券 東海東京証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 |

大和証券主幹事となっていますが、IPOルールが変更になったためより当選しにくくなったと思います。

仕方がないため申込続けましょう。SBI証券でIPOチャレンジポイントを利用することも検討したいと思います。

簡単に当選させてくれませんがIPOチャレンジポイントがインフレ化しているため早く使いたいです!!

それと非上場株(未上場株)を購入できるファンディーノってなんであんなに人気なんでしょうね。投資家登録者が多いからでしょうか?

私も数社に投資を行ってみますが人気が高く凄いと思います。募集開始当日に募集額をクリアーしてきますよね。

ワンダープラネットの会社設立は2012年9月03日、本社住所は愛知県名古屋市中区錦三丁目23番18号、社長は常川友樹氏(39歳)です。※2021年5月08日時点

従業員数は195人(臨時雇用者19人)、平均年齢32.1歳、平均勤続年数3.2年、平均年間給与約500万円です。

ワンダープラネット(4199)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 常川 友樹 | 375,000株 | 16.05% |

| JAPAN VENTURES I L.P. | 278,700株 | 11.93% |

| 株式会社海外需要開拓支援機構 | 256,412株 | 10.97% |

| 石川 篤 | 225,000株 | 9.63% |

| グローバル・ブレイン5号投資事業有限責任組合 | 196,000株 | 8.39% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人かつ当社の代表取締役である常川友樹、当社の取締役である石川篤及び久手堅憲彦は、主幹事会社に対し、元引受契約締結日から上場日後180日目(2021年12月06日)までの期間、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨を合意しております。

また、売出人であるJAPAN VENTURES I L.P.、当社株主である株式会社海外需要開拓支援機構、グローバル・ブレイン5号投資事業有限責任組合、ユナイテッド株式会社、ジャフコSV4共有投資事業有限責任組合、西條晋一、LINE Ventures Japan有限責任事業組合、~省略~ は主幹事会社に対しロックアップ期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出し及び売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通じて行う株式会社東京証券取引所での売却等を除く)を行わない旨を合意しております。

この他、新株予約権者は普通株式の売却等を行わない旨を合意が行われています。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 170,800株 | 90.23% |

| SBI証券 | 9,400株 | 4.97% |

| 野村證券 | 3,700株 | 1.95% |

| マネックス証券 | 1,800株 | 0.95% |

| 楽天証券 | 1,800株 | 0.95% |

| 三菱UFJモルガン・スタンレー証券 | 900株 | 0.48% |

| 東海東京証券 | 900株 | 0.48% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 5,000円~6,500円

※ファーストインプレッション

第二弾⇒ 5,500円~6,500円

※仮条件発表後

初値予想と市場コンセサンス

ワンダープラネットの初値予想をリサーチして記載します。

初値予想5,000円~6,000円

修正値5,500円~6,500円

スマホゲーム市場は成熟感が既にあるとされていますが、毎回のように買われます。セカンダリー期待の買いだと思います。また直近のゲーム銘柄だとcoly(4175)が人気でした。初値天井ではありませんでしたがスリルあるのがゲーム株です。

業績は2021年8月期の単独予想が出ており、売上38.42億円で営業利益4.92億円、経常利益4.84億円です。前期比だと売上11.9%増、営業利益47.8%増、経常利益45.8%になります。

四半期利益は10.03億円になり前期比較で347.2%増と無茶苦茶な数値が出ています。EPSが483.63なのでPERは仮条件上限算出で5.29倍になります。初値3倍くらいは視野に入りそうですね。

とにかくIPOに当選できるように頑張るしかありません。株数が少ないけど頑張りたいと思います!

ワンダープラネット(4199)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2015年8月29日~2023年8月28日 | 37,300株 発行価格120円 |

| 2017年11月19日~2025年11月18日 | 15,200株 発行価格1,000円 |

| 2018年2月19日~2026年2月18日 | 30,000株 発行価格1,000円 |

| 2018年8月31日~2026年8月30日 | 52,000株 発行価格2,500円 |

| 2019年8月31日~2027年8月30日 | 2,000株 発行価格2,500円 |

| 2020年8月31日~2028年8月30日 | 44,030株 発行価格2,500円 |

| 2021年8月31日~2029年8月30日 | 40,474株 発行価格2,500円 |

| 2022年8月17日~2030年8月16日 | 15,980株 発行価格2,500円 |

ロックアップは180日間(2021年12月06日)でロックアップ解除倍率は発行価格の1.5倍となっています。新株予約権者もロックアップ対象です。

ストックオプションは180,530株が上場時に行使期限を迎えるようです。

時価総額は東証データの上場時発行済み株式数の2,149,412株から算出すると想定価格ベースで約51.8億円になります。

VC出資が1,100,412株あり、発行済株式総数の52.4%となっているようなので上場後の初値次第で面白い展開も期待できるかもしれません。

売り抜けたい株主も多いでしょうね。久しぶりのIPOなので人気化すると思っています。同日上場のテンダ(4198)は残念ですよね。

こちらもゲーム事業を行っています!

日本初!Tポイント投資ができる証券会社 【毎月200P還元で管理料20円だけ】

⇒ SBIネオモバイル証券

タグ:IPO初値予想