メイホーホールディングス(7369)上場とIPO初値予想【幹事配分や独自評価あり】

メイホーホールディングス(7369)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事は東海東京証券が引受けます。

上場規模は約7.8億円で公開株数404,000株、オーバーアロットメント60,600株です。想定発行価格は1,670円になっています。需給面で面白そうな気がします。

しばらくIPOがないため初値持越しの可能性が高そうですね。

| 業 種 | サービス業 |

| 上場市場 | マザーズ ※名証セントレックスにも重複上場 |

| 上場日 | 6月02日 |

| BB期間 | 5月18日~5月24日 |

| 事業の内容 | 建設コンサルタント業、補償コンサルタント業、測量業、地質調査業、人材派遣事業、警備業、建設業、介護事業等を営む子会社等の経営管理およびこれに附帯する業務 |

【手取金の使途】

上記の手取概算額453,020千円については、「1新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限93,105千円と合わせた手取概算額合計上限546,125千円を当社の事業拡大を見据えた広告宣伝費、人件費、その他及び長期借入金の返済に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

メイホーホールディングス(7369)IPOの業績と事業内容

上場を行うために持株会社にしている感じですね。設立自体は若いです。

同社グループは持株会社として経営指導等の経営管理を行うメイホーホールディングスと子会社13社で構成されています。建設関連サービス事業と人材関連サービス事業、建設事業、介護事業を主たる事業としています。

主力事業は建設業になり、売上の22.7%を前期は国土交通省から得ています。今期は第2四半期現在で14.4%と低いようです。

建設関連サービス事業は、国及び地方公共団体を主な顧客として、公共工事におけるコンサルタント業務を提供しています。

主たる提供サービスは交通量等の各種調査、設計、測量、補償コンサルタント、公共工事の施工管理等を行う発注者支援の建設コンサルタント業務です。岐阜県と愛知県を中心エリアでサービス提供を行います。

人材関連サービス事業は、日本国内において、技術者派遣と製造業派遣を主要事業としています。

警備事業やカンボジアにおいて、日本で受託した図面作成等業務をアウトソーシング先として受ける事業を行っています。

また、カンボジアに設立した現地法人において、技能実習生候補の募集、教育、日本への送り出し手配を行っています。コロナ禍の中ではかなり厳しいビジネスだと思います。

建設事業は総合建設業、法面工事事業を中心としています。主要な提供サービスは、建設工事、国道維持管理工事、緑化及び法面工事であり、主要な顧客は国及び地方公共団体等です。

介護事業は通所介護(デイサービス)、認知症対応型通所介護(認知症専用デイサービス)、居宅介護支援事業所(ケアマネ事業所)を行っています

主要な提供サービスは、デイサービス(送迎、入浴、食事、機能訓練等)居宅支援であり、岐阜市内に4か所、愛知県常滑市に1か所の通所施設を運営しています。

メイホーホールディングス(7369)IPO仮条件と公開価格の日程

| 想定価格 | 1,670円 |

| 仮条件 | 1,710円~2,080円 |

| 公開価格 | 5月25日 |

想定発行価格から試算される市場からの吸収金額は約6.7億円です。オーバーアロットメントを含めると約7.8億円になります。上場規模が小さいため初値利益が出ると思います!

IPOでは人気があるM&Aなども手掛けている企業です。ただ収益の多くは公共事業などを行っている建設業となっています。国や地方自治体からの収益は安心できます。

メイホーホールディングス(7369)IPOの幹事団詳細と会社データ

| 公募株数 | 300,000株 |

| 売出株数 | 104,000株 |

| 公開株式数 | 404,000株 |

| OA売出 | 60,600株 |

| 引受幹事 | 東海東京証券(主幹事) 野村證券 SMBC日興証券 SBI証券 岡三証券 安藤証券 水戸証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 |

東海東京証券主幹事で小粒上場なので人気がありそうです。ITとは全く関係がなさそうですけどね。今回も地場企業の上場と手掛けるようです。

幹事構成から当選しにくそうなので、できる限り頑張るしかありません。安藤証券が引受幹事で入っています。めっちゃ久しぶりですね!

SMBC日興証券からの申込みは徹底しておき、SBI証券からもIPOチャレンジポイント狙いで申込みましょう。結局全力で申込形ですね。

Tポイント投資ができる証券会社があります。ひとかぶIPOを取扱っているSBIネオモバイル証券です。

TポイントでFX取引もできるため面白いです。キャンペーンもやっているため口座開設している方は頂いておきましょう。IPO取扱いも行われています。詳しくは別記事にまとめまています。

メイホーホールディングスの会社設立は2017年2月01日と本社住所は岐阜県岐阜市吹上町六丁目21番です。社長は尾松豪紀氏(57歳)です。※2021年4月29日時点

従業員数は26人(臨時雇用者4人)、平均年齢40.8歳、平均勤続年数3.9年、平均年間給与約514万円です。連結従業員数は378人となり臨時雇用者383人となっています。

メイホーホールディングス(7369)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 尾松 豪紀 | 774,000株 | 62.49% |

| 河合 清明 | 210,000株 | 16.96% |

| 藤原 巧 | 106,500株 | 8.60% |

| 山本 恭司 | 68,000株 | 5.49% |

| 尾松 恵子 | 46,000株 | 3.71% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である尾松豪紀、売出人である河合清明及び藤原巧並びに当社株主である山本恭司及び尾松恵子は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年11月28日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 東海東京証券(主幹事) | 363,700株 | 90.02% |

| 野村證券 | 12,100株 | 3.00% |

| SMBC日興証券 | 8,100株 | 2.00% |

| SBI証券 | 8,100株 | 2.00% |

| 岡三証券 | 4,000株 | 0.99% |

| 安藤証券 | 4,000株 | 0.99% |

| 水戸証券 | 4,000株 | 0.99% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 3,800円~4,200円

※ファーストインプレッション

第二弾⇒ 4,000円~6,000円

※仮条件発表後

初値予想と市場コンセサンス

メイホーホールディングスの初値予想をリサーチして記載します。

初値予想3,500円~5,000円

修正値3,500円~4,000円

仮条件が大きく上振れし1,710円~2,080円になりました。これにより吸収額が9.7億円にまで上昇しています。時価総額は31.2億円を見込んでいます。

IPOがしばらくなかったために公開価格割れはないと思いますが、新興市場の壊滅が気になっています。それでも初値利益が狙えると思います。

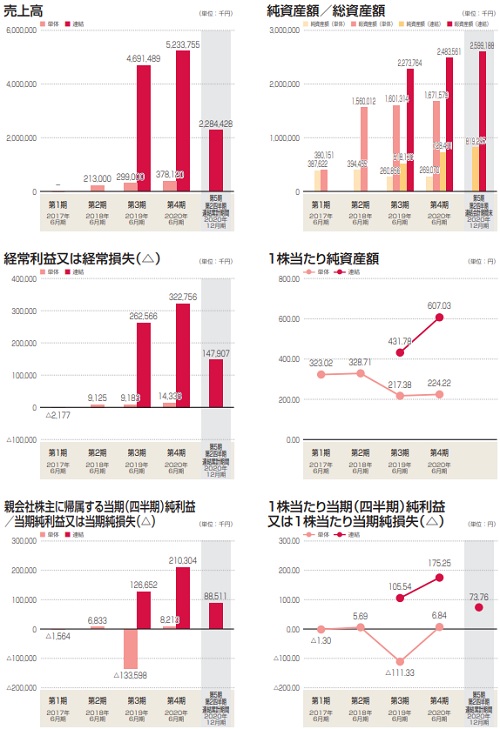

業績確認を行うと2021年6月期で売上52.92億円で経常利益3.69億円となっています。前期比だと売上1.13%増で経常利益は14.60%増になります。四半期利益は2.55億円で前期比21.43%増です。

またEPSが208.36なのでPERが仮条件上限算出で9.98倍、BPSが959.15なので2.17倍になります。配当はでません。類似企業比較では妥当な株価だと思います。高い銘柄でPER20倍くらいまであります。

事業への魅力よりもIPO空白期間が1ヶ月あったために買われる展開でしょう。とにかく当選できるように頑張りたいと思います。

メイホーホールディングス(7369)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2022年12月03日~2030年12月02日まで | 38,500株 発行価格840円 |

ロックアップは180日間(2021年11月28日)でロックアップ解除倍率の設定はありません。ストックオプションの株数残や発行価格は上記のようになります。

行使期限に入る株はありません。またベンチャーキャピタル出資がないため需給に期待できそうです!

時価総額は東証データの上場時発行済み株式数の1,500,000株から算出すると想定価格ベースで約25.1億円になります。超軽量級のIPOになります。

1ヶ月間のIPO空白期間によりかなりの買いが入ると思います。

モーニングスターが発行する株式新聞を無料購読してみませんか?IPOの初値予想も見ることができます。無料購読方向はDMM.com証券(PR)の口座開設を行い設定をするだけです。

詳しくは下記記事でまとめているので利用して頂けたらと思います。年間52,800円(税込)が完全無料です!

タグ:IPO初値予想