インティメート・マージャー上場とIPO初値予想【裏情報や独自評価あり】

インティメート・マージャーIPOが新規上場承認されました。市場は東証マザーズで主幹事はみずほ証券が引受けます。公開株数は260,000株で売出株はありません。

オーバーアロットメントは39,000株になり、上場規模は想定発行価格の2,320円から計算すると約6.9億円になります!規模も小さいため爆上げ期待ですね。

フリークアウト・ホールディングス が親会社になるみたいですが、社長の簗島亮次氏は元々務めていたようなので関係性があります。どのみち能力が高い方だと思いますけど株式保有率は17.64%と意外に高めでした。

ベンチャーキャピタル出資も多く電通(4324)も第三者割当増資で株主になっています。2019年1月に成果報酬型ディスプレイ広告運用サービス提供を開始し勢いに乗っているようです。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 10月24日 |

| BB期間 | 10月04日~10月10日 |

| 企業ホームページ | https://corp.intimatemerger.com/ |

| 事業の内容 | データマネジメントプラットフォームの提供、データ活用コンサルティング |

【手取金の使途】

手取概算額544,944千円及び「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限83,241千円と合わせた、手取概算額合計上限628,185千円については、2020年9月期に新規採用人員の教育採用費及び人件費に245,808千円、2021年9月期に新規採用人員の教育採用費及び人件費(427,546千円)の一部に充当する予定であります。

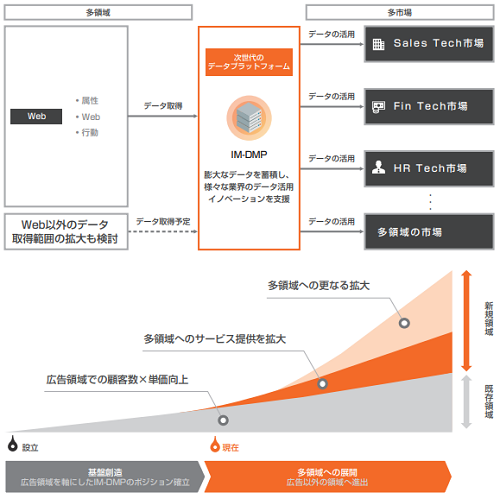

当社の提供するIM-DMPは、既に一定のデータ量を蓄積、分析および抽出が可能なシステムとなっており、細かな改修を除けば、大規模なシステム投資なしでIM-DMPをもとにした新規商品の展開が可能となっております。しかしながら、広告市場以外の多市場へのデータ活用を推進するにあたり、IM-DMP内のデータを用いた商品開発については、今後も人材投資と当該人材の教育費用が必要と考えてあります。

そのため今後の収益拡大に向けて、多市場に向けた商品開発を行うための開発人員の増強、当該新商品を新たなマーケットへ販売するための法人営業人員の増強を、2020年9月期および2021年9月期の2期において予定しております。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

インティメート・マージャー(7072)IPOの業績と事業内容

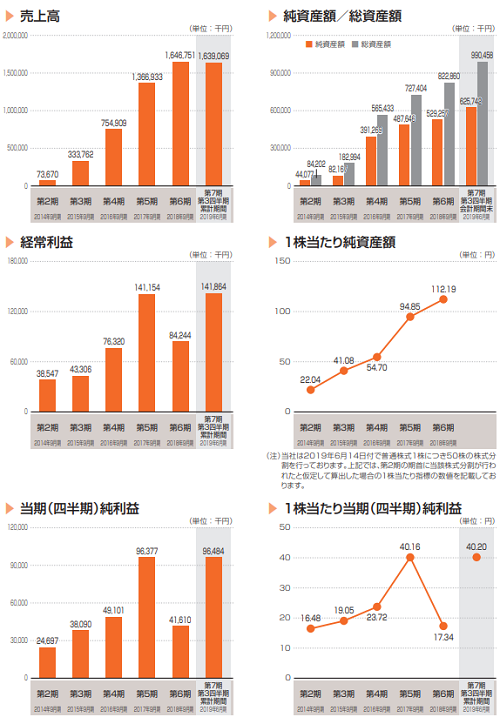

業績は好調に推移していることから事業に問題はなさそうです。公開株式や上場規模も小さく初値買い需要は多そうです。

同社は創業以来蓄積してきたオーディエンスデータ(閲覧履歴などの来訪するブラウザが保有する情報全般)により構成される独自データマネジメントプラットフォーム(Data Management Platform)である「IM-DMP」を用いて、データの活用によりクライアント企業(広告主)のオンライン、オフライン双方のマーケティングを支援する事業を行っています。

オーディエンスデータとデータ分析結果を一覧できるダッシュボードの両方を具える「IM-DMP」を用いる事で、マーケティングを行う企業に対し「IM-DMP」で保有する膨大なデータの中からより広告効果が高いと見込まれる消費者を抽出、ターゲティングする事が可能となります。

データマネジメントプラットフォームはDMPと略され、デジタルマーケティングの領域におけるDSP、SSP、アドネットワーク等の延長線上にある「アドテクノロジー」の1つとして説明されることがあります。

同社が提供する「IM-DMP」はデジタルマーケティングの分野に限定されるものではなく、Webサイトへの来訪時に付与するブラウザ毎のIDをキーとすることで、インターネット上で収集したオーディエンスデータをテレビCM、ダイレクトメール等のオフラインマーケティングにも応用が可能であり今後は更にデータ活用分野を広げていくそうです。

同社が提供する「IM-DMP」はインターネット利用者の属性データベースとしてPC、スマートフォン、タブレット等で利用されるWebブラウザから得られる情報によって構築されています。

1つのWebブラウザに1つのID(IM-ID)を割り当て、Webブラウザを最小構成単位としてインターネット利用者に関するデータベースを構築しています。

IM-IDにデモグラフィックデータ(性別、年齢、職業等)、ジオグラフィックデータ(居住地域等)、サイコグラフィックデータ(趣味、嗜好、興味、関心事項等)などの属性情報を集積することで、Webブラウザをベースとした各ユーザーの特徴をより鮮明なものにしています。

また、同社が保有する属性情報に個人情報は含まれておりません。このように、多様な属性情報を集積したIM-IDを分析・分類し定期的に更新することで、IM-DMPにおいては適切なターゲットに適切なタイミングで、適切なマーケティング手法によりアプローチする提案を行うことができます。

「IM-DMP」を継続的に有効活用するには、高度なデータ分析力とデータ活用先であるマーケティングツールに関する知識が必要です。

このためクライアント企業自身が持つデータとIM-DMPのデータを統合しフィルタリングやターゲティング等広告配信を効率的・効果的に行うために、高度な分析を提供するコンサルティングサービスを提供しています。

これにより、クライアント企業は、マーケティング専門人材を自社内に置かなくとも効率的且つ多様なマーケティング手法を採用することが可能になります。

また、抽出されたデータはオフラインマーケティングや効果測定等への活用や、リードジェネレーションへの活用、リスク管理といったデジタルマーケティング以外のデータ活用への展開も始めており、様々なソリューションを提供しています。

インティメート・マージャー(7072)IPO仮条件から公開価格の日程

| 想定価格 | 2,320円 |

| 仮条件 | 1,700円~1,900円 |

| 公開価格 | 10月11日 |

想定価格から試算される市場からの吸収金額は約6億円です。オーバーアロットメントを含めると約6.9億円になります。上場規模は小さく利益が出そうな感じです。

親子上場となっていますが最近はあまり意識されないため初値が飛ぶことが多い気がします。しかも株数が少ないため必然的に人気となるでしょう。IPOに当選すればまとまった金額を得ることになりそうです。

インティメート・マージャー(7072)IPOの幹事団詳細と会社データ

| 公募株数 | 260,000株 |

| 売出株数 | 0株 |

| 公開株式数 | 260,000株 |

| OA売出 | 39,000株 |

| 引受幹事 | みずほ証券(主幹事) SMBC日興証券 SBI証券 マネックス証券 いちよし証券 岩井コスモ証券 岡三証券 岡三オンライン 香川証券 極東証券 |

当選を狙うとしたらみずほ証券は外せません。その他に申し込むとしたらマネックス証券になると思います。資金がなければその他の企業からは申し込まなくても良いかもしれません。

株数が少ないと無理に申し込んでも幹事配分状況にっては当選確率がかなり下がります。店頭系よりもネット証券の方が抽選ルール的によさそうです。結局どこから申し込んでも難しそうですけどね。

会社設立は2013年6月24日、本社住所は東京都港区六本木三丁目5番27号、社長は簗島亮次氏(35歳)です。非常に若く時代を感じますね。起業家も若い方が増えてきたように思います。

従業員数37人で平均年齢は33.42歳、平均勤続年数1.5年、平均年間給与約563万円です。まだ設立から6年と3ヶ月しか経過していません。それにも関わらず直近で赤字になったことはないようです。

インティメート・マージャー(7072)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| フリークアウト・ホールディングス | 1,692,700株 | 55.26% |

| 簗島 亮次 | 540,500株 | 17.64% |

| 株式会社電通 | 300,000株 | 9.79% |

| MICイノベーション4号投資事業有限責任組合 | 128,550株 | 4.20% |

| YJ2号投資事業組合 | 100,000株 | 3.26% |

※上位株主の状況

【ロックアップ情報】

本募集に関連して、貸株人である株式会社フリークアウト・ホールディングス並びに当社株主である株式会社電通、MICイノベーション4号投資事業有限責任組合、YJ2号投資事業組合、株式会社新生銀行、SMBCベンチャーキャピタル4号投資事業有限責任組合及びみずほ成長支援第3号投資事業有限責任組合並びに新株予約権者である簗島 亮次及び久田 康平は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後90日目の2020年1月21日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)等を行わない旨合意しております。

また、当社株主であるアイビス新成長投資事業組合第5号は、主幹事会社に対し、ロックアップ期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

インティメート・マージャーIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 234,000株 | 90.00% |

| SMBC日興証券 | 7,800株 | 3.00% |

| SBI証券 | 2,600株 | 1.00% |

| マネックス証券 | 2,600株 | 1.00% |

| いちよし証券 | 2,600株 | 1.00% |

| 岩井コスモ証券 | 2,600株 | 1.00% |

| 岡三証券 | 2,600株 | 1.00% |

| 香川証券 | 2,600株 | 1.00% |

| 極東証券 | 2,600株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

インティメート・マージャーIPOの直感的初値予想

第一弾⇒ 4,000円~4,600円

※ファーストインプレッション

第二弾⇒ 4,000円~5,000円

※仮条件発表後

インティメート・マージャーIPOの初値予想

7,000円~10,000円

6,000円~7,500円に修正!

なんと仮条件が1,700円~1,900円に決定し想定発行価格2,320円から大きく引き下げられる事態となっています。これってあまり初値が上がらないパターンなのか?と思うような下げ幅です。主幹事のみずほ証券が直近上場のIPOが公開価格割れしたためVC保有株や親子上場から算出した株価なのかもしれません。

また期間投資家の評価も低かったのかもしれません。DMP事業はイケイケ感があるのでインティメート・マージャーのシェアを考えるとかえって割安で買われるような事も考えられます。公式サイトにはDMPシェアNO.1の文字があります。

現状のままでシステムは問題なく収益拡大を行っていくには人材が必要になるそうです。上場で得た資金も社員を増やすことに使うそうです。2019年9月の今期業績は売上が21.4億円、経常利益1.3億円、四半期利益9,100万円です。まだ事業規模が大きいとは言えないと思います。売上は前期比較で30%増えますが利益は2年前と同じ水準です。

EPS37.99からPERを計算すると約50.01倍なので妥当なところにあると思います。フリークアウト・ホールディングスが親会社になりますが赤字なんですよね。来期は黒字予想なのでどちらも頑張ってほしいです。類似企業的にはPER45倍~50倍あたりのようです。

インティメート・マージャー(7072)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2017年12月29日~2025年12月27日 | 545,900株 発行価格85円 |

| 2019年3月25日~2027年2月24日 | 69,350株 発行価格540円 |

| 2020年11月28日~2028年11月27日 | 48,000株 発行価格680円 |

ロックアップは90日間(2020年1月21日)、ロックアップ解除倍率は発行価格の1.5倍以上となっています。売り急ぎそうな株主の多くはロック対象となっていますが、VCのアイビス新成長投資事業組合第5号はロック対象になっていません。

ストックオプションの株数残や発行価格は上記のようになります。615,250株が行使期限を迎えているようです。会社関係者なので売ってこないと思いますけどね。

時価総額は東証データの上場時発行済み株式数の2,660,000株から算出すると想定価格ベースで約61.7億円になります。

データマネジメントプラットフォーム(DMP)関係となりIT系ドストライクなのできっと初値2倍は行くでしょう!今後は事業領域を広げて活動を行うとあるため期待が持てるかもしれません。

親会社のフリークアウト・ホールディングスもDMPとかDSPとかが専門なので関係性はありますね。親会社は海外売上が好調のようですが、本日開示された連結決算予想は赤字のようです。もしかしてインティメート・マージャー上場で特益も?

マザーズでIT系、そして上場規模が小さいため初値2倍、もしくは翌日持ち越しになる可能性もありそうです。

![]() 前受け金不要でIPO抽選に参加できる企業⇒ 岡三オンライン

前受け金不要でIPO抽選に参加できる企業⇒ 岡三オンライン

タグ:IPO初値予想