ベース(BASE)上場とIPO初値予想【幹事配分や独自評価あり】

ベース(BASE)IPOが新規上場承認されました。市場は東証2部で主幹事はみずほ証券が引受けます。マザーズに上場してもおかしくないようなIT系の企業です。

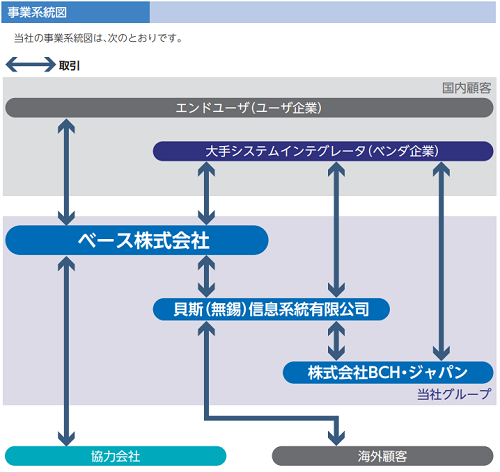

富士通(6702)とはシステムソリューション事業で業務委託するパートナー企業になります。ベース株式も9.03%(256,000株)保有しています。みずほ証券や野村総合研究所も大手取引先となっています。

公開株式数は295,000株でオーバーアロットメント44,200株、上場規模は約15.8億円です。同社と連結子会社2社がグループ企業になります。

1社は中国江蘇省無錫市にありソフトウェア受託開発を行います。

| 業 種 | 情報・通信業 |

| 上場市場 | 東証2部 |

| 公開予定 | 12月16日 |

| BB期間 | 11月28日~12月04日 |

| 企業ホームページ | http://www.basenet.co.jp/ |

| 事業の内容 | 受託開発を中心としたソフトウェア開発サービスの提供等 |

【手取金の使途】

手取概算額1,194,350千円に、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限190,115千円を合わせた手取概算額合計上限1,384,465千円については、優秀な人材獲得のための採用関係費、優秀な人材育成のための教育研修費及び借入金の返済に充当する予定であります。具体的には、以下の通りであります。

①採用関係費

今後の更なる業容拡大のため、優秀な人材獲得のための採用関係費として814,900千円(2020年12月期214,900千円、2021年12月期290,000千円、2022年12月期310,000千円)を充当予定であります。②教育研修費

優秀な人材育成のための教育研修費として300,000千円(2020年12月期80,000千円、2021年12月期100,000千円、2022年12月期120,000千円)を充当予定であります。③借入金の返済

長期借入金の返済として269,565千円を充当予定であります。なお、上記調達資金については、具体的な充当時期まで安全性の高い金融商品等で運用する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ベース(4481)IPOの業績と事業内容

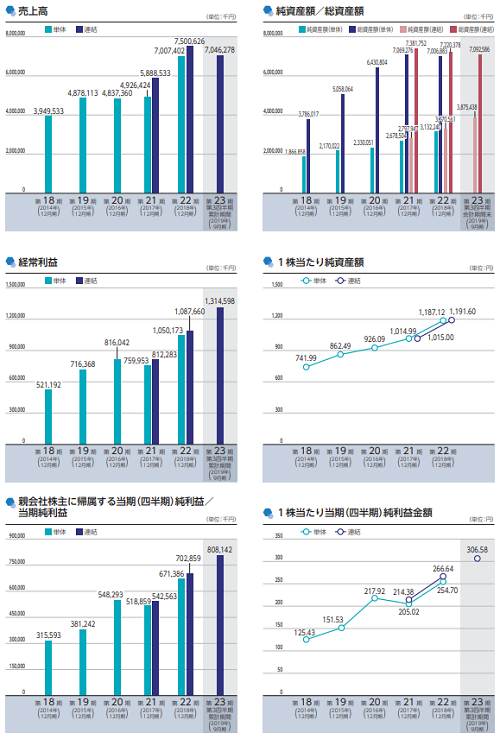

売上・利益共に好調に推移しています。前期売上が75億円になり利益が7億円になっています。今期はさらに利益が増加するようです。IPO参加スタンスは全力でよさそうですね!

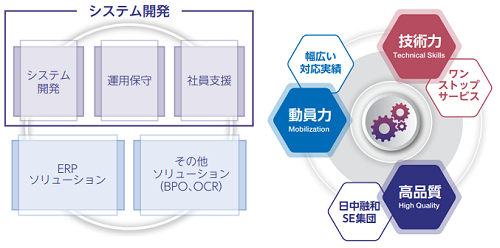

事業はソフトウェア受託開発事業になりサービスラインが「システム開発」「ERPソリューション」「その他ソリューション」の3つで構成されています。

システム開発サービスとして主に「金融・流通・製造」の分野におけるオープン系システム開発(技術的な仕様が公開されているOS、サーバーやソフトウェアを組み合わせて構築されたシステム開発)を行っています。

特に証券、銀行、クレジットカード会社など金融系のシステム開発に実績があります。システム開発では要件定義から始まり基本設計、詳細設計、プログラム設計、プログラミング、各種テスト、移行・リリース作業、サービス開始後の運用保守まで一貫してサービスを提供しています。

同社グループでは日本人技術者と中国人技術者が協働する態勢を整えています。

日本人技術者は仕様理解力や管理と品質に対する意識の高さを持ち、中国人技術者は高い技術力と積極的な技術習得意欲を持つなど、日本人技術者と中国人技術者にはそれぞれの長所があると考えているそうです。

国民性やそれぞれの国の文化に由来する両者の長所や短所を補うことでより高いレベルのサービス提供を目指していきたいとあります。

運用保守では、新規システム又は既存システムの運用保守について、顧客の情報システム部門やヘルプデスク部門に常駐して行うなど顧客の安心感を最優先に考えたサービスを提供しています。

顧客の業務知識習得など教育を充実させ、技術以外のスキルの向上にも力を入れています。また、開発に参加した技術者をメンバーとして配置することで顧客要望にタイムリーに応えられる体制をつくります。

これにより、顧客の体制変更や新商品の追加、業務フローの変更等に合わせ、システム対応、機能拡張及び利便性・操作性の向上等、当該システム及び周辺システムで生じるさまざまなシステム開発を継続的に行い安心でスピーディーな対応を実現しています。

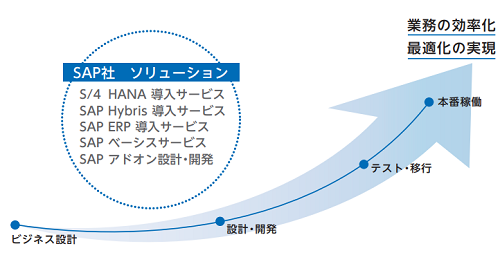

ERPソリューションは「SAP SE」の製品を中心にERP、CRM、SAP BASISの3領域でサービス提供を行っています。これまでのERP関連サービスでの経験やノウハウを活かし、新規導入案件やアップグレード、マイグレーション案件において導入コンサルティングから開発・運用保守まで幅広く対応しています。

SAP SEとはドイツに本社を置く世界最大のビジネスソフトウェア会社になり、ERPは企業の経営資源を統合的に管理・有効活用することを指します。CRMは企業における顧客関係管理・顧客情報管理業務です。

またSAP BASISはSAP ERPシステム上の独自のミドルウェアコンポーネントになります。専門ではないためあまりわかりませんがIPOでは横文字が株価上昇のキーワードにとらえられることがあります。

その他ソリューションでは、これまでの開発案件で培った経験からソリューションを構築し、顧客へ提案を行っています。

NISA口座開設サービスやマイナンバーサービスのソリューションを提案し、複数社の顧客へ導入した実績があります。OCR機能を利用したカード番号認識サービスを顧客の口座開設へ応用するなど様々な提案や活動を行っています。

またソリューションの導入に付随し、業務のアウトソーシングサービスも提供しています。一般的なBPOサービスは事務作業等の代行であるのに対し、同社のBPOサービスは事務作業等にITを組み合わせたものであり、これまでの開発経験を活かしたサービスを展開しています。

ベース(4481)IPO仮条件と公開価格の日程

| 想定価格 | 4,650円 |

| 仮条件 | 4,600円~4,700円 |

| 公開価格 | 12月05日 |

想定価格から試算される市場からの吸収金額は約13.7億円です。オーバーアロットメントを含めると約15.8億円になります。サイズ的には大きくもなく小さくもなくと言った感じです。

事業的には「受託開発を中心としたソフトウェア開発サービス」となっているためIPOでも人気があると思います。東証2部なのでパフォーマンスがあまりよくない感じでしょう。当選狙いですけどね!

ベース(4481)IPOの幹事団詳細と会社データ

| 公募株数 | 280,000株 |

| 売出株数 | 15,000株 |

| 公開株式数 | 295,000株 |

| OA売出 | 44,200株 |

| 引受幹事 | みずほ証券(主幹事) 野村証券 SMBC日興証券 SBI証券 むさし証券 岡三証券 岩井コスモ証券 エース証券 マネックス証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) SBIネオトレード証券 |

株数が少ないためみずほ証券からの申込を行いつつ平幹事からの申込みが有効でしょう。株単価が高く東証2部なので比較的参加者は少ないと思います。SMBC日興証券やマネックス証券だと資金を銘柄別に拘束されるため申込者が減ると思います。

他のIPOに参加したほうが効率が良いためです。ただしIPO当選を狙う場合は当選のチャンスになります。ブックビルディングが集中している時こそ当選を狙って申込を行いましょう。2019年12月のIPOは大量当選できそうな銘柄がいくつもあります。パフォーマンスは悪そうですけどね。

IPOに当選しなくても将来のIPOを手に入れることが出来るかもしれない企業も増えています。2019年はユニコーン(UNICORN)が株式投資型クラウドファンディングとして登場しています。地方自治体とも協力協定を行っていて規模を拡大しています。詳細は下記にまとめました。

ファンディーノが株式型クラウドファンディングでは最大規模ですけれどユニコーンもこれから数を増やしていくようです。まずはデビューしたという感じです。次号待ちの状態となっています!

ベースの会社設立は1997年1月28日、本社住所は東京都千代田区外神田四丁目14番1号、社長は中山克成氏(62歳)です。

従業員数596人で平均年齢35.3歳、平均勤続年数5.0年、平均年間給与約601万円です。

ベース(4481)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 中山アセット株式会社 | 1,310,200株 | 46.20% |

| 富士通株式会社 | 256,000株 | 9.03% |

| 伊藤商事株式会社 | 250,000株 | 8.82% |

| 佐久間 達也 | 200,000株 | 7.05% |

| ベース社員持株会 | 188,400株 | 6.64% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である中山アセット株式会社及び当社株主である富士通株式会社、伊藤商事株式会社、村崎小雪、中山克成、中山秋子、伊藤康子、和田成史、伊藤晧程、髙野哲行、森茂俊及び橋本幹朗は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後180日目の2020年6月12日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すことは除く。)等は行わない旨合意しております。

また、当社は主幹事会社に対し、ロックアップ期間中は主幹事会社の事前の書面による同意なしには、当社普通株式の発行、当社普通株式に転換若しくは交換される有価証券の発行または当社普通株式を取得若しくは受領する権利を付与された有価証券の発行(ただし、本募集、株式分割、ストックオプションとしての新株予約権の発行及びオーバーアロットメントによる売出しに関連し、2019年11月12日開催の当社取締役会において決議された主幹事会社を割当先とする第三者割当増資等を除く。)等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 259,900株 | 88.10% |

| 野村証券 | 8,800株 | 2.98% |

| SMBC日興証券 | 5,900株 | 2.00% |

| SBI証券 | 5,900株 | 2.00% |

| むさし証券 | 2,900株 | 0.98% |

| 岡三証券 | 2,900株 | 0.98% |

| 岩井コスモ証券 | 2,900株 | 0.98% |

| エース証券 | 2,900株 | 0.98% |

| マネックス証券 | 2,900株 | 0.98% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 5,000円~5,500円

※ファーストインプレッション

第二弾⇒ 5,400円~6,000円

※仮条件発表後

ベース初値予想と市場コンセサンス

5,000円~6,500円

6,000円~6,500円(修正値)

思いのほか市場コンセサンスは高いようです。やはりIT系の企業は東証2部でも人気が見込まれるようです。ありきたりなソフトウエアの受託開発を行っている企業になり、金融向けとなって事が注目ポイントかもしれませんね。業績もIT系とあって順調に拡大しています。

2019年12月の連結業績予想では売上93.1億円と企業規模も大きく前期の75億円から24.2%も増加するそうです。経常利益は15.6億円と前期の10.9億円から43.3%増です。かなり業績が好調とあって公開価格割れは考えられません。

また同日上場と銘柄があり思いのほか初値が飛ばない可能性も考えられます。3社同日上場なので資金が向かうのかが焦点でしょう。同日上場の中では「選ばれるIPO」になると思います。

それと配当が100円(配当利回り2.13%)出ます。12月決算なので上場日の2019年12月16日から10日ほど株を持っていれば権利を得ることが出来ます。権利獲得最終日は12月26日です。EPS362.95でBPS1,743.90となることから、PERは12.95倍、PBR2.69倍です。

東証2部でなければPER20倍前後だと思いますが初値が高く寄れば一相場後に下落するのかもしれません。来期業績もきっと好調でしょう。現時点で来期業績予想は出ていません。

ベース(4481)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2017年11月17日~2027年11月16日 | 200,000株 発行価格1,011円 |

ロックアップは180日間(2020年6月12日)、ロックアップ解除倍率の記載は目論見にありません。ストックオプションの株数残や発行価格は上記のようになります。200,000株全てが行使期限に入っています。

時価総額は東証データの上場時発行済み株式数の2,916,000株から算出すると想定価格ベースで約135.6億円になります。

意外に底堅い初値を付けると思います。親引けも8,060万円を上限に行うそうなので結構な額になっています。調べてみると配当が100円なので配当利回りが2.15%になります。

配当だけで買われるよなIPOではありませんが12月本決算なので配当魅力があります。PERは想定発行価格算出で約12.81倍になります。

業種的には割安ですけれど東証2部上場が残念ですね。ちなみに増収増益で今期は着地するそうです!

DMM.com証券がついにIPO株を取り扱う! 【限定キャンペーンが凄い】

⇒ DMM.com証券公式(PR)

タグ:IPO初値予想