ウィルズ(WILLs)上場とIPO初値予想【幹事配分や独自評価あり】

ウィルズ(WILLs)IPOが新規上場承認されました。市場はマザーズで主幹事はみずほ証券が引受けます。公開株数が少なく上場規模も小さいことで人気になりそうです。

事業は自社ツールをクラウド化しマーケティングツールとして提供しています。個人投資家になじみがあるのはプレミアム優待倶楽部だと思います。上場で得られる資金は自社サイトの開発に使われます。

日本ではAIやRPAと言った新技術による行政・企業の業務効率化を目的とした設備投資が堅調となっていることで同社の業績も拡大しているそうです。

コーポレートガバナンス強化の観点からも国内外機関投資家との対話促進ニーズが旺盛だと言われています。国内外機関投資家への情報配信や統合報告書、CSRレポート等の引き合いも増加しています。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 12月17日 |

| BB期間 | 11月29日~12月05日 |

| 企業ホームページ | https://www.wills-net.co.jp/ |

| 事業の内容 | 上場企業と機関投資家および個人投資家をクラウド上でつなぐ機関投資家マーケティングツール「IR-navi」、個人投資家マーケティングツール「プレミアム優待倶楽部」の提供、および統合報告等のESGコンテンツの企画・制作 |

【手取金の使途】

手取概算額73,720千円については、プレミアム優待倶楽部、及びIR-naviのシステム開発資金の一部に充当する予定であります。

具体的な充当時期は、2020年12月期に50,000千円、2021年12月期に23,720千円を予定しております。なお、具体的な支出が発生するまでは安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ウィルズ(4482)IPOの業績と事業内容

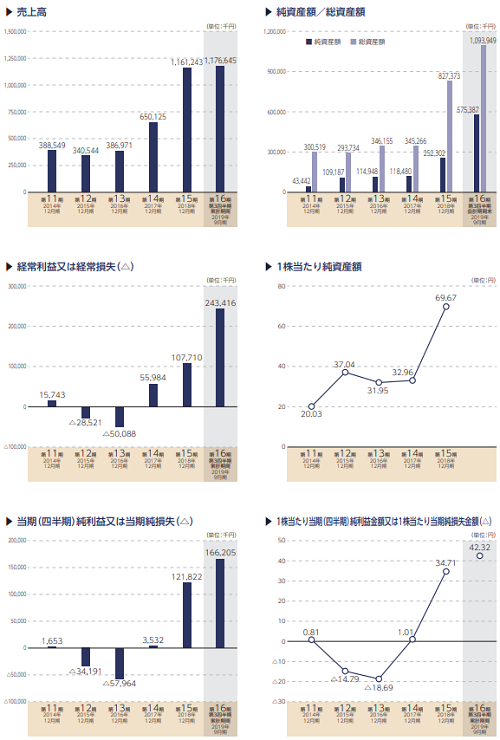

業績の伸びがよく上場タイミングとしてもよさそうです。今期第3四半期の売上・利益は既に前期の2018年12月期を抜いています。今期の業績はさらに期待できそうです。

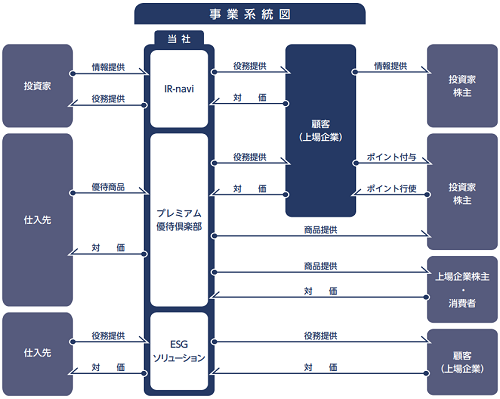

事業は株主管理プラットフォーム事業の単一セグメントです。その中に「プレミアム優待倶楽部」「IR-navi」「ESGソリューション」のサービスがあります。

「プレミアム優待倶楽部」はポイント制株主優待と株主の電子化(株主の電子メールアドレスを取得して法定書類を電磁的に提供し、また株主専用サイトにおける上場企業と株主との双方向コミュニケーションを実現すること)を組み合わせたサービスです。

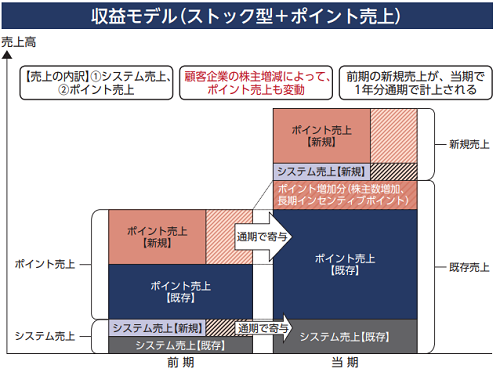

主な収益はストック型のシステム利用料と企業毎に異なる商品交換期間に発生する株主優待ポイントの利用料で構成されています。顧客数は2019年9月末調べで42社となっています。2018年12月は26社です。

顧客株主は企業毎の専用サイトである「企業名+プレミアム優待倶楽部」サイトへ登録することで、保有株式数や保有年数などに応じて株主優待ポイントが付与され、登録された情報をもとに上場企業が配信する招集通知をはじめとした法定書類を受領できます。

また電子議決権行使プラットフォーム「WILLsVote」を通じ、電子議決権を行使したりすることができます。株主は投資先企業とのコミュニケーション(電子議決権行使や社長メッセージ動画の閲覧)によってもポイントが付与される仕組みも用意されています。

2019年9月末日データで上場企業2社に対して「WILLsVote」を通じた電子議決権行使プラットフォームを提供しています。これから広まりそうなサービスでしょう。

付与された株主優待ポイントは全国から集めた優待商品と交換でき、「プレミアム優待倶楽部」を導入する他の投資先企業が発行する株主優待ポイントを、「WILLsCoin」に交換し合算することで「プレミアム優待倶楽部PORTAL」サイト上で3,000点を超える優待商品の中から商品と交換できます。

「WILLsCoin」での商品交換時の不足差額分をクレジットカード決済によって補填することや、商品をカード決済によって購入することも可能です。

議決権行使の集計や株主優待ポイントの合算、利用の記録についてデータの改竄防止やセキュリティ強化を目的としてブロックチェーン技術を活用しているそうです。

「IR-navi」は同社創業来の基盤サービスになり約260社の上場企業へ提供している機関投資家マーケティングプラットフォームです。主な収益はストック型のシステム利用料になり2019年9月末の顧客数は264社となっています。

国内投信及び海外ファンドの株式保有状況のデータベースが日次で更新され、自社及び他社の株式保有状況の把握が可能です。また、国内の全上場企業及び海外主要企業約32,000社の国内外機関投資家による株式保有状況を確認できます。

「ESGソリューション」は統合報告書やアニュアルレポートなどの投資家とのコミュニケーションツールを企画、制作するサービスです。

統合報告書やアニュアルレポート等のIRツール制作を行う企業が多く存在する中、同社がサービスを提供した企業はWICIジャパンによる統合報告優良賞の同時複数受賞など多数の賞を受賞していることが、提供サービスの品質に対する評価にもつながり安定的な顧客基盤を有しているそうです。

ウィルズ(4482)IPO仮条件と公開価格の日程

| 想定価格 | 910円 |

| 仮条件 | 910円~960円 |

| 公開価格 | 12月06日 |

想定価格から試算される市場からの吸収金額は約2.9億円です。オーバーアロットメントを含めると約3.3億円になります。上場規模が小さく初値が高騰しそうなIPOです!

業績面では売上・利益ともに増収増益となっています。上場企業との取引になるため収益を考えた場合に回収率が高いと思います。サービスを横展開すればよいためシステム構築をすれば利益率が高そうです。

ウィルズ(4482)IPOの幹事団詳細と会社データ

| 公募株数 | 100,000株 |

| 売出株数 | 220,000株 |

| 公開株式数 | 320,000株 |

| OA売出 | 48,000株 |

| 引受幹事 | みずほ証券(主幹事) 大和証券 SBI証券 三菱UFJモルガン・スタンレー マネックス証券 楽天証券 松井証券 エース証券 水戸証券 |

| 委託見込 | auカブコム証券 DMM.com証券(PR) |

当選狙いだとみずほ証券が有力でしょう。株単価が低いため初値2倍で10万円利益です。上場規模的に上場当日は初値付かずになる可能性が高そうです。株数も少なくOAを合わせて368,000株となっています。

マネックス証券は完全平等抽選なので忘れずに申し込みですね。競争倍率も高そうなので申し込める証券会社からすべて申し込みます。楽天証券は後期型抽選で申し込み忘れとなる方が多そうです。BBが詰まっているため忘れますよね。

また松井証券だと前受け金不要でIPO抽選に参加可能です。ネット証券だと未成年口座の開設もできるところが殆どなので便利です。口座数をできるだけ増やしておくと当選チャンスが高まります。

ウィルズの会社設立は2004年年10月18日、本社住所は東京都港区虎ノ門三丁目2番2号虎ノ門30森ビル、社長は杉本光生氏(53歳)です。

従業員数42人(臨時雇用者5人)、平均年齢38歳、平均勤続年数2.8年、平均年間給与約469万円です。直近の1年で18人も採用されているそうです。

ウィルズ(4482)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 杉本 光生 | 1,660,800株 | 31.76% |

| 蓮本 泰之 | 708,000株 | 13.54% |

| SUGアセット株式会社 | 330,000株 | 6.31% |

| ウィッテン・ダレル | 183,300株 | 3.51% |

| 上川 博史 | 168,600株 | 3.22% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である杉本光生、売出人である秋元伸介、蒲野宏之、松村繁、白鳥悟嗣、 (中略) 主幹事会社に対し、元引受契約締結日から上場日後180日目の2020年6月13日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等は除く。)等は行わない旨合意しております。

また、売出人である株式会社ケーアイティーシー及び株式会社三菱UFJ銀行並びに当社株主である神保株式会社、株式会社アスピレーション、株式会社ベクトル、株式会社IR Robotics、NVCC8号投資事業有限責任組合、株式会社ミンカブ・ジ・インフォノイド、株式会社MS-Japan及び株式会社あおぞらは、主幹事会社に対し、ロックアップ期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 294,400株 | 92.00% |

| 大和証券 | 6,400株 | 2.00% |

| SBI証券 | 6,400株 | 2.00% |

| 三菱UFJモルガン・スタンレー | 3,200株 | 1.00% |

| マネックス証券 | 3,200株 | 1.00% |

| 楽天証券 | 1,600株 | 0.50% |

| 松井証券 | 1,600株 | 0.50% |

| エース証券 | 1,600株 | 0.50% |

| 水戸証券 | 1,600株 | 0.50% |

| auカブコム証券 | 委託決定 | -% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,000円~2,500円

※ファーストインプレッション

第二弾⇒ 2,000円~2,500円維持

※仮条件発表後

ウィルズ(4482)初値予想と市場コンセサンス

1,800円~3,000円

ウィルズは独自性のビジネスが評価されるようですね!特にプレミアム優待倶楽部ではポイント制株主優待で今後期待が出来るようです。ポイント制優待自社製品のない企業でも導入しやすいメリットがあり導入が今後も見込まれる分野です。自社の株主優待設定にも使えそうですね。

直近の業績が物凄く伸びていることで個人投資家が好みそうなIPOとなっています。逆に上場規模が小さすぎて機関投資家の参入は見込めないのかもしれません。

業績は2019年12月単独予想で売上が16億円を見込んでいます。前期の11.6億円から37.8%増になります。経常利益も2.7億円となり前期1.1億円から倍以上いなっています!PERは暫定で21.68倍となります。

割高までないと思いますが株価が落ち着くと1,000円前後が妥当なのかもしれません。業績を見込んでいれば1,500円~2,000円の範囲でもおかしくないでしょう。投資とも関係ある企業なので初値期待は大きいでしょう。

ベンチャーキャピタル保有株が1,440円で放出予定になります。多分通過点になるため売買は切りの良い2,000円かもしれません。期待できるIPOはなかなか当選しませんが申込続けるしかありません。1回の当選で10万円利益狙いです。

ウィルズ(4482)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2018年4月01日~2026年2月28日 | 12,000株 発行価格167円 |

| 2016年12月22日~2026年12月21日 | 240,000株 発行価格170円 |

| 2020年2月01日~2027年12月31日 | 453,000株 発行価格167円 |

| 2020年11月01日~2028年9月30日 | 27,000株 発行価格167円 |

ロックアップは180日間(2020年6月13日)、売出人の一部にはロックアップ解除倍率は1.5倍以上が適用されます。ストックオプションの株数残や発行価格は上記のようになります。252,000株が行使期限に入っています。

時価総額は東証データの上場時発行済み株式数の4,597,600株から算出すると想定価格ベースで約41.8億円になります。

クラウドやブロックチェーンを利用したサービスを展開していることで個人投資家からの買い需要が発生しそうです。

また2016年まで赤字でしたが顧客が増加しストック型のシステム利用料による収益で黒字化しているようです。プレミアム優待倶楽部は以前から知っていましたけれど意外に普及しているようです。

電子議決権行使プラットフォームはこれからのようです。上場により提携企業が増えると増収増益が続きそうですね。

![]() 前受け金不要でIPO抽選に参加できる企業⇒ 岡三オンライン

前受け金不要でIPO抽選に参加できる企業⇒ 岡三オンライン

タグ:IPO初値予想