ウイルテック上場とIPO初値予想【幹事配分や独自評価あり】

ウイルテック(7087)IPOが新規上場承認されました。市場は東証2部で主幹事はSMBC日興証券が引受けます。

上場規模は約26.3億円で公開株式数1,788,500株、オーバーアロットメント268,100株と株数が多いIPOになっています。当選チャンスなので積極的に申し込みを考えています。

主力事業は請負や派遣などを行います。全国でウイルテックのような企業が多数あり、上場企業も存在しています。

比較しやすい企業なので他社との指標が乖離していなければ買われるでしょう。東証2部上場なので公開価格は低めに設定してくると思います。

地合いが落ち着かない環境で高く設定してきたら誰も買い進まないでしょう!

| 業 種 | サービス業 |

| 上場市場 | 東証2部 |

| 公開予定 | 3月06日 |

| BB期間 | 2月19日~2月26日 |

| 企業ホームページ | https://www.willtec.jp/ |

| 事業の内容 | 製造請負・製造派遣事業、機電系・建設系技術者派遣事業、受託製造事業 |

【手取金の使途】

差引手取概算額1,031,797千円は、以下の使途に充当する予定であります。

①子会社であるデバイス販売テクノ須賀川工場移設及び機械装置に係る設備投資のために同社に貸し付ける資金として、令和3年3月期に578,000千円

②人事給与システムその他のシステム更新に係る設備投資資金として、令和4年3月期に227,000千円

③マニュファクチャリングサポート事業の機電系技術者派遣事業のロボット関連への設備投資資金として、令和3年3月期に34,000千円

④事業拡大のための採用費用など事業を推進する上での経費として、令和3年3月期に131,000千円

残額については令和4年3月期までの借入金の返済資金の一部に充当する予定であります。また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ウイルテック(7087)IPOの業績と事業内容

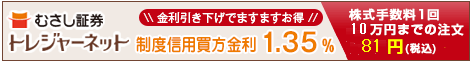

直近の業績はしっかりした数字が出ているよです。売上に対して利益率が低いと若干感じますが事業的なことでしょう。前期の四半期利益は連結で6.5億円を計上しています。配当がいくら出るのか楽しみですね。前期の配当性向が33.4%となっています。

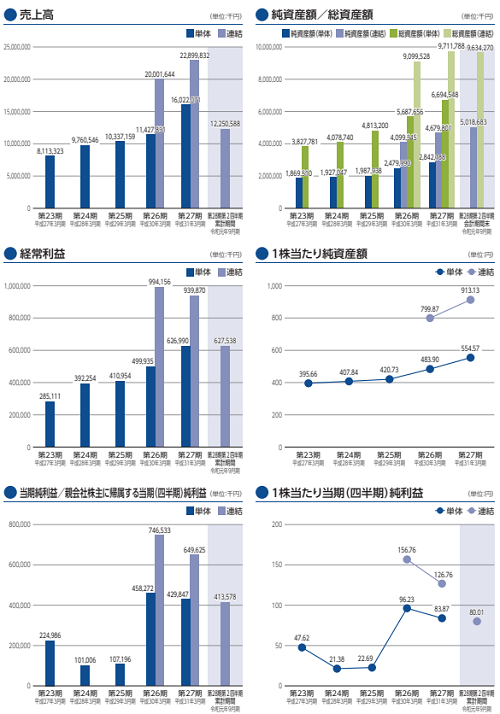

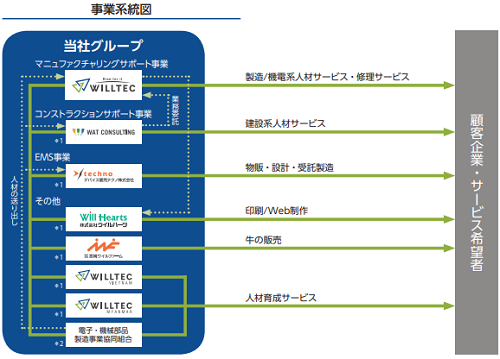

同社グループはウイルテックと連結子会社6社、持分法適用関連会社1社で構成されています。事業は「マニュファクチャリングサポート事業」「コンストラクションサポート事業」「EMS事業」を行い、さらに細分化した事業構造になっています。

同社の主力売上のマニュファクチャリングサポート事業には3つあり、「製造請負・製造派遣事業」「機電系技術者派遣事業」「修理サービス事業」に細分化れます。

製造請負はメーカーを顧客として一般的に顧客の工場等の一部を借受け、事業所を設置し顧客と契約した物を製造する事業になります。日本の雇用政策で多くの請負事業が誕生しています。

また製造業務を請け負う会社を請負会社、物の製造を依頼する会社を発注者、請負事業に従事する者を請負労働者と呼びます。

製造派遣は人材派遣会社に登録している者を取引先の事業所へ派遣し、派遣先の担当者の指揮命令のもとで労働サービスを提供する労働者派遣事業の一形態です。

メーカーを顧客として顧客工場等へ人材を派遣し、物の製造等の業務に従事させ労働サービスを提供する事業を行います。年収の問題が何度も取り上げられる分野ですね。

機電系技術者派遣事業は同社に登録している人員を取引先事業所へ派遣し、派遣先の担当者の指揮命令のもとで労働サービスを提供する労働者派遣事業の一形態です。技術を持った人員の派遣になります。

修理サービス事業は太陽光発電の電源設備やコーヒーメーカーの製造物を補修・修理するサービス業態だそうです。手広く事業の引受けがあるようです。

コンストラクションサポート事業は、連結子会社の株式会社ワット・コンサルティングに登録している人員で「建築・土木等の設計関連技術」を持つ人材を派遣する事業になります。子会社により得意とする分野が異なるようです。

EMS事業も連結子会社のデバイス販売テクノ株式会社が行い「受託製造事業」「電子部品卸売事業」を行っています。

その他として、「障害者の雇用の促進等に関する法律」上の特例子会社として認定を受けている子会社の株式会社ウイルハーツが障がい者支援事業を行います。

面白いところでは畜産業を行う子会社があります。

さらに海外事業がありベトナムとミャンマーで人材コンサルティング事業と教育コンサルティング事業を行っています。このため為替が事業に少し関係があることになります!

ウイルテック(7087)IPO仮条件と公開価格の日程

| 想定価格 | 1,280円 |

| 仮条件 | 1,100円~1,200円 |

| 公開価格 | 2月27日 |

想定価格から試算される市場からの吸収金額は約22.9億円です。オーバーアロットメントを含めると約26.3億円になります。上場規模が東証2部にしては大きめなので需給不安があります。

ただ直近上場の東証2部IPOは初値が好調になり、その後も値動きが良いため今回も初値利益を狙えるかもしれません。地合いが大きく崩れなければ積極的に狙うつもりです。

ウイルテック(7087)IPOの幹事団詳細と会社データ

| 公募株数 | 888,500株 |

| 売出株数 | 900,000株 |

| 公開株式数 | 1,788,500株 |

| OA売出 | 268,100株 |

| 引受幹事 | SMBC日興証券(主幹事) SBI証券 野村證券 大和証券 みずほ証券 岩井コスモ証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

株数が多いためSMBC日興証券からの当選期待か高い銘柄です。株数が多いとネット抽選でも当選確率が必然的に高くなるため株数多めのIPOは狙えます!

SBI証券は引受株数が多くてもとりあえず申し込んでおきましょう。数年間IPOチャレンジポイントを貯めると数十万円を得ることができますからね。

株数が多いので岩井コスモ証券取扱いも期待できそうです。流石に岩井コスモ証券から申し込む投資家は減ると思うのでとりあえず申し込みしてみます。

それと2月中にユニコーン(UNICORN)に投資したオリーブ技研から株主優待が届くはずです。株式投資型クラウドファンディングで株主優待付きの発想が嬉しいですよね。投資した時の記事は下記でまとめました。

ウイルテックの会社設立は1992年4月01日、本社住所は大阪市淀川区東三国四丁目3番1号、社長は宮城力氏(42歳)です。※2020年2月04日時点

従業員3,112人(臨時雇用者895人)、平均年齢38.1歳、平均勤続年数4.0年、平均年間給与約353万円です。連結従業員数は3,753人で臨時雇用者1,110人となっています。かなり大きな企業のようです。

ウイルテック(7087)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 小倉 秀司 | 3,858,000株 | 64.74% |

| 株式会社RASアセット | 859,000株 | 14.41% |

| 宮城 力 | 420,000株 | 7.05% |

| 野地 恭雄 | 90,000株 | 1.51% |

| 西 隆弘 | 65,000株 | 1.09% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である小倉秀司、当社株主かつ当社役員である宮城力、当社株主である株式会社RASアセット、小倉綾子、小倉良允の親権者である小倉秀司及び小倉綾子並びに当社新株予約権者かつ当社役員である野地恭雄、西隆弘及び渡邊剛は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して180日目の令和2年9月01日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

当社新株予約権者である東和登、田中伸也、水谷辰雄、松下直正、本山敬二郎、村上真司、北野一夫、千間和義、 ~中略~ 佐々木秀光及び村井俊文は主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して90日目の令和2年6月03日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 1,556,000株 | 87.00% |

| SBI証券 | 71,500株 | 4.00% |

| 野村証券 | 53,600株 | 3.00% |

| 大和証券 | 35,800株 | 2.00% |

| みずほ証券 | 35,800株 | 2.00% |

| 岩井コスモ証券 | 35,800株 | 2.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,350円~1,550円

※ファーストインプレッション

第二弾⇒ 1,350円~1,600円

※仮条件発表後

ウイルテック初値予想と市場コンセサンス

1,500円~1,800円

修正値1,104円~1,250円

仮条件引下げにより人気がないと言われていますがそいとはいえないのでは?と感じています。そもそも東証2部のIPOは人気がないためセカンダリー狙いの買いは限定的だと思います。

時価総額が低いため東証1部を目指すような銘柄ではなさそうですが、東証2部上場なので配当利回りが高ければ買われるはずです。しかも2020年3月末が権利最終日なので配当予定44円の権利を上場月に貰えます。

配当利回りは3.67%なので魅力があります。EPS144.43なのでPERは8.31倍になり類似企業比較では妥当水準です。BPS1,035.01なのでPBRは1.16倍です。

2020年3月期の連結業績予想は売上250億円、経常利益11.4億円を見込んでおり経常利益ベースで約21.7%増になります。大幅な増収増益となるため業績不安はありません。四半期利益も7.6億円(前期比13.8%増)を見込んでいます。

ウイルテック(7087)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 平成24年8月01日~令和2年7月31日 | 260,000株 発行価格264円 |

| 令和2年4月01日~令和10年3月30日 | 175,000株 発行価格264円 |

| 令和3年4月01日~令和10年3月31日 | 354,500株 発行価格880円 |

ロックアップは180日間(令和2年9月01日)、になりロックアップ解除倍率はありません。ただし新株予約権者に対しては90日間(令和2年6月03日)のロックアップとなっています。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の6,058,500株から算出すると想定価格ベースで約77.5億円になります。

事業的に成熟感があるため高値を狙った売買は旨味がないと思います。ただ割安設定で株価が進めば買われるでしょう。業績に不安はありませんがこれ以上収益が上がるのか微妙なところですね。

直近の業績は好調のため初値で買われしばらく続伸する流れも期待できそうです。

IPO幹事や委託幹事を意外に引受ける前受け金不要証券⇒ むさし証券

タグ:IPO初値予想