カーブスホールディングス上場とIPO初値予想【幹事配分や独自評価あり】スピンオフで利益狙える?

カーブスホールディングス(7085)IPOが新規上場承認されました。市場は東証1部又は2部となっており、主幹事は三菱UFJモルガン・スタンレー証券が引受けます。

上場規模は約20億円で公開株式数2,415,000株、オーバーアロットメント362,000株になります。スピンオフを利用したIPO(上場)は今回が初めてのことなので人気なのか不人気なのかまだわかりません。

基本的にスピンオフは既存株主に対してデメリットが日本では多いとされているため受け入れられるのか今回の上場で試されると思います。しばらく前にもスピンオフについて記事を書いています。

スピンオフ税制を利用した第1号IPO(上場)はカーブスホールディングス!

IPOでは初物が好まれるため個人的にはかなり人気になると考えています。2017年に税制改正が行われやっと登場しています。第2号が出てくる可能性は低いと思いますけれど面白いと思います。

親会社のコシダカHDは「カラオケ本舗まねきねこ」と「女性向けフィットネス」を運営している企業です。収益が大きく落ちるはずなのでコシダカHD(2157)の株価も下がるでしょう。

スピンオフによる分配基準日は2020年2月末となっていて、同社1株に対しカーブスHD株1株を現物配当となっています。今回の上場承認後コシダカHDの株価が急激に下げています。こちらも面白そうです!

| 業 種 | サービス業 |

| 上場市場 | 東証1部又は2部 |

| 公開予定 | 3月02日 |

| BB期間 | 2月13日~2月19日 |

| 企業ホームページ | https://www.curvesholdings.co.jp/ |

| 事業の内容 | 女性向けフィットネス施設「カーブス」の運営等 |

【手取金の使途】

差引手取概算額1,574百万円及び「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限238百万円については、連結子会社への投融資に973百万円を充当し、残額を金融機関からの借入金の返済資金に2021年8月期までに充当する予定であります。

連結子会社への投融資については、株式会社カーブスジャパンへの投融資に充当し、当該連結子会社は国内カーブス事業において会員管理システムの増強等のシステム投資に773百万円(2020年8月期:172百万円、2021年8月期:601百万円)を充当する予定であります。また、2019年7月に買収したCurves Europe B.V.への投融資にも充当し、当該連結子会社における直営店及び実験店の出店、人員体制強化のための人材採用、店舗数拡大・会員数増のためのマーケティング費用など200百万円(2020年8月期)を充当する予定であります。

また、金融機関からの借入金の返済については、2018年3月に実施したCurves International Holdings, Inc及びCurves For WomenⅡ, L.C.の買収に伴うシンジケートローンの返済に残額を2021年8月期までに充当する予定であります。

シンジケートローンの内容については「第二部 企業情報 第2事業の状況 4 経営上の重要な契約等(5)」をご参照ください。設備投資の内容については「第二部 企業情報 第3 設備の状況 3 設備の新設、除却等の計画」をご参照ください。

※有価証券届出書(EDINET)抜粋

目次まとめ

カーブスホールディングス(7085)IPOの業績と事業内容

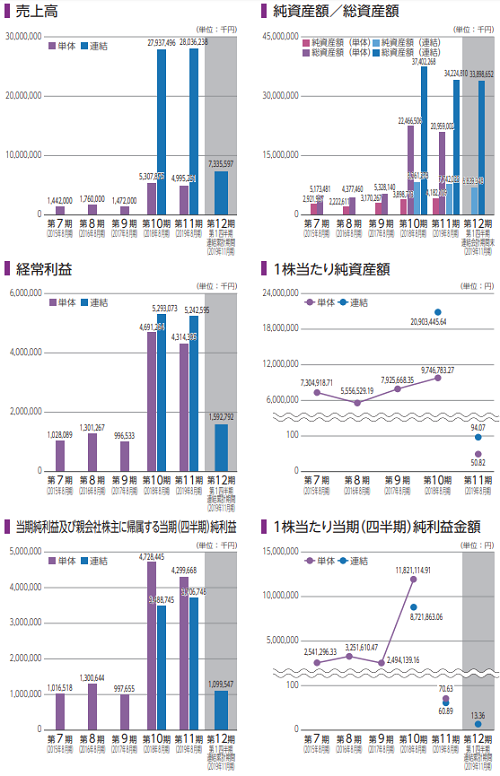

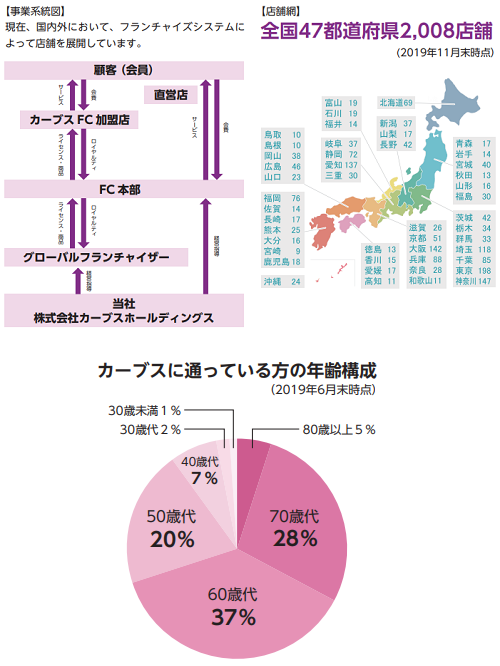

国内店舗数と売上高数が順調に右肩上がりになっています。健康ブームに乗り収益を上げ続け、今後も好調な業績が期待されています。ターゲット顧客層は50歳以上の女性を中心とし会員制が約8割を占めています。サプリメントなどによる収益も多いみたいです。

また海外展開も行い、国内向け施設で男性向けサービスも開始しているそうです!

グループ企業は同社と連結子会社7社(株式会社カーブスジャパン、株式会社ハイ・スタンダード、Curves International, Inc.、Curves Europe B.V.、 CFW Operations Europe Limited、Curves International of Spain, S.A.、Curves Operations Italy S.r.l.)、非連結子会社3社により構成されています。

主たる事業はカーブス事業になり、「女性だけの30分健康体操教室 カーブス」を国内外で展開しています。

カーブス事業が行っているフィットネス産業及びヘルスケア産業の市場規模としては、2018年のレジャー産業におけるスポーツ部門が4兆1,270億円(出典「レジャー白書2019」)、またヘルスケア産業は2016年で25兆円、2025年には33兆円に達すると予測されています。※次世代ヘルスケア産業協議会事務局調べ

国内カーブス事業は日本国内におけるカーブス事業のフランチャイズ本部としてフランチャイズ加盟事業者に対する経営指導、事業運営において必要なシステムの導入及びノウハウ、機材、商品、印刷物等の提供、販売を行っています。

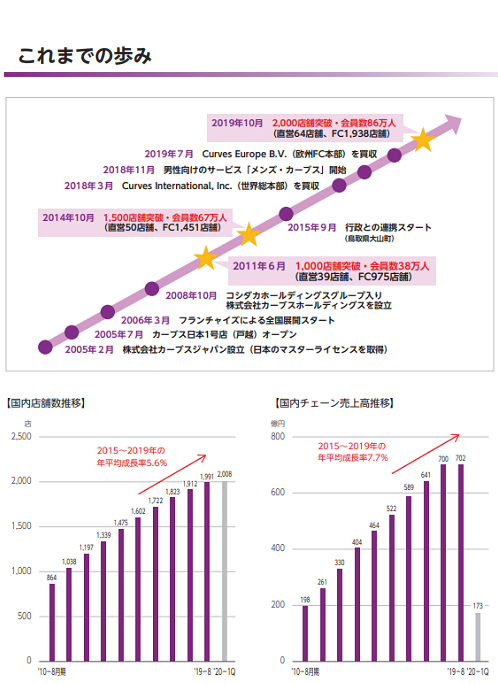

またフランチャイズ加盟事業者の出店などのサポート業務や会員向け物販業務を行っています。2019年11月末時点で2,008店舗、864千人の会員を抱えるフランチャイズチェーンを管理しており、FC加盟店の研修施設及びモデル店舗として直営7店舗を運営しております。※2019年11月末時点

株式会社ハイ・スタンダードは株式会社カーブスジャパンとのフランチャイズ契約に基づき、北海道、東京、千葉、埼玉地区で直営店舗展開を推進しており、2019年11月末時点では直営57店舗を運営しています。

海外カーブス事業を行う「Curves International, Inc.」はカーブス事業のグローバルフランチャイザーであり、日本を含む世界各国のマスターフランチャイジーに対してロイヤルティ管理や店舗で使用する機器等の販売を行っています。

なお米国におけるダイレクトフランチャイズ事業は「Curves International Holdings, Inc.」の買収時に事業を分離し、現在他社資本の会社が運営しています。

Curves Europe B.V.は欧州圏(スペイン、イギリス、イタリア、フランス、アイルランド、スウェーデン、スイス、ベルギー)におけるカーブス事業のフランチャイズ本部を運営しており、欧州圏における主な店舗数はイギリス41店舗、イタリア48店舗、スペイン53店舗となっています。※2019年8月末時点

カーブスHDの事業の特徴は、いつまでも「自分らしく」「美しく」「健康でありたい」と考える女性を応援する体操教室で、運動が苦手な女性、年齢による体力低下を心配されている女性を中心にサービスを展開しています。

2019年11月末現在で日本国内における「カーブス」は、2,008店舗、会員数は864千人の規模を誇ります。「①手軽に、誰でも、何歳でも!」「②1回わずか30分、予約不要!」「③会員もスタッフも女性だけ」という最適なプログラムを提供しているそうです。

FC(フランチャイズ)加盟店のスピード出店を可能にした低初期投資、使命感で結びついた強固なフランチャイズシステムにより、日本国内における店舗数、会員数、チェーン売上はいずれも成長し続けているそうです。

メインの顧客を50歳以上の女性にフォーカスした対象市場の絞り込みと既存の運動施設や自宅での運動への不満、不安、不便という「不」を解決する独自のビジネスモデルにあるそうです。

カーブスホールディングス(7085)IPO仮条件と公開価格の日程

| 想定価格 | 720円 |

| 仮条件 | 720円~750円 |

| 公開価格 | 2月20日 |

想定価格から試算される市場からの吸収金額は約17.4億円です。オーバーアロットメントを含めると約20億円になります。市場からの吸収額は小さくなりますがスピンオフを利用した上場のため既存株主に現物株が支給されます。

これにより親会社のコシダカホールディングス(2157)株主にはカーブスホールディングスの現物株が配分され将来の売り圧力になります。初めてのことなのでどうなるのか予想がじづらい状況です。上手くいくと良いですね。

カーブスホールディングス(7085)IPOの幹事団詳細と会社データ

| 公募株数 | 2,415,000株 |

| 売出株数 | 0株 |

| 公開株式数 | 2,415,000株 |

| OA売出 | 362,000株 |

| 引受幹事 | 三菱UFJモルガン・スタンレー証券(主幹事) 野村證券 SMBC日興証券 いちよし証券 丸三証券 岡三証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) SBIネオトレード証券 auカブコム証券 |

当選狙いだと主幹事の三菱UFJモルガン・スタンレー証券でしょう。個人顧客に比較的やさしい証券会社なので配分期待はできると思います。取引実績がある対面口座だとなお配分確率は高いでしょうね。野村證券やSMBC日興証券からの申込も行いつつほぼ全力申し込みを行うつもりです。

岡三証券が幹事入りしているため岡三オンラインからの申込もできると思います。前受け金不要なのでダメもとで申込を行いたいと思います。当選したらラッキーですからね。

また、株式投資型のクラウドファンディングを行っているファンディーノでAmazonギフト券プレゼントが始まっています。まだ口座を持っていない方はチャンスでしょう。既にいくつか投資しているのでこれから上場(IPO)を行うことを楽しみにしています。詳細は下記で説明しています!

この他にも、ユニコーンで投資をしているので興味があるようであれば下記記事も参考になると思います。似たような企業ですけれどユニコーンには株主優待が全ての企業に付いています。

カーブスホールディングスの会社設立は2008年10月17日、本社住所は東京都港区芝浦三丁目9番1号、社長は増本岳氏(55歳)です。※2020年1月28日時点

従業員数23人で平均年齢37.0歳、平均勤続年数3.6年、平均年間給与約512万円です。連結従業員数は487人(臨時雇用者66人)です。

カーブスホールディングス(7085)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| コシダカホールディングス | 82,298,284株 | 90.00% |

| 増本 岳 | 5,029,315株 | 5.50% |

| 坂本 眞樹 | 2,057,447株 | 2.25% |

| 増本 陽子 | 2,057,447株 | 2.25% |

※上位株主の状況

【ロックアップ情報】

本募集に関連して、貸株人かつ現在コシダカホールディングス株主であり、本スピンオフにより当社株主となる予定である腰髙博、当社の新株予約権保有者かつ現在コシダカホールディングス株主であり、本スピンオフにより当社株主となる予定である当社取締役増本岳、坂本眞樹及び増本陽子並びに本スピンオフにより当社株主となる予定の株式会社ヨウザン、株式会社アイエムオー、腰髙修、腰髙美和子 ~中略~

主幹事会社に対し、元引受契約締結日から上場日後180日目の2020年8月28日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く)等は行わない旨合意しております。

さらに、本募集に関連して、当社の新株予約権保有者かつ当社取締役である増本岳、坂本眞樹及び増本陽子は、上場日後速やかに当社新株予約権を行使し、当社株式を取得することを予定しておりますが、当社に対し元引受契約締結日から上場日後2年が経過する日の2022年3月01日までの期間中、当社新株予約権の行使により取得した当社株式を継続して保有し、譲渡、質入れその他の一切の処分を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 三菱UFJ・モルガンスタンレー証券(主幹事) | 2,173,700株 | 90.01% |

| 野村証券 | 120,700株 | 5.00% |

| SMBC日興証券 | 48,300株 | 2.00% |

| いちよし証券 | 24,100株 | 1.00% |

| 丸三証券 | 24,100株 | 1.00% |

| 岡三証券 | 24,100株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,000円~1,500円

※ファーストインプレッション

第二弾⇒ 950円~1,100円

※仮条件発表後

カーブスホールディングス初値予想と市場コンセサンス

950円~1,000円

これまでスピンオフを利用した上場は経験がないためどうなるのか?と考えています。メディアや投資家のスタンスは積極的に参加する方が多いようです。私も複数株を獲得できるように頑張ってみたいと思います。

類似企業はルネサンスやセントラルSP、東祥になるでしょう。ライザップや247などは系統が違うと思います。

2020年8月の売上げは292.4億円、経常利益56.9億円を予定し収益率が高いと思います。会員数も増加し今後は男性向けフィットネスをビジネスにも取り組みます。プロテイン等のサプリメントからの収益が多いため評価が分かれそうですけどね。

今期も増収増益になり四半期利益では5.48%の増益を見込みます。額にすると2億円くらいです。EPS46.82なのでPERは16.02倍、BPS132.47からPBR5.66倍です。配当が10円予定され株主優待ではクオカードを100株以上の保有者に対して一律500円を進呈します。利益が出そうなので頑張って獲得してみます!

カーブスホールディングス(7085)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2018年11月12日~2021年11月11日 | 2,286.05234株 発行価格1円 |

ロックアップは180日間(2020年8月28日)、ロックアップ解除倍率の記載は目論見にないため設定がありません。ストックオプションの株数残や発行価格は上記のようになります。

2018年11月12日の取締役会決議により、第1回新株予約権が行われ2,286.05234株あり発行価格が1円となっています。資本組み入れは0.5円だそうです。

時価総額は東証データの上場時発行済み株式数の84,713,284株から算出すると想定価格ベースで約610億円になります。この規模だと東証1部へ直接上場できると考えています。スピンオフの利用で東証2部にはならないと思いますけど初めてのことだけにどうなるのかわかりません。

東証1部上場であれば参加する方向でよいと考えています。吸収額が低く業績好調のため普通に買われると思います。メジャー企業の上場により売買が活性化する期待があります。コシダカHDは収益が低くなるため株価が落ちてくるかもしれませんね。

知名度が既にある企業が上場するため買い需要は多いと思います。株価の値動きにも注目しながら投資を楽しめればと考えています!皆が儲かる相場になることを期待しています!

![]() クラウドバンク利回り5%~7%人気投資方法 ⇒ クラウドバンク証券

クラウドバンク利回り5%~7%人気投資方法 ⇒ クラウドバンク証券

タグ:IPO初値予想