リビングプラットフォーム上場とIPO初値予想【幹事配分や独自評価あり】

リビングプラットフォーム(7091)IPOが新規上場承認されました。市場はマザーズで主幹事は野村證券がが引受けます。

上場規模は約11.2億円で公開株式数291,000株、オーバーアロットメント43,600株になります。IPOでは人気事業となっていますけど似たようなIPOが多くなっているため思ったほど初値が飛ばないかも?と少し心配します。

AHCグループと事業が被っていますよね。注目できる事業を行っているため期待と不安が半々です。

また2018年には高齢化率が28.1%まで上昇し要介護認定者も増加を続けているそうです。この他2018年の民間企業における雇用障がい者数は過去最高を記録し、首都圏では待機児童問題も依然としてあります。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 3月17日 |

| BB期間 | 2月28日~3月05日 |

| 企業ホームページ | http://www.living-platform.com/ |

| 事業の内容 | 介護事業、保育事業、障がい者支援事業 |

【手取金の使途】

手取概算額468,784千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限133,974千円と合わせて「連結子会社への投融資」「運転資金として」充当する予定であり具体的には以下のとおりであります。

①連結子会社への投融資

投融資の内訳としては、連結子会社であるOSプラットフォームへの貸付として、2021年3月期に444,844千円を充当する予定であります。貸付先の㈱OSプラットフォームにおける内訳としては、2021年3月期に開設予定の高齢者グループホーム1棟の土地・建物を取得するための設備資金として、当該資金を充当する予定②運転資金

運転資金の内訳としては新規開設施設のための人件費として、2021年3月期に157,914千円を充当する予定※有価証券届出書(EDINET)抜粋

目次まとめ

リビングプラットフォーム(7091)IPOの業績と事業内容

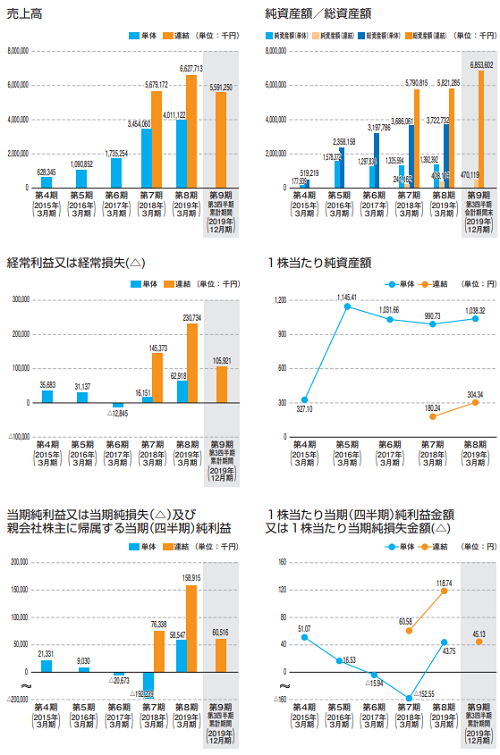

業績はしばらく前まで赤字経営です。ただ上場前に諸々清算して上場させることもあるためあまり考えなくても良いのか?と考えています。売上は拡大しているため今後業績が伸びることも十分考えられます。

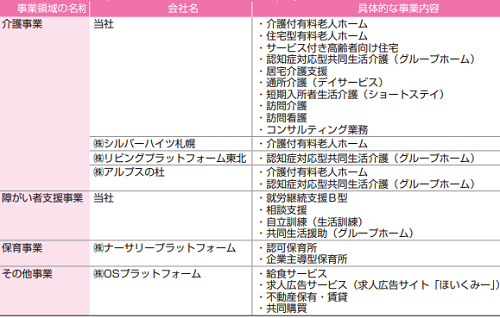

同社グループは高齢者向け居住施設の運営を中心として、シニア世代と子育て世代、さらに子供達や障がいを持った方々が共存できる小規模コミュニティーを三位一体となり有機的に補充し合うことを目標としています。

慢性的に人材が不足している介護及び保育事業に対し、障がい者の方々が当該各事業における補助業務を行うことにより、介護及び保育事業の人材不足の解消を図ると同時に、障がい者の方々に対して就労の機会を提供しています。

保育事業においては認可保育所に加え、病児保育を企業主導型保育制度を活用しつつ整備を進めています。

認可保育所では障がい者支援事業のノウハウを活かすことにより障がい児保育を行っており、企業主導型保育所は同社グループ事業所の近隣に設置することで、各施設等で働く子育て世代の従業員に対して働きやすい環境を提供できると考えているようです。

各事業が有機的に補完し合うことによりそれぞれ相乗効果が生まれ、高齢者の方々には心から安らげ、充実した日々が送れるような環境を提供しているそうです。

また児童やそのご家族には安全でかつ教育にも注力した環境を、障がい者の方々には社会の一員として生活できるだけでなく、その為に必要な働く場や働くための支援の場や環境を提供してしています。

同社グループの介護事業の中心となる介護付有料老人ホーム事業、住宅型有料老人ホーム事業、サービス付き高齢者向け住宅事業及び認知症対応型共同生活介護事業は、介護保険法の適用を受けるサービスの提供です。

このため介護保険法の影響を強く受けることとなります。介護保険法に基づく介護サービスを行うためには、事業所としての指定を都道府県知事等から受ける必要があります。

これまで運営する施設及び事業所での営業停止や指定取消となる事由は発生していませんが、この辺りは予期せぬことが起きる可能性があります。

障がい者支援事業の障害者総合支援法も法律が関係してきます。保育事業も保育制度の改正等により業績に悪影響を及ぼす可能性があります。

リビングプラットフォーム(7091)IPO仮条件と公開価格の日程

| 想定価格 | 3,340円 |

| 仮条件 | 3,530円~3,900円 |

| 公開価格 | 3月06日 |

想定価格から試算される市場からの吸収金額は約9.7億円です。オーバーアロットメントを含めると約11.2億円になります。

上場規模が小さく初値予想的に魅力だと思います。注力している事業は「有料老人ホーム」「サービス付き高齢者向け住宅」「高齢者グループホーム」になるそうです。

リビングプラットフォーム(7091)IPOの幹事団詳細と会社データ

| 公募株数 | 155,000株 |

| 売出株数 | 136,000株 |

| 公開株式数 | 291,000株 |

| OA売出 | 43,600株 |

| 引受幹事 | 野村證券(主幹事) 大和証券 SBI証券 みずほ証券 エース証券 極東証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

公開株数とオーバーアロットメントを合わせて334,600株しかないため激戦になります。しかも野村證券が主幹事で平幹事も店頭系の企業が多いです。

唯一ネット証券が含まれていますがSBI証券も口座数が多いため激戦です。当選は厳しそうですね。

SBI証券はIPOチャレンジポイントを数百ポイント持っているので使うのか検討してみます。株単価が高いため初値2倍以上になるのであれば350P~400Pで検討する方も出てきそうです。

IPO投資も良いですけどソーシャルレンディング投資も人気です。クラウドバンクへの投資はいつでも投資できる環境にあります。競い合って申し込みを行うのに疲れた方にお勧めします。そろそろ5年くらい投資していることになりそうですけどデフォルトは1回もありません。

ownersbookも2年以上投資していますけど最近ファンドの規模が大きいので投資できる環境にあると感じています!ロードスターキャピタルが運営している企業になり上場しています!

リビングプラットフォームの会社設立は2011年6月28日、本社住所は北海道札幌市中央区南二条西二十丁目291番地、社長は金子洋文氏(42歳)です。※2020年2月11日時点

従業員数296人(臨時雇用553人)、平均年齢47.62歳、平均勤続年数2.62年、平均年間給与約374万円です。連結会社の従業員数は509人で976人の臨時雇用者がいます。従業員数が多いようですね。

リビングプラットフォーム(7091)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社HCA | 812,000株 | 59.26% |

| 金子 洋文 | 418,000株 | 30.50% |

| 大和PIパートナーズ株式会社 | 58,400株 | 4.26% |

| 有限会社ミロス | 28,000株 | 2.04% |

| 77ニュービジネス投資事業有限責任組合 | 18,000株 | 1.31% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である金子洋文並びに売出人である有限会社ミロス及び77ニュービジネス投資事業有限責任組合並びに当社株主である株式会社HCA、大和PIパートナーズ株式会社、及びほくほくキャピタル株式会社は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2020年6月14日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く)を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 262,000株 | 90.03% |

| 大和証券 | 11,600株 | 3.99% |

| SBI証券 | 8,700株 | 2.99% |

| みずほ証券 | 2,900株 | 1.00% |

| エース証券 | 2,900株 | 1.00% |

| 極東証券 | 2,900株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 4,300円~4,800円

※ファーストインプレッション

第二弾⇒ 4,400円~4,700円

※仮条件発表後

リビングプラットフォーム初値予想と市場コンセサンス

4,000円~4,500円

想定発行価格は3,340円でしたが仮条件が引き上げられ3,530円~3,900円に決定しました。それでも13億円の吸収なので軽量級のIPOと言えるかもしれません。

2020年2月25日上場した類似企業のAHCグループ(7083)の初値が好調だったため仮条件引上げなのか?でも初値後は暴落となっているため投資を行う方は覚えておいたほうが良さそうです。丁度NY市場がコロナショックとなり暴落したタイミングでした。

公開株数が少ないため公募組が売らなければ初値も高くなりそうです。しかし投資環境があまり良いとは言えないため思ったほど利益を上げることができないかもしれません。先が読めませんね。

高齢化社会を迎えるため「高齢者向け居住施設の運営」自体は投資家に好まれます。2020年3月期の連結業績予想は売上75.6億円、経常利益2.7億円予想になっています。前期比較では売上14.1%増、経常利益18.7%増としっかりした数字が出ています。ただ四半期利益が1.1億円の前期比32.9%減となるようです。

EPS78.81なのでPERは49.49倍と類似企業比較でも高めです。BPS658.01なのでPBR5.93倍です。

リビングプラットフォーム(7091)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年7月13日~2028年7月12日 | 29,300株 発行価格2,750円 |

ロックアップは90日間(2020年6月14日)、ロックアップ解除倍率の設定はありません。ストックオプションの株数残や発行価格は上記のようになり、行使期限に入っていません。

時価総額は東証データの上場時発行済み株式数の1,533,000株から算出すると想定価格ベースで約51.2億円になります。

公開株数が少ない上場規模も小さいことから買われると思います。障がい者就労支援は成長市場とされているため意識されれば買われるでしょう。

介護事業や保育事業の上場が続いているため思ったほど初値が飛ばないかもしれません。激戦になると思うので初値2倍程度にはなってほしいです。当選のため全力申し込みです!

これから上場する企業に直接投資が可能! 【ファンディーノで小額投資】

⇒ ファンディーノ公式サイト

タグ:IPO初値予想