フォースタートアップス上場とIPO初値予想【幹事配分や独自評価あり】

フォースタートアップス(7089)IPOが新規上場承認されました。市場はマザーズで主幹事は野村證券が引受けます。

投資家うけの良さそうなIPOですが親会社が東証1部上場のウィルグループ(6089)になるため親子上場になります。

上場規模は約14億円で公開株式数800,000株、オーバーアロットメント120,000株です。スタートアップ企業を対象とした人材支援サービスを行うため人気がありそうです。

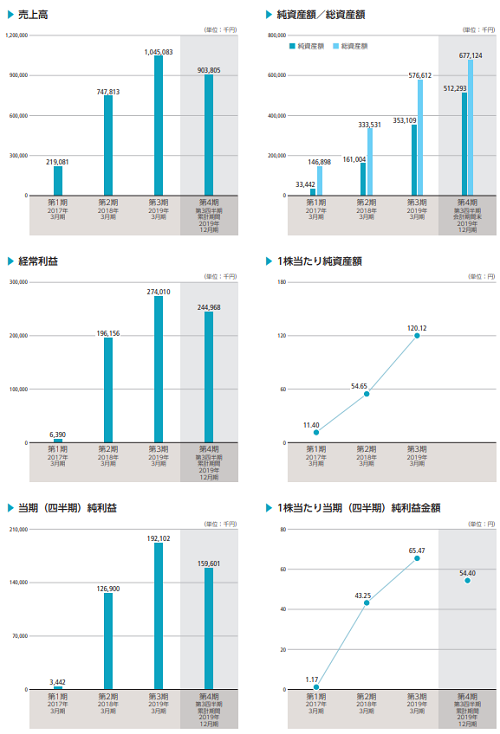

業績面は第1期から黒字化しています。前期の第3期は10.45億円の売上げに対し利益が1.92億円になっています。立ち上げすぐにしては凄い数値だと思います。

親会社が人材ビジネスを手掛けているだけありしっかりした経営が行えるのかもしれません。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 3月13日 |

| BB期間 | 2月26日~3月03日 |

| 企業ホームページ | https://forstartups.com/ |

| 事業の内容 | スタートアップ企業を対象とした人材支援サービス及びオープンイノベーションサービス等を中心とした成長産業支援事業 |

【手取金の使途】

手取概算額274,680千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限167,808千円と合わせて、①運転資金としてタレントエージェンシー・アクセラレーションの両サービス及び社内システム開発に係る採用費・人件費に、②設備資金として本社移転または増床に伴う設備投資に充当する予定であります。具体的には、以下のとおりであります。

①タレントエージェンシー・アクセラレーション両サービスの事業拡大のための採用費・人件費及び社内システムの機能強化のための社内システム開発人員に係る採用費・人件費として352,435千円を充当する予定であります。

②人員規模拡大に伴う本社移転または増床に係る設備投資として2021年3月期に90,053千円を充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

フォースタートアップス(7089)IPOの業績と事業内容

業績は売上・利益共に順調です。同社によればAIやIoT、ロボット、ビックデータ、ブロックチェーンと呼ばれている第4次産業革命と呼ばれるデジタル技術の発展を背景に、新産業が創出され「GAFA」と呼ばれるような巨大新興企業が世界で台頭しつつあるそうです。

米国や中国を中心に世界では新たな産業やユニコーン企業が次々と誕生し、国家競争力の確保において新興企業は無視できない存在になっています。日本での国際競争力は1990年代初頭には世界1位でしたが、2019年では30位まで下落しているそうです。

過去に蓮舫議員がスーパーコンピューターの「京」で「2位じゃだめなんですが?」と言った言葉が頭をよぎります。

フォースタートアップスによれば国際競争力の低下原因の要因の1つとしてスタートアップエコシステムの構築が発展途上であることが挙げられています。

※スタートアップエコシステムとは起業家・人材・投資家・大手企業・研究機関・起業風土等の社会的な環境が有機的に連携し、スタートアップ企業が自律的・持続的に創出される環境のこと

日本政府の成長戦略においてもスタートアップ企業支援の重要性が叫ばれるようになり、近年オープンイノベーション機運の高まりがあるようです。

実際にベンチャーキャピタルによる投資額は2018年度で2,778億円と増加傾向にあり、日本において第4次スタートアップブームが到来していると言われています。

ただ日本には終身雇用と年功序列という日本型人事管理制度が根強く存在しているため、スタートアップ企業への転職は一般的とはいえない状態にあります。

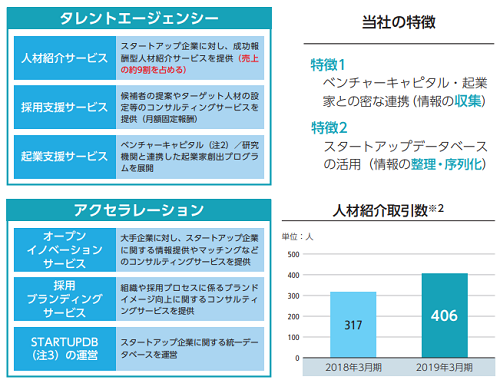

そこで新たな産業を創出することを目指し「タレントエージェンシー」と「アクセラレーション」の2つのサービスを展開し「成長産業支援」としてサービスを提供しています。

タレントエージェンシーサービスは、スタートアップ企業に対して人材支援サービスを提供しています。サービスは「人材紹介サービス」「採用支援サービス」「起業支援サービス」に区分されます。

人材紹介サービスは、スタートアップ企業に対して、主として雇用期間の定めのない候補者を紹介し、当該候補者がスタートアップ企業等に入社した時点で成功報酬としてのコンサルティングフィーを収受しています。

採用支援サービスは、有力スタートアップ企業をより一層支援するため、採用支援サービスを提供しています。当該サービスの導入企業に対して毎月一定数の候補者の提案や、ターゲット人材の設定等のコンサルティングサービス等を提供し、毎月定額のコンサルティングフィーを収受しています。

起業支援サービスは、「ベンチャーキャピタルと連携した起業家創出プログラム」「研究機関と連携した起業家創出プログラム」を行い起業支援サービスを展開しています。

アクセラレーションサービスは新事業になり、人材支援以外の支援サービスを提供しています。具体的には「オープンイノベーションサービス」「採用ブランディングサービス」「STARTUP DB」の運営を行っています。

STARTUP DBとは、スタートアップ・ベンチャー企業のデータベースと起業家・投資家の方々のインタビューコンテンツや業界・企業分析等の独自リサーチコンテンツを統合した自社情報プラットフォームです。

上場時点の収益は殆どタレントエージェントサービスなので新事業で収益機会を探ることになりそうです。

フォースタートアップス(7089)IPO仮条件と公開価格の日程

| 想定価格 | 1,520円 |

| 仮条件 | 1,700円~1,770円 |

| 公開価格 | 3月04日 |

想定価格から試算される市場からの吸収金額は約12.2億円です。オーバーアロットメントを含めると約14億円になります。

タレントエージェントサービスに特化し取引先大手にはメルカリ(4385)の名前が挙がっています。

独自アルゴリズムによるデータベースを活用しスタートアップ企業へアプローチしているため個人投資家に人気が出そうです。また明確に競合する類似企業のなさそうですね。

フォースタートアップス(7089)IPOの幹事団詳細と会社データ

| 公募株数 | 200,000株 |

| 売出株数 | 600,000株 |

| 公開株式数 | 800,000株 |

| OA売出 | 120,000株 |

| 引受幹事 | 野村證券(主幹事) SBI証券 マネックス証券 丸三証券 岩井コスモ証券 極東証券 いちよし証券 岡三証券 エース証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) SBIネオトレード証券 |

IPOラッシュなのでマネックス証券からの申し込みは積極的に行っておきたいと思います。銘柄毎に資金が拘束される抽選方法なのでIPOラッシュ時期に申し込める方は少ないかもしれません。

野村證券からの申し込みも口座数が多いため中々当選しませんからね。幹事構成を確認すると個人的に極東証券やエース証券以外からの申し込みが行えそうです。この両証券会社は対面口座になるため口座を持っていません!

またここ最近の幹事で岩井コスモ証券が引受することが多くなっているので口座を開設していない方は開設しておくと便利です。即時入金もできるため資金移動は簡単です。後期型抽選を行うことだけ注意が必要です。

前受け金不要でIPO抽選に参加できる企業も増えているので昔に比べたらIPO投資を楽しめる環境がよくなっています。入金する方が当選確率が高いとされていますが、当選するときはしますからね。

フォースタートアップスの会社設立は2016年9月01日、本社住所は東京都港区六本木一丁目6番1号、社長は志水雄一郎氏(47歳)です。※2020年2月07日時点

従業員数58人(臨時雇用17人)、平均年齢31.1歳、平均勤続年数1.65年、平均年間給与約610万円です。

フォースタートアップス(7089)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社ウィルグループ | 2,699,400株 | 77.97% |

| 志水 雄一郎 | 325,800株 | 9.41% |

| 小原 健 | 75,000株 | 2.17% |

| 清水 和彦 | 46,800株 | 1.35% |

| 杉本 容啓 | 37,200株 | 1.07% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である株式会社ウィルグループ、当社株主である志水雄一郎並びに当社新株予約権者である小原健、清水和彦、杉本容啓、恒田有希子、六丸直樹、戸村憲史及び菊池烈は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2020年6月10日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村証券(主幹事) | 736,000株 | 92.00% |

| SBI証券 | 24,000株 | 3.00% |

| マネックス証券 | 16,000株 | 2.00% |

| 丸三証券 | 8,000株 | 1.00% |

| 岩井コスモ証券 | 4,000株 | 0.50% |

| 極東証券 | 4,000株 | 0.50% |

| いちよし証券 | 4,000株 | 0.50% |

| 岡三証券 | 2,400株 | 0.30% |

| エース証券 | 1,600株 | 0.20% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,300円~3,000円

※ファーストインプレッション

第二弾⇒ 2,500円~3,100円

※仮条件発表後

フォースタートアップス初値予想と市場コンセサンス

2,500円~3,000円

修正値2,000円~2,500円

同社は親会社と似た事業をお行っているため評価がわかれるようです。スタートアップ企業支援と言えば見方が変わるのか?と疑問に思う機関投資家もあるようですね。そして割安とは言えない株価も難色があるようです。

ただし業績が好調のため個人投資家を中心に人気になるのではないかと考えています。AIやIoT、ビックデータなどを使ったビジネスが盛んになり同社の人材サービスも好調のようです。

2020年3月期は増収増益になり売上12.7億円、経常利益2.9億円予想になっています。前期比較では売上21.2%増、経常利益7.3%増です。

EPS67.50なのでPERは26.22倍、BPS263.36なのでPBR6.72倍です。類似企業比較では既に妥当値のようですね。直近ではジェイック(7073)あたりが類似企業で名前が出ていました。

フォースタートアップス(7089)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2019年7月01日~2027年6月30日 | 472,800株 発行価格234円 |

| 2020年7月01日~2027年6月30日 | 30,000株 発行価格237円 |

| 2020年7月01日~2027年6月30日 | 25,200株 発行価格253円 |

ロックアップは90日間、ロックアップ解除倍率は設定が行われていないため90日間は売却できません。ストックオプションの株数残や発行価格は上記のようになります。472,800株が行使期間を過ぎているため売却可能となっています。

時価総額は東証データの上場時発行済み株式数の3,134,000株から算出すると想定価格ベースで約47.6億円になります。

親子上場になると思いますが業績がよく上場規模も通常サイズなので良い初値を付けると思います。同日上場に東証2部の木村工機(6231)があるため資金分散が起きそうです。

上場する銘柄が増えているため前半に上場したほうが有利なためフォースタートアップスIPOは買われると思います。2020年3月後半になると初値上昇率が鈍くなりそうですね。

タグ:IPO初値予想