木村工機上場とIPO初値予想【幹事配分や独自評価あり】

木村工機(6231)IPOが新規上場承認されました。市場は東証2部で主幹事はみずほ証券が引受けます。上場規模は約9.4億で公開株式数349,000株、オーバーアロットメント51,000株になります。株主には上場企業名が多くあるため安心感が感じられます。

みずほ銀行や三井住友銀行、第一生命保険、三菱電機、神鋼商事などの名前があります。将来の売り圧力になるかもしれませんけどね。

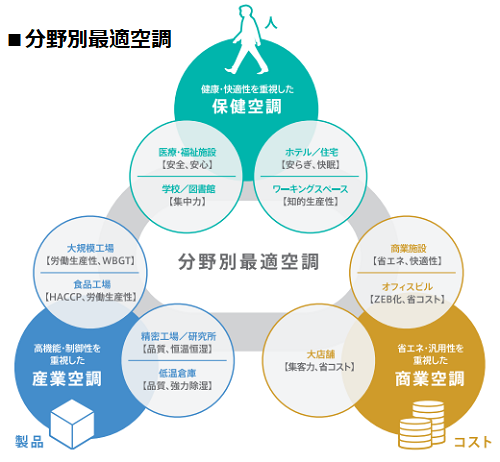

事業は空調システム機器の開発・製造・販売となっています。特許を取得し独自性の高い製品やサービスを提供しるそうです。

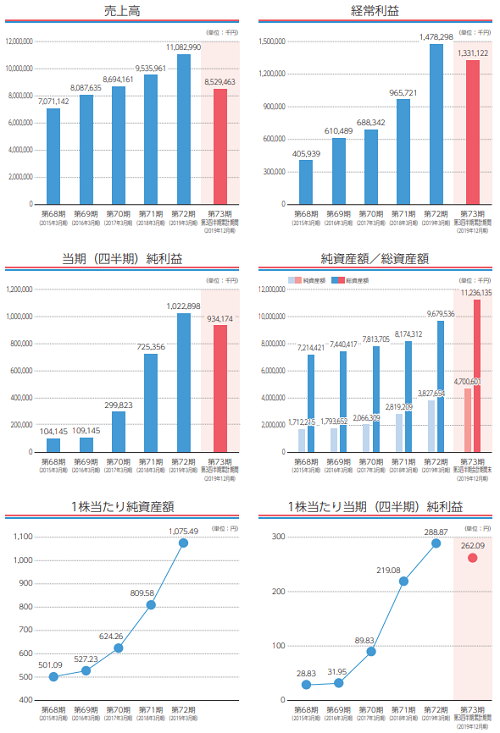

東京オリンピック・パラリンピック、またインバウンドなどによる需要が業績を押し上げているようです。ここ数年の四半期利益の伸び率が凄いです!

| 業 種 | 機械 |

| 上場市場 | 東証2部 |

| 公開予定 | 3月13日 |

| BB期間 | 2月26日~3月03日 |

| 企業ホームページ | https://www.kimukoh.co.jp/ |

| 事業の内容 | 空調システム機器の開発・製造・販売 |

【手取金の使途】

手取概算額526,047千円については、「1 新規発行株式」の(注)3.に記載の第三者割当増資の手取概算額上限109,792千円と合わせた、手取概算額合計上限635,840千円について、全額を2021年3月期以降の空調機器製造関連事業の機械装置更新投資(一部機能改善)に充当するものです。具体的には、生産効率化及び保守費・修理費等ランニングコストの低減等を目的とした八尾製作所及び河芸製作所における機械装置改修等となります。なお具体的な支出が発生するまでは安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

木村工機(6231)IPOの業績と事業内容

業績は売上・利益ともに順調です。事業は空調関連機器の製造、販売及び関連工事等、空調機器製造販売事業を行っています。

1945年創業となり1952年にプレートフィンヒーター・クーラーの製法を確立したことを契機に、約70年にわたり業務用空調の製造販売に特化して事業を営んでいます。

特許取得済み件数が147件、申請件数49件(国内海外合計で2019年9月末現在)になり、特許に裏付けられた技術、独自性の高い製品を顧客に提案しています。

この他、利用環境及び製品に合わせた制御システムを内製できる技術を持っています。

生産力では個別受注生産を基本としており、高い品質の製品を効率的に生産することができるよう設備及び人材を配備することに取り組んでいます。

営業力では積算業務を自ら手掛けるなど、製品や技術に関する知識、経験を積み重ねています。さらに、迅速に技術的なサポートができるよう技術本部と密接につながった営業技術部門を主要営業拠点に配置させています。

製品力では空気調和機の中でも導入外気を冷却・加熱する他、換気、除塵、除加湿などの空気質改善を主な目的とする空調機のことを外調機といいます。同社のヒートポンプ式の外調機は細やかな調温調湿が可能となっています。

中でも室内機と室外機とを一体化させた「ルーフトップ」シリーズは、フロンの使用量が非常に少なく、漏洩リスクを極力抑えることができるなど環境面でも考慮しており主力製品となっているそうです。

取引先は製品が最終需要者である施主・オーナーの各種建築物に設置されるまで、複数の段階を経ますが取引先は各段階における専門事業者及び施主・オーナーの企業になります。

各段階における専門事業者とは、総合建設業者、設備工事業者です。間にゼネコンやサブコンと言った企業が入ることで大きい事業を取扱っていることがわかります。

主な製品は「エアハンドリングユニット」「ファンコイルユニット」「工場用ゾーン空調機」となっています。公式ページから製品や導入事例を見ることができます。

確認すると巨大施設での取り扱いがメーンのようです。前期売上が110.8億円なので規模も大きいですよね。

木村工機(6231)IPO仮条件と公開価格の日程

| 想定価格 | 2,340円 |

| 仮条件 | 2,300円~2,400円 |

| 公開価格 | 3月04日 |

想定価格から試算される市場からの吸収金額は約8.2億円です。オーバーアロットメントを含めると約9.4億円になります。上場規模が小さく需給に問題はなさそうです。

東証2部市場への上場は人気低迷になりがちですけれど業績が良く、公開株数も少ないため買い先行で始まると予想します。初値20%以上の上昇か?

木村工機(6231)IPOの幹事団詳細と会社データ

| 公募株数 | 249,000株 |

| 売出株数 | 100,000株 |

| 公開株式数 | 349,000株 |

| OA売出 | 51,000株 |

| 引受幹事 | みずほ証券(主幹事) SMBC日興証券 SBI証券 マネックス証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

みずほ証券から当選を狙いながら次に当選確率が高そうなマネックス証券からの申し込みを行いたいと思います。結局全部の証券会社から申し込みを行いますができるだけ当選確率が高いところから申し込んだほうが良いです。

SMBC日興証券も主幹事を行うことが多いため口座は持っておくべきです。東証2部銘柄で言えばウイルテックの主幹事をSMBC日興証券が引受けています。株数が多めなので当選確率はかなり高いと思います。

とにかくIPOで利益が出そうな銘柄は申し込み続けましょう。結果的に当選できれば良いですからね。それにIPOが集中すると申し込み忘れが出てくるため当選しやすいです。補欠当選もたまに繰り上がりますからね。

木村工機の会社設立は1947年8月12日、本社住所は大阪府大阪市中央区上町A番23号、社長は木村惠一氏(86歳)です。※2020年2月07日時点

従業員は329人(臨時雇用52人)、平均年齢38.7歳、平均勤続年数12.1年、平均年間給与約683万円です。業種的には割と給与が高いと感じます。営業の人数が130人もいるようですね。製造と技術で174人なので営業に力を入れている企業のようです。

目論見に「主要原材料及び主要部品の大幅な価格上昇や仕入先からの調達が困難」とあるためある程度出来上がった商品の組付けが多いのかもしれません。事業内容には空調関連機器の製造とありますけどね。

木村工機(6231)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社KIMURA | 420,000株 | 11.74% |

| 大阪中小企業投資育成株式会社 | 300,000株 | 8.39% |

| 木村 惠一 | 189,000株 | 5.28% |

| 大河内 英枝 | 168,000株 | 4.70% |

| 株式会社みずほ銀行 | 165,000株 | 4.61% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人である大阪中小企業投資育成株式会社、貸株人である木村惠一、当社株主である株式会社KIMURA、大河内英枝、株式会社みずほ銀行、日本生命保険相互会社、株式会社三井住友銀行、第一生命保険株式会社、木村晃、三菱電機株式会社 ~中略~ 大河内宏、佐藤信孝及び吉田和彦は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後180日目の2020年9月08日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すことは除く。)等は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 314,300株 | 90.06% |

| SMBC日興証券 | 24,400株 | 6.99% |

| SBI証券 | 6,900株 | 1.98% |

| マネックス証券 | 3,400株 | 0.97% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,500円~3,000円

※ファーストインプレッション

第二弾⇒ 2,500円~3,000円維持

※仮条件発表後

木村工機初値予想と市場コンセサンス

2,500円~3,000円

上場評価はあまり高くなくどちらかと言えば業績鈍化で投資家の買い意欲はあまりないとのことです。期待していた配当は25円しか出ず配当利回り1.04%になります。成熟企業で東証2部だと配当利回りが高くないと初値は伸び悩むでしょう。

ただ上場規模が9.6億円と小粒上場なのは良い材料です。公開価格割れはなく初値は公開価格に対して10%程度高くなれば上場成功のようです。初値が高ければ急落もあり得そうですね。保険や銀行など金融商品取扱業者が株を大量に保有しているためロックアップ解除後は上値を抑えそうです。

2020年3月期の単独売上は113億円になり経常利益13.7億円となっています。前期比較では売上4.7%増、経常利益7%減になります。四半期利益は9.8億円を見込み前期から3.6%減になるようです。業績が頭を打った感じですね。

木村工機(6231)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 新株予約権はなし | -株 発行価格-円 |

ロックアップは180日間、ロックアップ解除倍率は設定がありません。ベンチャーキャピタルの大阪中小企業投資育成株式会社が売出株として100,000株を売出します。新株予約権(ストックオプション)はありません。

時価総額は東証データの上場時発行済み株式数の3,849,000株から算出すると想定価格ベースで約90.1億円になります。

会社設立から72年になるため老舗感があります。ただ老舗感があってもIPOでは材料としてあまり意識されません。配当性向が低いため人気がでるのか?と少し疑問もあります。

ただ公開価格割れするような銘柄ではなさそうなので数万円の利益を狙って申し込みを行います。株単価が大きいためもしかして10万円利益期待も?と妄想します。

立花証券もIPO取扱いがあるため口座がなければ持っておくと良いです。即時入金が用意されていて手数料も安く抑えられています!四季報もPDF版で見れますからね。

タグ:IPO初値予想