【評価】キットアライブ(5039)IPOの上場と初値予想

キットアライブ(5039)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場は札幌証券取引所のアンビシャスで主幹事はアイザワ証券が引受けます。

上場規模は約4.4億円で公開株数313,000株、オーバーアロットメントなしです。想定発行価格は1,410円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | アンビシャス |

| 上場日 | 9月28日 |

| BB期間 | 9月07日~9月13日 |

| 企業ホームページ | https://www.kitalive.co.jp/ |

| 事業の内容 | 企業のクラウドシステム導入時における設計・開発・保守のワンストップサービス、SaaS型製品販売企業向けの技術検証・開発・公開・運用支援サービス |

目次まとめ

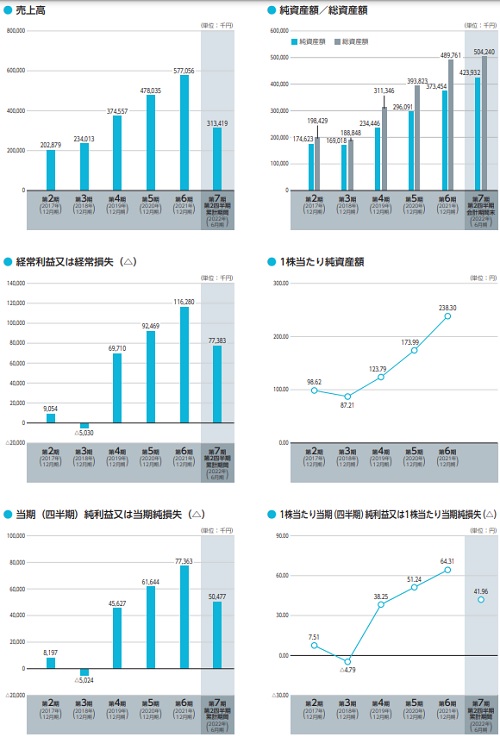

キットアライブ(5039)IPOの業績と事業内容

キットアライブはクラウドソリューション事業の単一セグメントを行います。

セールスフォースの開発及び運用保守を行う「Salesforce導入支援」、Salesforce上で優れたビジネスアプリケーションを提供することができるマーケットプレイスである「AppExchange」で販売されるSaaS型アプリケーション構築を支援する「Salesforce製品開発支援」、これら2つのサービスを中核とし事業展開を行っております。

また、Salesforce等のライセンス販売も行っています。

キットアライブ(5039)IPO仮条件と公開価格の日程

| 想定価格 | 1,410円 |

| 仮条件 | 1,230円~1,410円 |

| 公開価格 | 9月14日 |

想定発行価格から試算される市場からの吸収金額は約4.4億円です。上場規模は小さく感じますが地方上場なので気を付けましょう。

事業はIPO向きだと思います。セールスフォース(Salesforce)に特化しているので基本的に人気が見込ます。

キットアライブ(5039)IPOの幹事団詳細と会社データ

| 公募株数 | 50,000株 |

| 売出株数 | 263,000株 |

| 公開株式数 | 313,000株 |

| OA売出 | 0株 |

| 引受幹事 | アイザワ証券(主幹事) SBI証券 岡三証券 北洋証券 東洋証券 マネックス証券 |

| 委託見込 | 岡三オンライン DMM.com証券 SBIネオトレード証券 |

参加する予定ですがたのIPOも出てきているため考えたいと思います。悪くないと思いますが利益が低いための地方上場かな?と思うIPOです。

多分参加すると思います。幹事構成から当選確率は低そうなので申し込める証券会社から申込んでみます。

キットアライブの会社設立は2016年8月26日、本社住所は札幌市北区北7条西1丁目1番地5丸増ビル9階、社長は嘉屋雄大氏(46歳)です。※2022年8月25日時点

従業員数は47人(臨時雇用者11人)、平均年齢32.4歳、平均勤続年数3.2年、平均年間給与約545万円です。

キットアライブ(5039)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社テラスカイ | 700,000株 | 48.21% |

| 嘉屋 雄大 | 400,000株 | 27.55% |

| Salesforce Ventures LLC. | 170,000株 | 11.71% |

| 株式会社ウイン・コンサル | 100,000株 | 6.89% |

| 北洋SDGs推進投資事業有限責任組合 | 33,000株 | 2.27% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年3月26日)までになります。ロックアップ解除設定はありません。VC出資があるため気を付けましょう。北洋SDGs推進投資事業有限責任組合は売出株で処分するようです。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| アイザワ証券(主幹事) | 265,900株 | 84.95% |

| SBI証券 | 11,000株 | 3.51% |

| 岡三証券 | 11,000株 | 3.51% |

| 北洋証券 | 9,400株 | 3.00% |

| 東洋証券 | 9,400株 | 3.00% |

| マネックス証券 | 6,300株 | 2.01% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,600円~1,900円

※ファーストインプレッション

第二弾⇒ 1,600円~1,800円

※仮条件発表後

初値予想と市場コンセサンス

キットアライブの初値予想をリサーチして記載します。

初値予想1,500円~2,000円

修正値1,500円~1,700円

アイザワ証券に口座かいなと当選は難しそうです。とりあえず申込める証券会社で参加するしかありません。

当選しても利益が2万円~3万円程度になりそうなので手間がかかると思った方は不参加でも良さそうです。

大手の情報ではIPO向きの銘柄だけど地方上場なので資金が向かうのかは不透明といった感じでした。コロナ禍でIPOも難しいですからね。

最大4.4億円の吸収は通常であれば小粒ですが、地方上場の場合は1億円~2億円程度の上場が一般的ですよね。4.4億円は少しサイズが大きいため大手も不透明と言った感じなんだと思います。

キットアライブ(5039)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2019年4月13日~2029年4月12日 | 150,000株 発行価格100円 |

| 2023年5月29日~2031年5月28日 | 14,000株 発行価格248円 |

| 2023年10月01日~2031年9月30日 | 85,000株 発行価格1,668円 |

ロックアップ180日間で解除倍率設定なし。ストックオプションの株数残や発行価格は上記のようになります。150,000株が行使期限入りするようです!

時価総額は東証データの上場時発行済み株式数の1,253,000株から算出すると想定価格ベースで約17.7億円になります。

地方上場や業績の低さが気になるIPOだと思います。個人投資家主体で売買が行われると思います。

初値1.5倍くらいは期待できそうな気がします。地合いが悪くない限りわれないかな?と思っています。

タグ:IPO初値予想