【評価】イーウェル(eWeLL)IPOの上場と初値予想

イーウェル(eWeLL)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事は大和証券が引受けます。

上場規模は約23.1で公開株数1,383,500株、オーバーアロットメント207,500株です。想定発行価格は1,450円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 9月16日 |

| BB期間 | 9月01日~9月07日 |

| 企業ホームページ | https://ewell.co.jp/ |

| 事業の内容 | 在宅医療分野における業務支援事業(訪問看護ステーション向けSaaS型業務支援ツール(電子カルテシステム「iBow」)等を提供する事業、診療報酬請求業務を代行する「iBow事務管理代行サービス」など) |

目次まとめ

イーウェル(eWeLL)IPOの業績と事業内容

イーウェルは「ひとを幸せにする」をミッションに掲げ、「私たちは在宅療養に新しい価値の創造を行い、すべての人が安心して暮らせる社会を実現します」をビジョンとしています。

地域における在宅療養を支えている訪問看護ステーション向けに業務支援SaaSとして、オペレーション業務を網羅したクラウド型「訪問看護専用電子カルテiBowをサブスクリプションで提供するクラウドソフトウエア事業を行います。

イーウェル(eWeLL)IPO仮条件と公開価格の日程

| 想定価格 | 1,450円 |

| 仮条件 | 1,500円~1,700円 |

| 公開価格 | 9月08日 |

想定発行価格から試算される市場からの吸収金額は約20.1億円です。オーバーアロットメントを含めると約23.1億円になります。

上場規模が業績比較で大きめだと思います。サブスクリプションやSaaSから高く評価されているのかもしれません。

イーウェル(eWeLL)IPOの幹事団詳細と会社データ

| 公募株数 | 50,000株 |

| 売出株数 | 1,333,500株 |

| 公開株式数 | 1,383,500株 |

| OA売出 | 207,500株 |

| 引受幹事 | 大和証券(主幹事) 野村證券 SBI証券 松井証券 マネックス証券 極東証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

大和証券狙いのIPOとなっているため申込んでみます。昔に比べるとネット抽選比率が下がったのでコネクトを利用して当選確率を上げるしかありませんね。

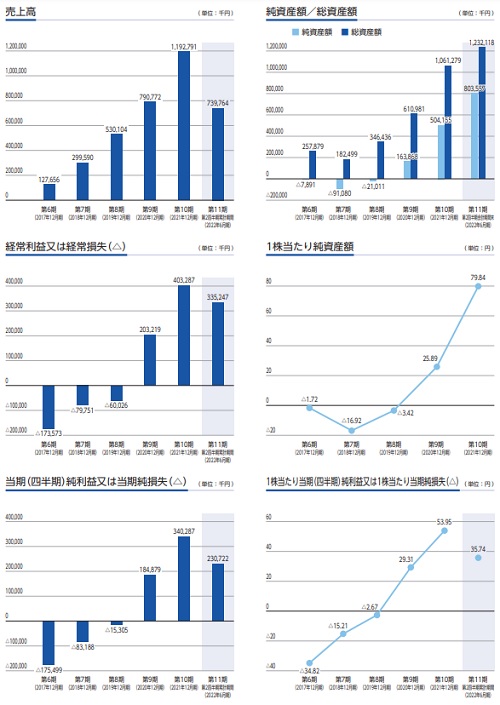

売上の規模は大きくありませんがサブスク収益が魅力です。赤字から黒字に転換しているためIPOでも人気だと思いあmス。

イーウェルの会社設立は2012年6月11日、本社住所は大阪市中央区備後町三丁目3番3号、社長は中野剛人氏(48歳)です。※2022年8月13日時点

従業員数は64人(臨時雇用者0人)、平均年齢36.8歳、平均勤続年数2.9年、平均年間給与約461万円です。

イーウェル(eWeLL)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 中野 剛人 | 2,962,500株 | 39.15% |

| 北村 亜沙子 | 1,239,000株 | 16.37% |

| 住友商事株式会社 | 1,033,500株 | 13.66% |

| 合同会社RSPファンド6号 | 979,500株 | 12.94% |

| 島田 亨 | 412,500株 | 5.45%% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年3月14日)までになり、ロックアップ解除倍率設定はありません。VCの一部は売出株として株式を売却予定です。上場企業の保有株だと住友商事やシグマクシス・インベストメントの名前があります。

また新株予約権の対象となる多くの方が普通株式の売却等を行わないと合意しています。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 1,289,900株 | 69.99% |

| 野村證券 | 484,200株 | 26.27 |

| SBI証券 | 27,600株 | 1.50% |

| 松井証券 | 13,800株 | 0.75% |

| マネックス証券 | 13,800株 | 0.75% |

| 極東証券 | 13,800株 | 0.75% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,650円~2,000円

※ファーストインプレッション

第二弾⇒ 2,000円~2,600円

※仮条件発表後

初値予想と市場コンセサンス

イーウェルの初値予想をリサーチして記載します。

初値予想1,800円~2,500円

修正値2,500円~3,000円

企業規模は小さいがしっかりと利益を上げていることも仮条件の引上げにつながったのか?仮条件上限が1,700円までアップし吸収金額36.0億円で時価総額118.0億円まで拡大します。

PER32.2倍まで上昇し機関投資家人気が凄いようです。これを信じると初値売却で10万円くらいは利益が見込めそうです。

そんなに人気になるようなIPOではない気がする。同社のアイボウの価格は高めに設定されているみたいなので収益率はよさそう。ただ競合に顧客を奪われる可能性もある。

機関投資家が参加してくるなら個人投資家も積極的参加でしょう。割れないと考えとりあえず全力申込かな。

イーウェル(eWeLL)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2016年6月01日~2024年4月30日 | 361,500株 発行価格7円 |

| 2017年9月01日~2026年8月09日 | 32,000株 発行価格1,530円 |

| 2017年7月07日~2024年6月30日 | 6,800株 発行価格2,900円 |

| 2022年1月01日~2029年11月30日 | 66,225株 発行価格201円 |

| 2022年12月01日~2030年10月31日 | 250,050株 発行価格242円 |

ロックアップは180日間でロックアップ解除倍率なし、ストックオプションの株数残や発行価格は上記のようになります。

466,525株が上場時点で行使期限に入るようです。ただ新株予約権の売却は限定されそうです。

時価総額は東証データの上場時発行済み株式数の6,939,500株から算出すると想定価格ベースで約100.6億円になります。

時価総額が100億円を想定で超えているため機関投資家のターゲットになれば面白いです。続くIPO次第だと思いますけどね。

初値2倍は厳しいでしょうが1.3倍~1.5倍くらいは狙える可能性がありそうです。まず、EPSを調べないといけませんね!

Funvest(ファンベスト)に口座開設するとAmazonギフト券が1,000円分貰えます。私も投資をして2,500円分+アルファーのアマギフを頂きました!

海外や日本のファンドに投資できます。大和証券グループなので投資先としては安心できると思います。

タグ:IPO初値予想