【評価】QLSホールディングス(7075)IPOの上場と初値予想

QLSホールディングス(7075)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場は名古屋証券取引所ネクスト市場で主幹事はJトラストグローバル証券が引受けます。

上場規模は約2.24億円で公開株数300,000株、オーバーアロットメント45,000株です。想定発行価格は650円になっています。

| 業 種 | サービス業 |

| 上場市場 | 名古屋証券取引所ネクスト市場 |

| 上場日 | 6月26日 |

| BB期間 | 6月08日~6月14日 |

| 企業ホームページ | https://qlshd.co.jp/ |

| 事業の内容 | 保育事業、介護福祉事業及び人材派遣事業等 |

目次まとめ

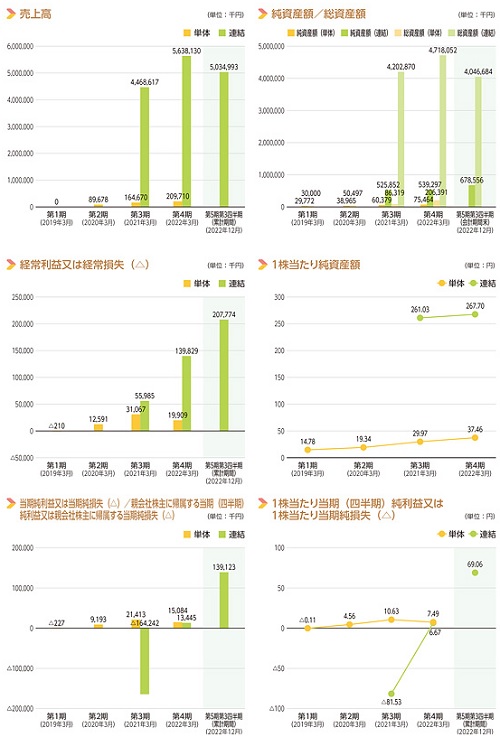

QLSホールディングス(7075)IPOの業績と事業内容

同社グループは、純粋持株会社のQLSホールディングスと子会社3社により構成されています。

直営保育施設の運営を中心とした「保育事業」、居宅介護支援、訪問介護、障がい者グループホーム、放課後等デイサービスを中心とした「介護福祉事業」

並びに専門性を持った人材の派遣を中心とした「人材派遣事業」を営んでいます。

QLSホールディングス(7075)IPO仮条件と公開価格の日程

| 想定価格 | 650円 |

| 仮条件 | 590円~650円 |

| 公開価格 | 6月15日 |

想定発行価格から試算される市場からの吸収金額は約1.95億円です。オーバーアロットメントを含めると約2.24億円になります。

割れないと思いますが流動性の問題から手掛けにくいIPOです。Jトラストグローバル証券案件なので不安もあります。

QLSホールディングス(7075)IPOの幹事団詳細と会社データ

| 公募株数 | 200,000株 |

| 売出株数 | 100,000株 |

| 公開株式数 | 300,000株 |

| OA売出 | 45,000株 |

| 引受幹事 | Jトラストグローバル証券(主幹事) SBI証券 岡三証券 東海東京証券 フィリップ証券 松井証券 マネックス証券 楽天証券 |

| 委託見込 | 岡三オンライン |

不参加でも良さそうな案件です。名証ネクスト市場なので東証に比べると流動性が低くなります。

TOKYO PRO Marketが既存上場なのである程度信頼面はありそうです。事業規模は大きいようです。

QLSホールディングスの会社設立は2019年2月21日、本社住所は大阪府大阪市浪速区難波中1-12-5(難波室町ビル3階)、社長は雨田武史氏(45歳)です。※2023年6月08日時点

従業員数は15人、平均年齢32.7歳、平均勤続年数4.1年、平均年間給与約357万円です。

QLSホールディングス(7075)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| GRIT | 1,511,000株 | 75.00% |

| 雨田 武史 | 503,460株 | 24.99% |

| エンタープライズ | 100株 | 0.00% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年12月02日)となりロックアップ解除倍率は設定されていません。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| Jトラストグローバル証券(主幹事) | 246,000株 | 82.00% |

| SBI証券 | 18,000株 | 6.00% |

| 岡三証券 | 18,000株 | 6.00% |

| 東海東京証券 | 6,000株 | 2.00% |

| フィリップ証券 | 3,000株 | 1.00% |

| 松井証券 | 3,000株 | 1.00% |

| マネックス証券 | 3,000株 | 1.00% |

| 楽天証券 | 3,000株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 600円~700円

※ファーストインプレッション

第二弾⇒ 630円~700円

※仮条件発表後

初値予想と市場コンセサンス

QLSホールディングスの初値予想をリサーチして記載します。

初値予想650円前後

修正値650円~700円

地方上場のネクスト市場で2.2億円の吸収は少し大きい。しかしTOKYO PRO Marketからの市場変更は好感できる。

業績規模も意外に大きいため公開価格は超えそうな感じです。配当は20円なので配当利回り3.08%と意外に高い。

GSIよりも安心できそうなIPOです。全力で取りに行くことはないが面白半分で申込んでみる投資家もいそう。単価が低いため利益は殆ど出ないだろう。

利益が数千円出れば成功か?

QLSホールディングス(7075)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2024年4月16日~2032年3月30日 | 135,700株 発行価格400円 |

| 2023年6月01日~2027年5月31日 | 156,800株 発行価格400円 |

ロックアップは180日間で解除倍率設定なしです。ストックオプションの株数残や発行価格は上記のようになります。156,800株が行使期限にはいります。

時価総額は東証データの上場時発行済み株式数の2,214,560株から算出すると想定価格ベースで約14.39億円になります。

公開価格は超えそうな雰囲気ですが初値利益を狙うような銘柄ではなさそうです。

TOKYO PRO Marketに上場していた時も売買は殆ど行われていないようです。

保育園株は成熟産業になり最近では定員割れ問題もあるようです。勢いはなさそうですね。

タグ:IPO初値予想