【評価】W TOKYO(ダブルトウキョウ)IPOの上場と初値予想!コレ凄そう

W TOKYO(ダブルトウキョウ)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事は野村證券が引受けます。

上場規模は約14.5億円で公開株数439,000株、オーバーアロットメント65,800株です。想定発行価格は2,870円になっています。

| 業 種 | サービス業 |

| 上場市場 | グロース市場 |

| 上場日 | 6月29日 |

| BB期間 | 6月13日~6月19日 |

| 企業ホームページ | https://w-tokyo.co.jp/ |

| 事業の内容 | TOKYO GIRLS COLLECTIONのブランドを活用したブランディング・コンテンツプロデュース事業 |

目次まとめ

W TOKYO(ダブルトウキョウ)IPOの業績と事業内容

同社は毎年春と秋に東京近郊で開催するTOKYO GIRLS COLLECTIONにおいて主として協賛金収入(協賛企業にプロモーションの機会を提供することによる収入)チケット販売による収入及びブランド出展料収入を得ています。

また、TOKYO GIRLS COLLECTIONの企画・ブランド力を活かした地方都市での開催、SDGs推進を始めとするシティプロモーション等を展開しており、地方自治体からも収入を得ています。

W TOKYO(ダブルトウキョウ)IPO仮条件と公開価格の日程

| 想定価格 | 2,870円 |

| 仮条件 | 2,870円~3,000円 |

| 公開価格 | 6月20日 |

想定発行価格から試算される市場からの吸収金額は約12.6億円です。オーバーアロットメントを含めると約14.5億円になります。

面白い銘柄の上場です!東京ガールズコレクション運営企業が上場するのはインパクトがありますね。

W TOKYO(ダブルトウキョウ)IPOの幹事団詳細と会社データ

| 公募株数 | 120,000株 |

| 売出株数 | 319,000株 |

| 公開株式数 | 439,000株 |

| OA売出 | 65,800株 |

| 引受幹事 | 野村證券(主幹事) SBI証券 静銀ティーエム証券 マネックス証券 松井証券 |

| 委託見込 | LINE証券 SBIネオトレード証券 |

このIPOは良さそうですね。知名度が抜群にあり勢いも感じます。脱コロナ禍と言えそうです。

ダブルトウキョウの会社設立は2015年7月01日、本社住所は東京都渋谷区神宮前五丁目28番5号、代表取締役は村上範義氏(42歳)です。※2023年6月01日時点

従業員数は44人、平均年齢33.0歳、平均勤続年数5.8年、平均年間給与約600万円です。

W TOKYO(ダブルトウキョウ)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 村上 範義 | 795,000株 | 28.10% |

| 株式会社ディー・エル・イー | 430,000株 | 15.20% |

| 帝都インベストメンツ投資事業有限責任組合 | 252,000株 | 8.91% |

| 株式会社マイナビ | 184,000株 | 6.50% |

| 株式会社ベクトル | 150,000株 | 5.30% |

※上位株主の状況

【ロックアップ情報】

ロックアップは90日間(2023年9月26日)で帝都インベストメンツ投資事業有限責任組合には発行価格1.5倍でロックアップが解除される条項が適用されます。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 417,400株 | 95.08% |

| SBI証券 | 8,700株 | 1.98% |

| 静銀ティーエム証券 | 4,300株 | 0.98% |

| マネックス証券 | 4,300株 | 0.98% |

| 松井証券 | 4,300株 | 0.98% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 3,200円~5,800円

※ファーストインプレッション

第二弾⇒ 6,500円~7,000円

※仮条件発表後

初値予想と市場コンセサンス

ダブルトウキョウの初値予想をリサーチして記載します。

初値予想5,000円~6,000円

修正値7,000円~8,000円

イベント系のIPOで明確な比較対象となる銘柄がないため何処まで初値が上昇するのかわからないようだ。

初値8,000円も普通にあるのかもしれない。ただ公募組はIPOに当選できなければ利益が出ない。セカンダリーは株高のためリスクが高まる。

上場規模は15.1億円で時価総額は77.6億円、ディー・エル・イー(3686)が高騰しているため「W TOKYO」も期待できるようだ。業績も堅調であり公開価格割れするような銘柄でもない。

ただ初値天井となる可能性もないとは言えない。ウェルプレイド・ライゼスト(9565)のように短期でも上昇すれば祭り化する可能性はありそう。値がさ株なので気を付けたい!

W TOKYO(ダブルトウキョウ)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2018年12月20日~2026年12月19日 | 64,000株 発行価格237円 |

| 2019年4月11日~2027年4月10日 | 8,000株 発行価格237円 |

| 2019年4月14日~2027年4月13日 | 50,000株 発行価格237円 |

| 2019年4月21日~2027年4月20日 | 24,800株 発行価格237円 |

※大量にあるため省略しています

ロックアップは90日間でロックアップ解除倍率は1.5倍です。

ストックオプションの株数残や発行価格は上記のようになります。360,720株が行使期限に入ります。

時価総額は東証データの上場時発行済み株式数の2,588,000株から算出すると想定価格ベースで約74.3億円になります。

相当人気になりそうな気がしますね。

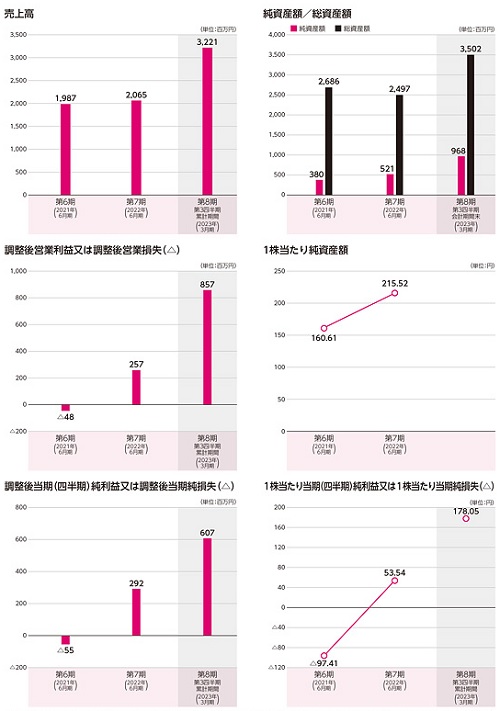

今期純利益は4.23億円予想となっています。EPS172.70でBPS489.50です。PERは想定ベースで16.6倍になります

タグ:IPO初値予想