【評価】アウトルックコンサルティング(5596)IPOの上場と初値予想

アウトルックコンサルティング(5596)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSMBC日興証券が引受けます。

上場規模は約42.8億円で公開株数1,862,800株、オーバーアロットメント279,400株です。想定発行価格は2,000円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 12月12日 |

| BB期間 | 11月27日~12月01日 |

| 企業ホームページ | https://www.outlook.co.jp/ |

| 事業内容 | 経営管理システム「Sactona」の開発、導入開発、経営管理コンサルティングの提供 |

目次まとめ

アウトルックコンサルティング(5596)IPOの業績と事業内容

同社は企業の予算管理・予算編成・経費予算管理などの管理会計・経営管理を高度化・効率化するための独自開発のクラウド対応型経営管理システム「Sactona」の開発・販売・導入・保守・インフラストラクチャー提供を事業とし、多くの国内企業へ導入を行っています。

アウトルックコンサルティング(5596)IPO仮条件と公開価格の日程

| 想定価格 | 2,000円 |

| 仮条件 | 1,700円~1,800円 |

| 公開価格 | 12月04日 |

想定発行価格から試算される市場からの吸収金額は約37.3億円です。オーバーアロットメントを含めると約42.8億円になります。

上場規模が大きなファンド案件なので人気はなさそうです。売出株ばかりですからね。

アウトルックコンサルティング(5596)IPOの幹事団詳細と会社データ

| 公募株数 | 50,000株 |

| 売出株数 | 1,812,800株 |

| 公開株式数 | 1,862,800株 |

| OA売出 | 279,400株 |

| 引受幹事 | SMBC日興証券(主幹事) 三菱UFJモルガン・スタンレー証券 マネックス証券 SBI証券 丸三証券 楽天証券 岩井コスモ証券 岡三証券 松井証券 水戸証券 |

| 委託見込 | auカブコム証券 岡三オンライン DMM.com証券 |

情報通信業だけど人気はなさそう。特に個人投資家には魅力がなさそうですね。

アウトルックコンサルティングの会社設立は2006年4月12日、本社住所は東京都港区南青山三丁目1番3号、社長は平尾泰文氏(57歳)です。※2023年11月08日時点

従業員数は69人、平均年齢36.1歳、平均勤続年数4.0年、平均年間給与約745万円です。

アウトルックコンサルティング(5596)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| AG2号投資事業有限責任組合 | 3,520,000株 | 97.21% |

| 井澤 亜紀子 | 16,320株 | 0.45% |

| 岩田 謙作 | 10,666株 | 0.29% |

| 義村 晋教 | 9,066株 | 0.25% |

| 山﨑 茂樹 | 7,372株 | 0.20% |

※上位株主の状況

【ロックアップ情報】

AG2号投資事業有限責任組合に180日間(2024年6月08日)のロックアップと解除倍率1.5倍設定となっています。株式を売却する気満々みたいですね。売出株で売却する割合よりもさらに売りたいみたいです。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 1,736,400株 | 93.21% |

| 三菱UFJモルガン・スタンレー証券 | 27,900株 | 1.50% |

| マネックス証券 | 22,300株 | 1.20% |

| SBI証券 | 13,000株 | 0.70% |

| 丸三証券 | 13,000株 | 0.70% |

| 楽天証券 | 13,000株 | 0.70% |

| 岩井コスモ証券 | 9,300株 | 0.50% |

| 岡三証券 | 9,300株 | 0.50% |

| 松井証券 | 9,300株 | 0.50% |

| 水戸証券 | 9,300株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,500円~2,100円

※ファーストインプレッション

第二弾⇒ 1,650円~1,850円

※仮条件発表後

初値予想と市場コンセサンス

アウトルックコンサルティングの初値予想をリサーチして記載します。

初値予想2,000円~2,500円

修正値1,700円~1,900円

上場規模が大きくファンド案件のため人気がないみたいです。業績水準も低く上場規模に見合っていないと観測されています。

さらにオファリングレシオが60%にもなりイグジット感があります。

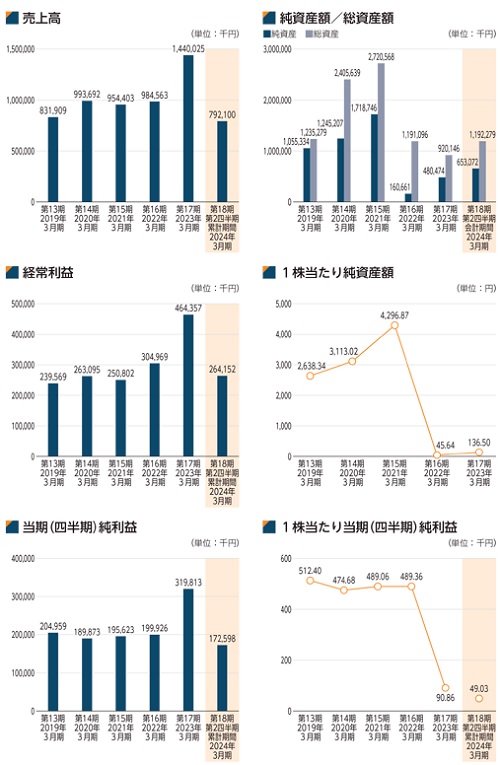

業績自体は問題なさそうですが仮条件が下げられたことで個人投資家のマインド低下となりそうです。成長性があるのか微妙なIPOみたいですね。

利益が出ている企業なんですけど上場規模が大きいため公募組の売り圧力も強いかもしれません。無配ですからね。

アウトルックコンサルティング(5596)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2024年5月01日~2032年4月28日 | 42,794株 発行価格750円 |

| 2025年6月01日~2033年5月23日 | 58,222株 発行価格2,180円 |

ロックアップは180日間で解除倍率1.5倍です。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の3,570,000株から算出すると想定価格ベースで約71.4億円になります。

このIPOはスルーで良いのでは?と思います。日程的には他のIPOとも被るみたいですからね。

変則日程でずらしてくるかも?

タグ:IPO初値予想