HANATOUR JAPAN(6561)IPO新規上場 | 初値予想と幹事情報

HANATOUR JAPAN(6561)IPOが新規上場承認されました。

マザーズに上場する銘柄ですが吸収金額が約75億円です。

荷もたれ感が半端ない銘柄ですが、個人的な評価は高いので積極的に申し込みをしたいと考えています。

インバウンド銘柄なので波に乗れるかが焦点ですね。

| 業 種 | サービス業 |

| 上場市場 | 東証マザーズ |

| 公開予定 | 12月15日 |

| BB期間 | 11月29日~12月05日 |

| 企業ホームページ | http://www.hanatourjapan.jp/ |

【事業の内容】

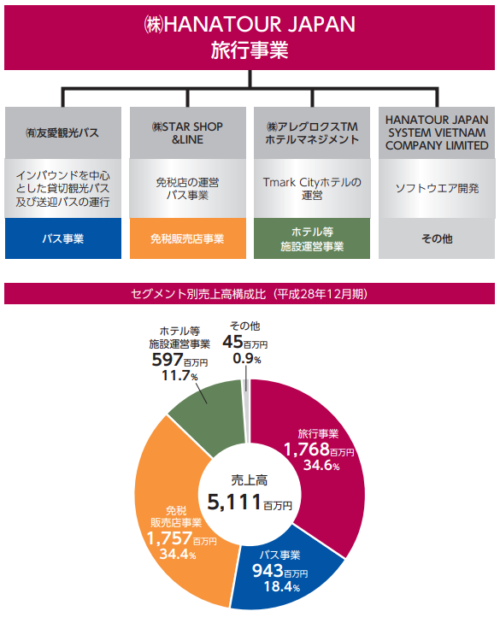

訪日外国人向けのツアーの地上手配を中心とする旅行事業、貸切バス・免税販売店・ホテル等施設の運営事業

【手取金の使途】

手取概算額2,358,760千円については、設備投資に100,000千円、子会社への融資に1,958,000千円、プロモーション費用(旅行事業の海外拠点増設費等)に100,000千円、人材の採用・育成に100,000千円、アウトバウンド事業のための人材投資及び当該事業に係るウェブサイトの購入等に100,760千円充当する予定

目次まとめ

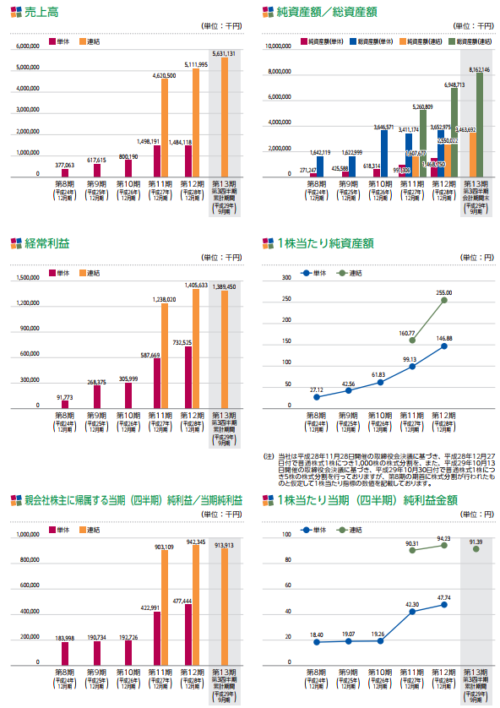

HANATOUR JAPAN(6561)IPOの業績と事業内容

韓国からの日本向けインバウンド旅行商品にかかる日本国内の各種手配業務、中国、東南アジアからのインバウンド手配業務、旅行販売専用サイトの運営等を中心に以下の事業を展開している企業です。

免税店も運営しており、韓国の旅行客に好まれるような商品をそろえて韓国市場に特化した免税店を札幌と大阪、福岡にて運営しているそうです。韓国の他にはニューデリーやホーチミンなどの国外営業拠点があります。

今後は韓国以外からもインバウンド需要を取り込み個人顧客の多様化を図るそうです。

HANATOUR JAPAN(6561)IPO仮条件から公開価格の日程

| 想定価格 | 2,580円 |

| 仮条件 | 1,900円~2,000円 |

| 公開価格 | 12月06日 |

想定価格から試算される市場からの吸収金額は約65.8億円です。

オーバーアロットメントを含めると約75.7億円になります。

株数が多いため主幹事みずほ証券以外でも当選する可能性はあります。

業績も順調に推移していることから上場時の不安はあまりないように思います。

ハナツアージャパン(HANATOUR JAPAN)の前に大規模上場が控えているため資金が枯渇しそうな不安はありますが、IPOでもインバウンド関係はまあまあ人気だと思います。

HANATOUR JAPAN(6561)IPOの幹事団詳細と会社データ

| 公募株数 | 1,000,000株 |

| 売出株数 | 1,550,000株 |

| 公開株式数 | 2,550,000株 |

| OA売出 | 382,500株 |

| 引受幹事 | みずほ証券(主幹事) SMBC日興証券 SBI証券 岩井コスモ証券 エース証券 岡三証券 岡三オンライン 極東証券 |

主幹事以外の申し込みでは岩井コスモ証券あたりで申し込むと当選の可能性が?

エース証券や極東証券の口座は持っていませんが、どちらも店頭申込になると思います。

岡三証券は店頭募集の他にネット募集が行われています。

東京都港区西新橋に本社があり、会社設立は2005年09月です。

社長は李炳燦氏(イ ピョンチャン氏)、従業員数155人で平均年齢は32.7歳、平均勤続年数2.8年、平均年間給与約364万円です。連結従業員数は386人で臨時雇用者が59人です。

HANATOUR JAPAN(6561)IPOの初値予想

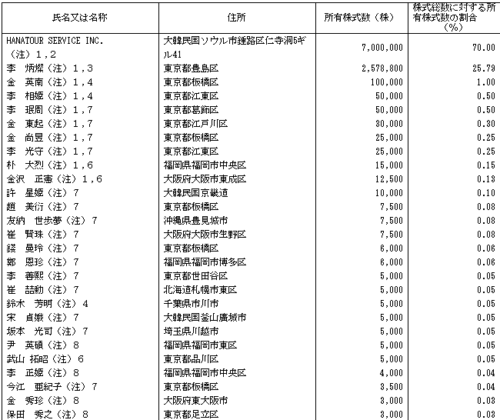

※株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人であるHANATOUR SERVICE INC.及び李 炳燦、売出人である金 英南、李 相姫、李 珉周、金 東起、金 尚昱、李 光守、並びに当社株主である鈴木 芳明及び富岡 正典は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成30年3月14日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等は除く。)等は行わない旨合意しております。

HANATOUR JAPANのIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| みずほ証券(主幹事) | 2,295,000株 |

| SMBC日興証券 | 102,000株 |

| SBI証券 | 51,000株 |

| 岩井コスモ証券 | 25,500株 |

| エース証券 | 25,500株 |

| 岡三証券 | 25,500株 |

| 極東証券 | 25,500株 |

※目論見の訂正事項発表後に株数を記載、委託幹事は記載なし

HANATOUR JAPANのIPO直感的初値予想

第一弾⇒ 2,700円

※ファーストインプレッション

第二弾⇒ 2,100円

※仮条件発表後

【追記】

思いのほか仮条件が引きさがったためブックビルディングの見送りも考えています。インバウンド需要ではなく機関投資家に嫌われている?

HANATOUR JAPANのIPO大手初値予想

仮条件前は3,000円上限か?

HANATOUR JAPAN(6561)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| ストックオプションは無し |

ロックアップが90日間、ロックアップ解除倍率は記載がありません。

ベンチャーキャピタル出資も無く、ストックオプションも採用されていません。需給で心配なのは公開株式の吸収のみです。いけると思うんですけどね~

時価総額は東証データの上場時発行済み株式数の11,000,000株から算出すると想定価格ベースで約283.8億円になります。

出来れば11月に欲しかったIPOです。

連日の上場によりせっかくのバラマキ銘柄の魅力が薄れます。

東証上場で所属場所が未定の銘柄よりもなんとなく引かれますね~

■ ETF投資に興味があれば読んでください!利回りが半年で10%以上になっています。

タグ:IPO初値予想