ベストワンドットコム(6577)IPO新規上場 | 初値予想と幹事情報

ベストワンドットコム(6577)がマザーズに新規上場承認されました。マザーズIPOが続きますが、この銘柄もよさそうです。上場日がアイペット損害保険(7323)と重なりましたがどちらも人気銘柄だと思います。同社の場合は想定ベースで上場規模が5.2億円と小さいため初値は飛びそうです。

公開株数はオーバーアロットメントを含めて125,300株しかありません。主幹事はSMBC日興証券が今回も務めます。主幹事になる機会が多いので口座がないとIPO投資は楽しめません。資金があれば口座数を増やして当選確率を引き上げましょう!

IPOって面倒な投資なんですが、当選すると「続けてきてよかった」と本気で思えるから続けられます。目先の利益ばっかり追いかけて絶望している方にはお勧めな投資方法です。中にはIPOなんて面倒でやってられないと思う方にも出会いましたが、その後資産を飛ばした方もいたみたいです。IPOは極めてローリスクなので良いですよ~

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 4月25日 |

| BB期間 | 4月10日~4月16日 |

| 企業ホームページ | http://www.best1cruise-corp.info/ |

| 事業の内容 | クルーズ旅行に特化したオンライン旅行予約サイト「ベストワンクルーズ」の運営等 |

【手取金の使途】

差引手取概算額278,970千円については、以下に充当する予定であります。①採用に伴う人件費

当社グループにとって、多くのお客様のニーズに応えるため、提案経験豊富なスタッフによるメールや電話対応の他、船会社等との企画・交渉を行う人員の確保は持続的な事業成長のためには不可欠であるため、採用に伴う人件費として55,000千円(平成31年7月期:30,000千円、平成32年7月期:25,000千円)②ブランド認知度の向上のための広告宣伝費

当社グループの提供するサービスの利用拡大と、継続的な企業価値の向上を実現していくには、当社グループの知名度の向上、信頼性及び信用力の向上が重要な課題であるためリスティング広告(注1)等の強化に伴う広告宣伝費として33,000千円(平成31年7月期:18,000千円、平成32年7月期:15,000千円)③チャータークルーズの催行に係る費用

当社は、取扱い船会社やツアーのラインナップ数を大きな競合差別化要因としておりますが、広く一般旅行者に同様の認知を得るためにはさらに強みを磨く必要があり、商品ラインナップの充実を図るために、自社で船会社よりチャータークルーズの催行(注2)に係る費用として190,970千円(平成31年7月期:90,970千円、平成32年7月期:100,000千円)

目次まとめ

ベストワンドットコム(6577)IPOの業績と事業内容

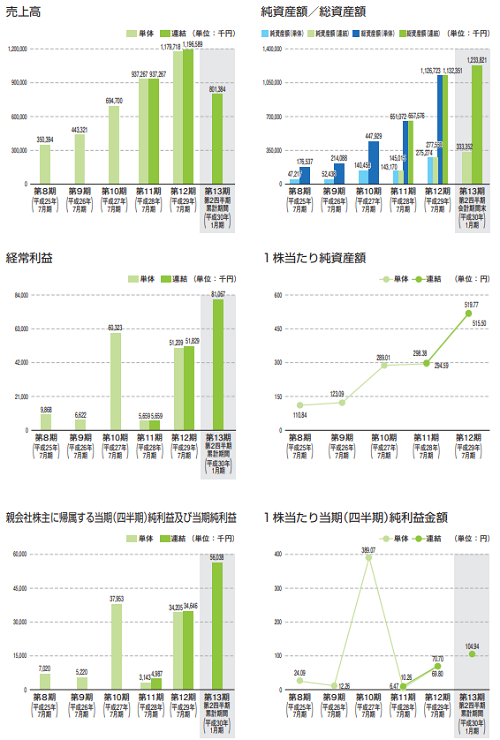

業績面では売り上げが順調に伸びていることがわかります。利益は今期最大になるようです。自社サイトの月間PV数も伸びづづけていることから収益面の期待が出来そうです。

実際にメインサイトを見てみましたが、個人的にはゴチャゴチャしているのでもう少し見やすくなると嬉しいですね。年齢層が若いみたいなのであえてそうしているのかもしれません。それにデータ処理が重いようです。ただ上場資金でスマートフォンアプリを開発するようですから、期待できるでしょう。

事業は店舗を持つスタイルでは無く、WEBサイトへの集客方法をとっています。販売チャンネルをインターネットにすることで固定費の削減につながるようです。顧客とのやり取りはメールと電話になるそうです。

プランについては、船会社とのAPI連携によりWEBサイトで自動的に空室状況や料金がわかるシステムが組まれています。API連携は海外の大手企業と提携しており、掲載コースが3,709コースと多いようです。また、他社によくあるパッケージツアーとの差別化図るため価格帯や期間などの多様なニーズへの対応も可能だそうです。

アジアクルーズ人口が増え日本に入港する船舶数もも増加しています。

このような現状からインバウンド銘柄としても人気になると思います。国土交通省のデータでは訪日客500万人を目指していると言われており、同社への刺激材料にもなりそうです。

平成29年の外国人入国者数は253.3万人というデータがあり、目標達成できるのか?と思いましたが、平成25年データでは17.4万人だったみたいなのでいけそうなきもします。外国人が日本経済に関係するようになりましたが、よいことばかりではないため難しいですね。

ベストワンドットコム(6577)IPO仮条件から公開価格の日程

| 想定価格 | 4,130円 |

| 仮条件 | 4,130円~4,330円 |

| 公開価格 | 4月17日 |

想定価格から試算される市場からの吸収金額は約4.5億円です。

オーバーアロットメントを含めると約5.2億円になります。

上場規模は小さく公開株数も少ない、しかし1枚当たりの単価は高いため大きく利益が出そうな感じです。売上も増加傾向で良さそうですね!

ベストワンドットコム(6577)IPOの幹事団詳細と会社データ

| 公募株数 | 75,000株 |

| 売出株数 | 34,000株 |

| 公開株式数 | 109,000株 |

| OA売出 | 16,300株 |

| 引受幹事 | SMBC日興証券(主幹事) みずほ証券 SBI証券 岩井コスモ証券 マネックス証券 エース証券 |

公開株数が12.5万株程度しかないため当選するにも厳しいようです。半ばあきらめている方も多いでしょう。しかし当選すれば数十万円の利益は出る可能性が高いため忘れずに申込をしておきましょう。

主幹事のSMBC日興証券だけの申し込みでも良さそうですね。他の証券会社で当選する方もいると思いますが厳しいでしょうね~

自会社設立は2005年9月、本社は東京都新宿区富久町にあり、社長は澤田秀太氏です。

従業員数は20人で平均年齢28.9歳、平均勤続年数2.9年、平均年間給与約311万円となっています。臨時雇用者は年間2人です。

ベストワンドットコム(6577)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 澤田 秀太 | 229,200株 | 40.62% |

| 米山 実香 | 84,900株 | 15.05% |

| 有限会社秀インター | 84,000株 | 14.89% |

| MICイノベーション4号投資事業有限責任組合 | 39,000株 | 6.91% |

| SMBCベンチャーキャピタル1号投資事業有限責任組合 | 30,000株 | 5.32% |

| みずほ成長支援投資事業有限責任組合 | 30,000株 | 5.32% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、当社株主であるSMBCベンチャーキャピタル1号投資事業有限責任組合及びみずほ成長支援投資事業有限責任組合は、SMBC日興証券株式会社(以下「主幹事会社」という。)に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して90日目の平成30年7月23日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等(ただし、その売却価格が募集における発行価格又は売出における売出価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)を行わない旨を約束しております。

貸株人かつ売出人である有限会社秀インター、売出人である澤田秀太、米山実香及び諸藤周平、当社役員かつ当社新株予約権者である小川隆生及び野本洋平、当社新株予約権者である原あすか、田邊浩司及び田渕竜太は、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の平成30年10月21日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

ベストワンドットコムIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SMBC日興証券(主幹事) | 99,400株 |

| みずほ証券 | 3,300株 |

| SBI証券 | 2,700株 |

| 岩井コスモ証券 | 1,600株 |

| マネックス証券 | 1,600株 |

| エース証券 | 1,600株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ベストワンドットコムIPOの直感的初値予想

第一弾⇒ 6,200円~8,000円

※ファーストインプレッション

第二弾⇒ 10,000円

※仮条件発表後

ベストワンドットコムIPOの大手初値予想

8,500円~9,700円

その後8,700円~10,000円

ベストワンドットコム(6577)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成29年12月27日~ 平成35年6月26日 | 17,700株 発行価格834円 |

| 平成31年8月01日~ 平成36年7月31日 | 12,600株 発行価格2,024円 |

ロックアップは90日間となりロックアップ解除倍率は1.5倍となっています。売出人や新株予約権者にはロックアップ180日間となっています。

ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の609,000株から算出すると想定価格ベースで約25.2億円になります。

ロックアップ1.5倍あたりに初値意識を持ちつつも、公開株数から2倍もあり得るのかもしれないと考えています。考えても仕方がないのでこの手のIPOには参加していたほうが良いでしょう!また40万円以上のまとまった資金が必要になるため苦戦する方もいるでしょう。

SMBC日興証券は銘柄別に資金を拘束されるため難しいところです。その分当選しやすいと思いますが、50万株くらいないとなかなか当選しない気がします。そう言えば2018年当選分のCREロジスティクスファンド投資法人とSOUはどちらもSMBC日興証券から頂いています。相性はいいので今回もお願いしたいですね。

![]() ベストワンドットコム(6577)主幹事引受け企業⇒ SMBC日興証券

ベストワンドットコム(6577)主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想