【評価】アイデミーIPOの上場と初値予想!吸収金額が少ない

アイデミー(5577)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はみずほ証券とSBI証券が共同で引受けます。

上場規模は約2.8億円で公開株数345,300株、オーバーアロットメント51,700株です。想定発行価格は710円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 6月22日 |

| BB期間 | 6月06日~6月12日 |

| 企業ホームページ | https://aidemy.co.jp/ |

| 事業の内容 | デジタル人材の育成支援を行うオンラインDXラーニング「Aidemy Business」及びデジタル変革を伴走型で支援する「Modeloy」の提供をはじめとするAI/DXに関するプロダクト・ソリューション事業 |

目次まとめ

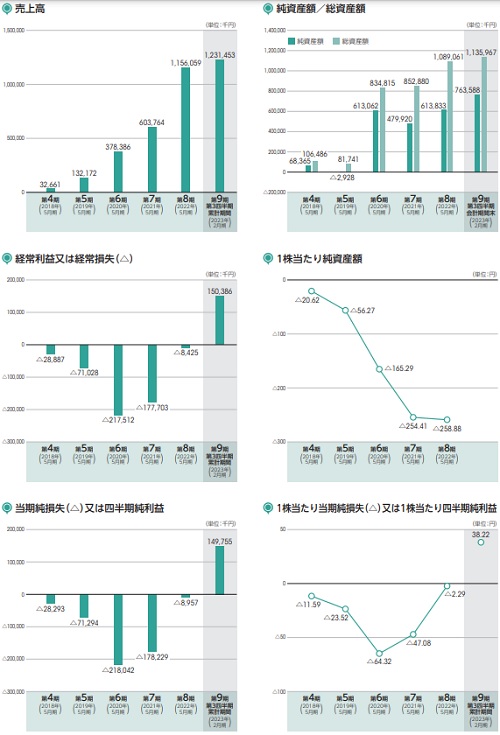

アイデミー(5577)IPOの業績と事業内容

同社は主にAI/DXに関するプロダクト・ソリューション事業を展開しており、法人向けのAI/DXプロダクト、AI/DXソリューション、個人向けのAI/DXリスキリングから成り立っています。

AI/DXプロダクトでは、主にエンタープライズ企業(従業員1,000名以上の企業約4,000社、自社で定義)のデジタル変革を行う土台づくりやデジタル技術内製化のために、

デジタル人材の育成支援を行うオンラインDXラーニング「Aidemy Business(アイデミービジネス)」及び講師を派遣し研修を実施する講師派遣型デジタル人材育成研修「Aidemy Practice(アイデミープラクティス) 」を提供しています。

アイデミー(5577)IPO仮条件と公開価格の日程

| 想定価格 | 710円 |

| 仮条件 | 810円~1,050円 |

| 公開価格 | 6月13日 |

想定発行価格から試算される市場からの吸収金額は約2.5億円です。オーバーアロットメントを含めると約2.8億円になります。

極小規模の上場なので買い先行で始まる可能性が高そうです。IPO向きの事業でもありますからね。

アイデミー(5577)IPOの幹事団詳細と会社データ

| 公募株数 | 50,000株 |

| 売出株数 | 295,300株→ 400,000株 |

| 公開株式数 | 345,300株→ 450,000株 |

| OA売出 | 51,700株→ 67,500株 |

| 引受幹事 | みずほ証券(共同主幹事) SBI証券(共同主幹事) 大和証券 楽天証券 松井証券 丸三証券 極東証券 あかつき証券 岩井コスモ証券 東海東京証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

この規模で主幹事2社なのは異例ですね。VC出資は多いようですけど難なくこなせると思います。新株予約権の発行済株式総数に対する割合は11.69%でした。

アイデミーの会社設立は2014年6月10日、本社住所は東京都千代田区大手町一丁目2番1号、社長は石川聡彦氏(30歳)です。※2023年5月22日時点

従業員数は72人(臨時雇用者40人)、平均年齢35.3歳、平均勤続年数1.9年、平均年間給与約649万円です。

アイデミー(5577)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 石川 聡彦 | 1,960,500株 | 44.81% |

| UTEC4号投資事業有限責任組合 | 823,900株 | 18.83% |

| 白井 元 | 320,000株 | 7.31% |

| Skyland Ventures2号投資事業有限責任組合 | 257,100株 | 5.88% |

| DCIベンチャー成長支援投資事業有限責任組合 | 88,500株 | 2.02% |

※上位株主の状況

【ロックアップ情報】

ロックアップは90日間(2023年9月19日)と180日間(2023年12月18日)があります。VC出資分の90日間分には発行価格1.5倍でロックアップ解除となる設定が設けられています。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(共同) | 315,300株 | 70.07% |

| SBI証券(共同) | 112,600株 | 25.02% |

| 大和証券 | 6,700株 | 1.49% |

| 楽天証券 | 2,200株 | 0.49% |

| 松井証券 | 2,200株 | 0.49% |

| 丸三証券 | 2,200株 | 0.49% |

| 極東証券 | 2,200株 | 0.49% |

| あかつき証券 | 2,200株 | 0.49% |

| 岩井コスモ証券 | 2,200株 | 0.49% |

| 東海東京証券 | 2,200株 | 0.49% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,500円~2,000円

※ファーストインプレッション

第二弾⇒ 3,000円~4,000円

※仮条件発表後

初値予想と市場コンセサンス

アイデミーの初値予想をリサーチして記載します。

初値予想2,500円~3,500円

修正値5,000円~5,700円

大手予想があり得ないほど上方修正されています。そんなに人気が見込めるのか?

また売出株数とOAが増えているため上場規模が拡大しています。仮条件上限の1,050円計算で約5.4億円の上場規模になりました。時価総額は約41.7億円です。

そもそもの値付けが低かったようです。上場ラッシュで資金分散もあり得るようですが大幅な仮条件上振れで好感されているみたいですね。

としても初値予想が上がり過ぎですよね?AIソリューション専門企業の株価が好調なので同社も買われるようです。

アイデミー(5577)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2021年6月21日~2031年6月20日 | 2,600株 発行価格600円 |

| 2021年6月28日~2029年6月27日 | 45,500株 発行価格179円 |

| 2022年5月30日~2030年5月28日 | 39,500株 発行価格450円 |

| 2022年9月01日~2032年5月31日 | 320,000株 発行価格451円 |

| 2023年6月16日~2031年6月07日 | 50,400株 発行価格600円 |

ロックアップは90日間と180日間でVC保有分はロックアップ解除倍率1.5倍です。

ストックオプションの株数残や発行価格は上記のようになります。行使期限入りしている株数は458,000株です。

時価総額は東証データの上場時発行済み株式数の3,967,600株から算出すると想定価格ベースで約28.2億円になります。

このクラスのIPOなら利益が見込めると思うので積極的に参加しておけばいいと思います。利益も少ないが当選すればありがたい利益でしょう。

初値2倍超えは軽いかもしれません。

![]() アイデミー(5577)IPO幹事決定しました!⇒ 岩井コスモ証券

アイデミー(5577)IPO幹事決定しました!⇒ 岩井コスモ証券

タグ:IPO初値予想