アルー(7043)IPO新規上場 | 初値予想と幹事情報

アルー(7043)IPOが東証マザーズに新規上場承認されました。上場規模は想定発行価格算出で約8.8億円と小さいため初値高騰の可能性があります。公開株式587,500株、オーバーアロットメント88,100株となりますが売出し株が少し多いようです。

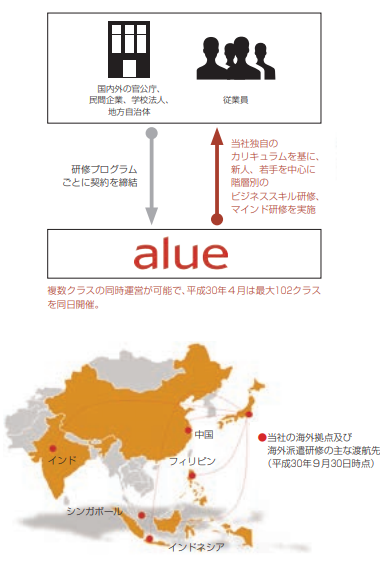

事業は人材育成データや機械学習技術を用いた教育サービスになり、海外派遣研修を子会社で行うスタンスのようです。主要顧客は官公庁や民間企業になり、基本的に法人取引になるようです。同社によると研修ではなく「育成」にこだわるとあります。また、1つ1つの企業において育成成果を定義し、徹底的に育成の成果を「見える化」するとあります。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 公開予定 | 12月11日 |

| BB期間 | 11月22日~11月29日 |

| 企業ホームページ | https://www.alue.co.jp/ |

| 事業の内容 | 人材育成データ・機械学習技術等を活用した、社会人向け教育サービスの提供 |

【手取金の使途】

手取概算額351,800千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取

概算額上限105,367千円と合わせて、事業拡大のための運転資金として、①人材の採用費及び人件費、②システム等の強化並びに保守費用、③個人向け「ALUGO」の新規顧客獲得及び拡大を目指した広告宣伝費、④借入金の返済資金に充当する予定であります。具体的には以下のとおりです。①人材の採用費及び人件費として144,000千円

当社は、お客様へプラスアルファの付加価値を提供出来る人材こそが当社の競争力の源泉であると考えていることから 、優秀な人材の採用費及び人件費として144,000千円(平成31年12月期:44,000千円、平成32年12月期:100,000千円)を充当する予定であります。②システム等の強化並びに保守費用として134,000千円

当社の個人向け「ALUGO」において、当社に蓄積されているアセスメント、レッスンのデータを活用した機械学習のサービス展開及び拡大のためのシステム等の強化並びに保守費用として134,000千円(平成31年12月期:34,000千円、平成32年12月期:100,000千円)を充当する予定であります。③個人向け「ALUGO」の新規顧客獲得及び拡大を目指すための広告宣伝費として134,000千円

当社の個人向け「ALUGO」において、②に記載のとおり機械学習のサービス展開及び拡大を目指すための広告宣伝費として134,000千円(平成31年12月期:34,000千円、平成32年12月期:100,000千円)を充当する予定であります。④借入金の返済資金として45,000千円

オフィス移転に伴う設備投資に必要な資金として調達した長期借入金の返済資金として、45,000千円(平成31年12月期:45,000千円)を充当する予定であります。残額につきましては、事業展開に伴い将来的に必要となる運転資金に充当する方針でありますが、具体的内容、金額及び支払時期が確定しておりません。なお、具体的な資金需要が発生し支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

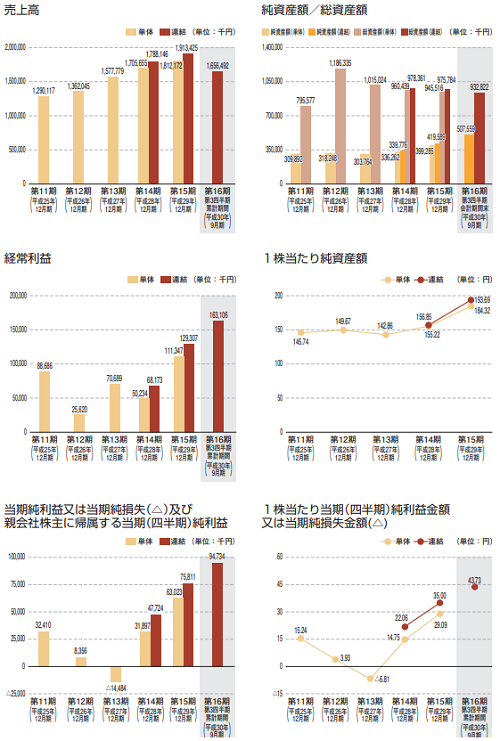

アルー(7043)IPOの業績と事業内容

ここ数年の業績は拡大し続けており、業績不安はありません。一定のシェア獲得により安定した収益を得ることも可能でしょう。また、海外スタッフを雇用するなど雇用においても人件費的なメリットがありそうです。グループ企業は、同社と連結子会社6社の合計7社になります。

日本をはじめ、中国やフィリピン、インドネシア、シンガポール、インドに子会社があります。法人向けサービスでは、顧客企業の多様な課題を解決するべく「ビジネススキル研修」「マインド研修」「語学研修」を実施し、顧客企業の組織や個人の成長を支援するサービスです。

研修単体での提供だけではなく事前事後のアセスメント等による育成成果の可視化、事後のフォロー施策を通じて職場での育成成果の定着までを支援をしています。

個人向けサービスは、法人顧客向けに提供している英会話サービスの「ALUGO」を、宿題やカウンセリング等の学習サポートを充実させ、最後までやり抜くための伴走体制を構築し、個人顧客向けに展開しています。

| サービス | 具体的内容 |

| 教室型研修 | 当社の「教室型研修」は、新人、若手を中心に階層別のビジネススキル研修、マインド研修を実施しております。また、管理職領域にも注力しております。提供するサービスは、当社独自のカリキュラムを基に、専門のカスタマイズチームによる、市場や顧客企業のニーズに合わせた商品開発やカスタマイズサービスを提供しております。 また、サービスは、当社が設ける認定プロセスを経た認定講師によって提供しております。認定講師は、経験豊富な外部の講師を多く起用することで、幅広い顧客ニーズに応える体制を整えております。研修実施に際しては、当社の顧客担当者が、講師に対し顧客のニーズや研修の意図を伝え、納品のマネジメントを行うことで、育成サービスを同時に複数クラスに提供することが可能です。 |

| 海外派遣研修 | 当社の「海外派遣研修」は、受講者が、アジア各国の当社グループと連携した現地パートナー(大学)の拠点へ滞在し、当社グループが実施する研修を受講するサービスです。当社は、第1種旅行業者として登録しており、また、渡航先では海外子会社もしくはパートナー拠点によるサポートを行える体制を整えております。その為、受講者の現地の宿泊や移動などに関して、安全に配慮した手配を行うことが出来ます。 当社の「海外派遣研修」は、現地企業の見学やヒアリングに留まらず、受講者自らが調査や交渉を行うことでグローバル人材として必要なマインドやスキルの習得を促す、経験を積み重ねる形の実践的な研修となっております。 |

| 海外教室型研修 | 当社が提供している「教室型研修」を当社の子会社が現地法人向けに現地で提供するサービスです。受講者は現地法人に勤務する日本人だけでなく、現地従業員の方向けにも研修を実施しております。当社の「教室型研修」を基にした独自のカリキュラムを、専門のカスタマイズチームが、市場や顧客企業のニーズに合わせた、商品開発やカスタマイズサービスを提供しているだけでなく、現地法人顧客の人材育成や組織に関する課題に対し総合的なサポートを実施しております。 |

| 法人向けALUGO | 当社の法人向け「ALUGO」は、企業に所属する多忙な社会人の方向けに提供する、携帯電話によるビジネス英会話サービスです。 グローバル社会で活躍できるよう、実践的な「会話力」を磨くカリキュラムを提供しています。ネイティブのコーチによる英語のみのレッスンに加え、正しく伝える力を養うために日本語と英語の両方を使用した文法中心のバイリンガルレッスンも提供しております。また、ALUGO BOOT CAMPは、法人顧客向けに提供しているサービスで、受講者の方が当社フィリピン子会社に一定期間ご滞在頂きながら、短期集中でビジネスシーンに特化した英会話をご習得頂くサービスです。 |

| 個人向けALUGO | 当社の個人向け「ALUGO」は、法人顧客向けに提供している「ALUGO」を個人向けにカスタマイズを行い提供しているサービスです。 ビジネスでの実践英会話のうち、特にスピーキングに特化した独自のアセスメントによってビジネス英会話力を定量化します。アセスメント結果に応じたレッスンと、個人ごとのレベルや強みや弱みに合わせカウンセラーが日々の学習プランの設計を行うことで、短期間で英会話力の向上を実現することを目指したサービスの提供を行っております。 |

子会社別に行っているサービスをわけ、専門性を持たせているようです。法人サービスの対象者は国内外の官公庁、民間企業、学校法人、地方自治体に所属する従業員となっています。確実に利益を取れそうなイメージがあります。英会話サービスは現地スタッフによるプログラムサービス提供ということで、ネイティブ英会話の学習ができるそうです。

アルー(7043)IPO仮条件から公開価格の日程

| 想定価格 | 1,300円 |

| 仮条件 | 1,300円~1,370円 |

| 公開価格 | 11月30日 |

想定価格から試算される市場からの吸収金額は約7.6億円です。オーバーアロットメントを含めると約8.8億円になります。業績は好調に推移しているため買い需要も多そうです。

同日上場比較ではSBI証券主幹事のピアラ(7044)のほうが人気が高いように思います。しかし、どちらも初値2倍程は超えてくると思われるため、積極的な申し込みを行いたいと思います。

アルー(7043)IPOの幹事団詳細と会社データ

| 公募株数 | 300,000株 |

| 売出株数 | 287,500株 |

| 公開株式数 | 587,500株 |

| OA売出 | 88,100株 |

| 引受幹事 | 野村證券(主幹事) SMBC日興証券 大和証券 岡三証券 岡三オンライン いちよし証券 エース証券 水戸証券 SBI証券 マネックス証券 |

当選を狙うなら野村證券からの申し込みは外せません。その他には岡三オンラインといちよし証券からの申し込みが前受け金不要で申し込みが出来ます。委託販売もこれから出てくるかもしれません。前受け金不要の企業について記事を書いているので、まとめて口座開設をしておくとチャンスがあるでしょう。

会社設立は2003年10月29日、本社は東京都千代田区九段北一丁目13番5号になり、社長は落合文四郎氏(41歳)です。従業員数は98人(臨時雇用者21人)、平均年齢34.6歳、平均勤続年数4.6年、平均年間給与約599万円です。連結従業員数は160人なので子会社にも多くの人員がいるようです。連結従業員の臨時雇用者は55人になります。

アルー(7043)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 落合 文四郎 | 982,000株 | 43.68% |

| 株式会社フォーティーシクサーズ | 442,200株 | 19.67% |

| 株式会社ドリームインキュベータ | 375,000株 | 16.68% |

| 池田 祐輔 | 196,000株 | 8.72% |

| 稲村 大悟 | 110,900株 | 4.93% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である落合文四郎並びに売出人である池田祐輔並びに当社株主である株式会社フォーティーシクサーズ、稲村大悟、アルー社員持株会及び田中英範は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年3月10日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

また、当社株主である株式会社ドリームインキュベータ及び株式会社ライトパブリシティは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年3月10日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

アルーIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | 517,500株 |

| SMBC日興証券 | 20,500株 |

| 大和証券 | 20,500株 |

| 岡三証券 | 5,800株 |

| いちよし証券 | 5,800株 |

| エース証券 | 5,800株 |

| 水戸証券 | 5,800株 |

| SBI証券 | 2,900株 |

| マネックス証券 | 2,900株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

アルーIPOの直感的初値予想

第一弾⇒ 2,600円

※ファーストインプレッション

第二弾⇒ 3,000円

※仮条件発表後

アルーIPOの初値予想

2,500円~3,000円

アルー(7043)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成30年12月23日~平成38年12月22日 | 59,900株 発行価格500円 |

| 平成31年12月20日~平成38年12月22日 | 21,900株 発行価格500円 |

ロックアップは90日間(平成31年3月10日)、ロックアップ解除倍率は1.5倍となります。ベンチャーキャピタルのドリームインキュベータの動向が最大のポイントでしょう。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の2,466,300株から算出すると想定価格ベースで約32.1億円になります。

アルーは意外に高騰するパターンかもしれませんが、初値2倍程度をまずは予想します。野村證券主幹事の場合は配分を受けた個人投資家や法人がなかなか売らないためたまに予想外の高騰となる傾向があります。ネット証券が主幹事だと売り急ぐ投資家が多いようです。

結局、店頭証券だろうがネット証券どちらで当選しても初値売却がリスクが低く確実に利益が出ます。

![]() アルー(7043)幹事引受け企業⇒ SMBC日興証券

アルー(7043)幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想