アジアクエスト(4261)上場とIPO初値予想【幹事配分や独自評価あり】

アジアクエスト(4261)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はみずほ証券が引受けます。

上場規模は約10.4億円で公開株数380,000株、オーバーアロットメント57,000株です。想定発行価格は2,370円になっています。

このIPOは人気がありそうなので期待しています。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場日 | 12月27日 |

| BB期間 | 12月09日~12月15日 |

| 企業ホームページ | https://www.asia-quest.jp/ |

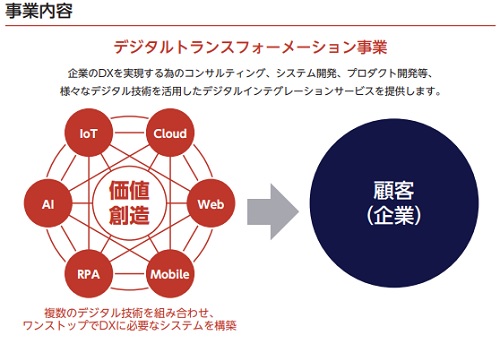

| 事業の内容 | デジタルトランスフォーメーション事業(企業のDXを実現する為のコンサルティング、システム開発、プロダクト開発等、様々なデジタル技術を活用したデジタルインテグレーションサービスの提供) |

目次まとめ

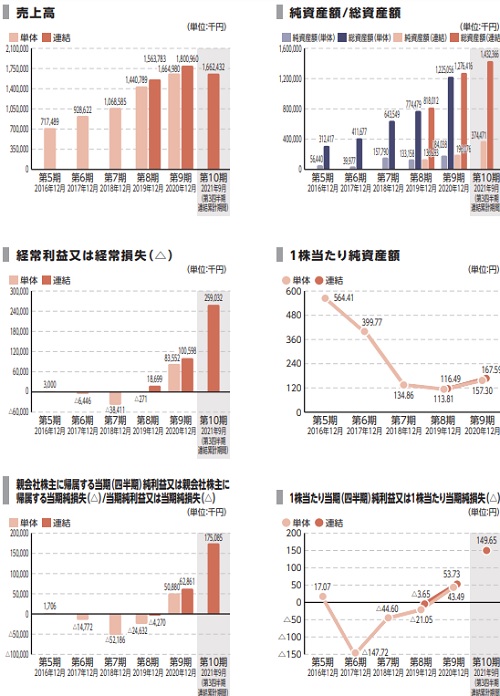

アジアクエスト(4261)IPOの業績と事業内容

業績が直近で好調に推移しているため人気がありそうです。初値利益も大きく見込めそうなので積極的に抽選に参加予定です!

同社グループはアジアクエストと海外子会社2社により構成されており、デジタルトランスフォーメーション事業では、IoT/AIソリューション、Webシステム/モバイルアプリ開発、クラウド/インフラ基盤構築・運用等を提供しています。

受託開発・派遣のサービス提供方法については、顧客のニーズに応じて対応するそうです。

同社は特定分野の技術に固執せず、幅広い技術分野を網羅し、最適なものを組み合わせてサービスを提供することを重視しています。

IoT、AI、クラウド、RPA等の先端デジタル技術だけでなくWeb、モバイル、ビッグデータ解析等の技術や、優れた顧客体験を実現するUI/UXのノウハウを織り交ぜ、アジャイルやマイクロサービス等の開発手法を用いています。

そうすることで結果的に顧客ニーズに柔軟に対応でき、強みとなっているそうです。

アジアクエスト(4261)IPO仮条件と公開価格の日程

| 想定価格 | 2,370円 |

| 仮条件 | 12月07日 |

| 公開価格 | 12月16日 |

想定発行価格から試算される市場からの吸収金額は約9.0億円です。オーバーアロットメントを含めると約10.4億円になります。

IPOが減るタイミングなので貴重な銘柄だと思います。人気が見込めるIT系ですからね。ただし公開株数が少ないです!

アジアクエスト(4261)IPOの幹事団詳細と会社データ

| 公募株数 | 230,000株 |

| 売出株数 | 150,000株 |

| 公開株式数 | 380,000株 |

| OA売出 | 57,000株 |

| 引受幹事 | みずほ証券(主幹事) いちよし証券 あかつき証券 岩井コスモ証券 SBI証券 極東証券 東洋証券 松井証券 マネックス証券 楽天証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 |

アジアクエストの会社設立は2012年4月11日、本社住所は東京都千代田区飯田橋三丁目11番13号、社長(51歳)です。※2021年12月06日時点

従業員数は239人(臨時雇用者7人)、平均年齢31.6歳、平均勤続年数3.1年、平均年間給与約492万円です。

アジアクエスト(4261)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 桃井 純 | 528,300株 | 41.73% |

| JHDアセットマネジメント株式会社 | 400,000株 | 31.60% |

| スターティアホールディングス株式会社 | 260,000株 | 20.54% |

| 西野 伸一郎 | 24,000株 | 1.90% |

| 岩崎 友樹 | 14,000株 | 1.11% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人であるスターティアホールディングス株式会社、貸株人である桃井純並びに当社株主であるJHDアセットマネジメント株式会社及び西日本電信電話株式会社は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2022年6月24日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 330,600株 | 87.00% |

| いちよし証券 | 19,000株 | 5.00% |

| あかつき証券 | 3,800株 | 1.00% |

| 岩井コスモ証券 | 3,800株 | 1.00% |

| SBI証券 | 3,800株 | 1.00% |

| 極東証券 | 3,800株 | 1.00% |

| 東洋証券 | 3,800株 | 1.00% |

| 松井証券 | 3,800株 | 1.00% |

| マネックス証券 | 3,800株 | 1.00% |

| 楽天証券 | 3,800株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 3,500円~4,500円

※ファーストインプレッション

第二弾⇒ 3,500円~4,100円

※仮条件発表後

初値予想と市場コンセサンス

アジアクエストの初値予想をリサーチして記載します。

初値予想3,500円~5,000円

修正値4,800円~5,500円

アジアクエスト(4261)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2014年10月01日~2022年9月28日 | 36,000株 発行価格50円 |

| 2018年12月14日~2023年12月13日 | 30,000株 発行価格1,000円 |

| 2020年12月26日~2028年12月25日 | 20,000株 発行価格1,000円 |

| 2022年12月26日~2030年12月25日 | 8,000株 発行価格1,200円 |

| 2023年8月27日~2031年8月17日 | 2,000株 発行価格1,710円 |

ロックアップは180日間(2022年6月24日)でロックアップ解除倍率記載はありません。ストックオプションの株数残や発行価格は上記のようになります。86,000株が行使期限に入るようです。

時価総額は東証データの上場時発行済み株式数の1,400,000株から算出すると想定価格ベースで約33.2億円になります。

初値2倍は厳しいかもしれませんけど、できれば初値持越しを期待したいと思います。

残り少ないIPOなのでどれか爆上げしても良いと思っています。祭りを好む投資家も多いですからね。

![]() アジアクエスト幹事も完全抽選で当選期待です⇒ マネックス証券

アジアクエスト幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想