ビーアンドピー(B&P)上場とIPO初値予想【幹事配分や独自評価あり】

ビーアンドピー(B&P)IPOが新規上場承認されました。市場は東証マザーズで主幹事はいちよし証券が引受けています。公開株数は600,000株でオーバーアロットメント90,000株、上場規模は約13.1億円となっています。

2018年12月のテクノスデータサイエンス・エンジニアリング(7046)以来の主幹事になり半年ぶりです。ビーアンドピーの事業は販売促進用の広告制作やインテリアなどの生活資材・製品制作となっています。

提携企業は上場企業のフリュー(6238)の名前があり売上が今期9.1%を占めています。取引先10社の売上が売上高の30%になることも特定の依存として課題に上がっているようです。

人材確保の面でも就労者不足になる可能性がどこの業界でもあるようです。

| 業 種 | その他製品 |

| 上場市場 | マザーズ |

| 公開予定 | 7月24日 |

| BB期間 | 7月05日~7月11日 |

| 企業ホームページ | https://www.bandp.co.jp/ |

| 事業の内容 | 業務用インクジェットプリンターを使用した販売促進用の広告制作、インテリア等の生活資材・製品制作 |

【手取金の使途】

手取概算額513,400千円については、①設備投資資金、②新規拠点設立費用、③ECサイト用ITシステム構築費用に充当し、残額については成長のための投資資金に充当する予定であります。その具体的な内容は以下の通りであります。

①設備投資資金

大阪本店、東京本社、ニコール事業部におけるインクジェット出力機・加工機等への設備投資資金として160,000千円を充当する予定であります。②新規拠点設立費用

当社では、営業エリアの拡大を計画しており、小規模営業所を全国に展開し新規商圏の開拓を推進する方針です。平成30年11月に池袋営業所、平成31年4月には福岡営業所を開設し、令和元年10月には名古屋営業所の開設を予定しております。これらの営業所の人件費、家賃等の運転資金、名古屋営業所の初期開設費、保証金等として131,000千円を充当する予定であります。③ECサイト用ITシステム構築費用

当社では、地域密着型の対面営業を戦略とした営業エリアの全国展開を加速させていくとともに、Webマーケティングを活用したインターネット経由による受注を拡大・強化させていく方針を立てております。このため、ITシステム専門部署を社内に新設し、Webサイト(ホームページ、ECサイト、ランディングページ)の企画・作成や、リスティング広告を活用した全体プロモーション、またSEO対策(検索エンジン最適化)やデータ解析も内製化していく予定であります。これに伴い、ITシステム構築資金として50,000千円を充当する予定であります。

目次まとめ

ビーアンドピー(7804)IPOの業績と事業内容

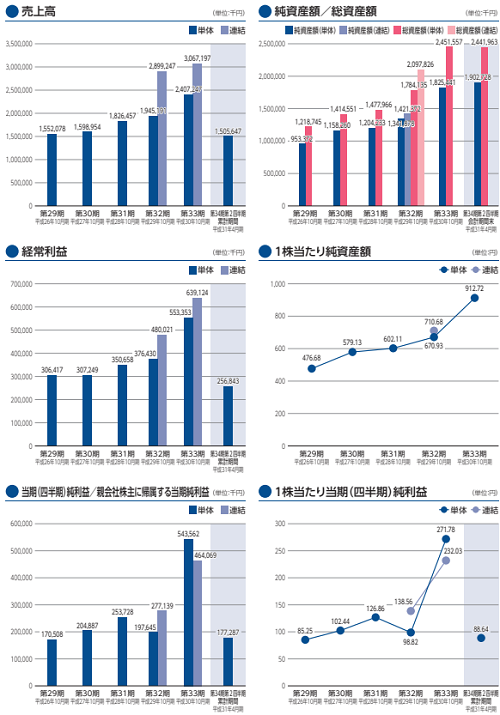

ここ数年の業績だけを見れば売上や利益が拡大傾向にあります。事業的に考えれば経済の影響を大きく受けそうな企業だと思います。

同社は顧客からの受注に基づき、業務用の大判インクジェットプリンターを使用し、プリント・加工・納品までを一貫して行うインクジェット出力事業を行っています。

広告代理店、広告制作会社、印刷会社、デザイン会社等から発注される「販売促進用広告物の制作」及びゲーム機メーカーが取り扱うプリントシール機の外装カーテン、並びにインテリアメーカーやインテリア専門商社が取り扱う、内装壁紙や床材等の「生活資材・製品制作」を主たる事業としています。

時代の移り変わりによりアナログからデジタルへ移行し近年では3Dプリントもできるようになりました。大判インクジェットプリンターの技術革新と高画質化に伴い、紙以外のアクリル素材、木材、衣類などの多種多様なあらゆる材料へのプリントも可能です。

同社では年々多様化してきている顧客ニーズに対応するべく、大阪本店、東京本社、横浜ニコール事業部、福岡営業所において100台以上の多種多様な業務用インクジェットプリンターや各種加工マシンを保有しているそうです。また、100名を超える制作オペレーターを配置しインクジェット出力サービスを市場に展開しています。

販売促進用広告制作においては広告代理店や広告制作会社、印刷会社、デザイン会社、屋外サイン業者等から発注される販売促進用広告物を制作しています。

営業部門は大阪、東京、神奈川、福岡に体制を置いています。特に大阪や東京においては街の中心部に位置しており、大阪府では大阪市内、東京都では都内23区内という限られた地域に絞り、都心の利点を活かして非常に限られたエリア単位で営業部員をきめ細かく配置しながらサービスを展開しています。

制作部門は営業部門と同じく大阪、東京、神奈川、福岡に体制を置き、24時間体制で生産を行っています。顧客からの短納期の注文や緊急案件を含め、様々な要望にも対応可能なサービス体制を構築できています。

1箇所の拠点に受注が集中した場合においては、拠点間での連携制作を行い、生産機会の逸失を防ぐ体制をとっています。また、各拠点間での製品の品質差異を防ぐために、拠点間同士での色統一が可能となる測色システムを導入し品質管理体制を強化しているそうです。

販売促進用広告製品の概要では、店頭用セールスプロモーションツールや屋外広告サイン、展示会装飾、3D立体造形サービスなど多種多様な販売促進用の広告製品を制作しています。

生活資材・製品制作においては、ゲーム機メーカーが取り扱うプリントシール機の外装カーテン、及びインテリアメーカーやインテリア専門商社が取り扱う壁紙や床材などの製品、並びにオリジナル壁紙製品などを制作しています。

これらの顧客からは、顧客の長期的な計画に基づいた発注があるため、顧客ごとに専任の営業部員を配置し、顧客との関係を密にして顧客の動向を把握しています。

また製品の大量連続生産が必要となるため高い生産技術や、定期的な材料試験を通して適切な材料品質の管理体制を構築しております。

多店舗展開企業・病院・幼稚園・スーパー・ホテル・アミューズメント施設・オフィス・個人住宅などの内装インテリア業界へ、壁紙などのインクジェット出力製品のサービスを行っています。

ビーアンドピー(7804)IPO仮条件から公開価格の日程

| 想定価格 | 1,900円 |

| 仮条件 | 1,900円~2,000円 |

| 公開価格 | 7月12日 |

想定価格から試算される市場からの吸収金額は約11.4億円です。オーバーアロットメントを含めると約13.1億円になります。

上場規模は通常サイズですし、業績も直近で拡大しているため公開価格割れはなさそうです。事業はIPO市場で人気とは言えませんがECサイトや3D立体造形プリンター設備などは多少材料になりそうです。

ビーアンドピー(7804)IPOの幹事団詳細と会社データ

| 公募株数 | 300,000株 |

| 売出株数 | 300,000株 |

| 公開株式数 | 600,000株 |

| OA売出 | 90,000株 |

| 引受幹事 | いちよし証券(主幹事) 三菱UFJモルガン・スタンレー証券 auカブコム証券 SMBC日興証券 大和証券 極東証券 マネックス証券 岩井コスモ証券 SBI証券 エース証券 東洋証券 |

主幹事いちよし証券狙いになります。また三菱UFJモルガン・スタンレー証券が幹事入りするとauカブコム証券にも株が回り抽選が行われます。資金が余っていれば申し込んでおきましょう。後期型抽選を採用しているので資金の有効活用も可能です。

後期型抽選を取り扱っている企業は4社あるので下記にまとめてみました。しばらく前までは松井証券も後期型抽選でしたが、IPO抽選ルールが変更になり通常申し込みの前受け金不要に変更されました。

マネックス証券は完全平等抽選なので口座を開設いておいて損はありません。公式サイトにルール詳細が書かれているので参考になります。期間限定となっていますがマネックスポイントを貰えるので貰っておくとよいかもしれません。

DMM.com証券(PR)もこれからIPO取扱いが期待できるのでキャンペーン中に口座開設するとメリットがあります。DMM.com証券も完全平等抽選を行っています。

会社設立は1985年10月22日、本社住所は大阪市西区江戸堀二丁目6番33号、社長は和田山朋弥氏(37歳)です。株主構成から2代目社長になると思います。会長が和田山英一氏となっていて69歳です。保有株の割合も同じです。

従業員数は190人(臨時雇用者9人)、平均年齢33.9歳、平均勤続年数5.5年、平均年間給与約530万円です。会社設立から既に33年以上経過しているようです。

ビーアンドピー(7804)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 英知興産株式会社 | 1,900,000株 | 91.79% |

| 和田山 英一 | 30,000株 | 1.45% |

| 和田山 朋弥 | 30,000株 | 1.45% |

| 和田山 恵子 | 20,000株 | 0.97% |

| 和田山 陽子 | 10,000株 | 0.48% |

| 和田山 順子 | 10,000株 | 0.48% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人である英知興産株式会社及び和田山英一並びに和田山朋弥は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の令和2年1月19日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等は除く。)等は行わない旨合意しております。

ビーアンドピーIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| いちよし証券(主幹事) | 450,000株 | 75.00% |

| 三菱UFJモルガン・スタンレー証券 | 42,000株 | 7.00% |

| SMBC日興証券 | 30,000株 | 5.00% |

| 大和証券 | 30,000株 | 5.00% |

| 極東証券 | 12,000株 | 2.00% |

| マネックス証券 | 12,000株 | 2.00% |

| 岩井コスモ証券 | 6,000株 | 1.00% |

| SBI証券 | 6,000株 | 1.00% |

| エース証券 | 6,000株 | 1.00% |

| 東洋証券 | 6,000株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ビーアンドピーIPOの直感的初値予想

第一弾⇒ 2,400円~2,800円

※ファーストインプレッション

第二弾⇒ 2,600円~3,100円

※仮条件発表後

ビーアンドピーIPOの初値予想

2,500円~3,300円

事業は印刷業になっていますが幅広い商品を作成(制作)できるため印刷業という目線では判断しずらい企業です。経費をかけ業務用インクジェットプリンターの導入を行い、営業力が高くECサイト(ネットショップ)も手掛けている企業です。

特定の企業への売上が大きいことはマイナス要因ですがそこまで意識しなくてよいと思います。今期は減益となるようですがこれまでの業績を考えると昨年の業績が良すぎただけなのかもしれません。

参入壁が低いと伝わっていますが前期売上が30億を超え、設備投資も必要なことから新規参入となる企業は少ない気もします。これからは3Dプリンターへ注力するようなことも目論見に書かれていますが、日本ではオリンピックが待っているため企業からの特需期待もできそうです。

大手企業からの看板製作などが入れば大きな利益に結び付くでしょう。ECサイトも拡大していく意向があるようです。従業員持株会が3万株上限で親引けすることになっています。またベンチャーキャピタル出資はなく上場時点で新株予約権行使もありません。

上場規模はOAを含め13.8億円に修正、PERは11.18倍、PBR1.76倍になります。普通の印刷会社よりも人気になると思われ公開価格割れはなさそうです。

ビーアンドピー(7804)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 令和3年10月21日~令和10年9月20日 | 70,000株 発行価格1,080円 |

ロックアップは180日間(令和2年1月19日)、ロックアップ解除倍率の設定はありません。ストックオプションの株数残や発行価格は上記のようになります。上場時にはストックオプションは関係がありません。

時価総額は東証データの上場時発行済み株式数の2,300,000株から算出すると想定価格ベースで約43.7億円になります。

和田山家のために上場する感じがしますが、筆頭株主は英知興産株式会社となっています。兵庫県西宮市にある会社で探しましたがわかりませんでした。会社はあるようですけどね。上場準備に合わせた会社かもしれません。

英知興産は23万株を売り出し、その他は和田山親族の売出となっています。主幹事がいちよし証券なので初値期待はできると思いますが初値2倍に届くでしょうか?と感じます。

主要都市に営業所や支店があり提携企業次第では利益を大きく伸ばすことができそうです。既存顧客に上場企業が含まれていることは信頼できる証でしょう。

![]() 富裕層が使うロボアドバイザーを10万円から使えます⇒ ウェルスナビ

富裕層が使うロボアドバイザーを10万円から使えます⇒ ウェルスナビ

タグ:IPO初値予想