【評価】コーチ・エィIPOの上場と初値予想!利益が出そうだ

コーチ・エィ(9339)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はスタンダード市場で主幹事は野村證券が引受けます。

上場規模は約13.2億円で公開株数730,000株、オーバーアロットメント109,500株です。想定発行価格は1,570円になっています。

| 業 種 | サービス業 |

| 上場市場 | スタンダード市場 |

| 上場日 | 12月22日 |

| BB期間 | 12月06日~12月12日 |

| 企業ホームページ | https://www.coacha.com/ |

| 事業の内容 | コーチングによる組織開発事業及びコーチング人材育成事業 |

目次まとめ

コーチ・エィ(9339)IPOの業績と事業内容

同社グループは、連結財務諸表提出会社及び連結子会社5社の計6社で構成されており、日本国内及び海外において、コーチング事業を展開しています。

コーチング事業は、システミック・コーチングTMによる組織開発ビジネスとコーチング人材育成ビジネスから構成されており、法人クライアントをメインターゲットとしています。

コーチ・エィ(9339)IPO仮条件と公開価格の日程

| 想定価格 | 1,570円 |

| 仮条件 | 1,660円~1,840円 |

| 公開価格 | 12月13日 |

想定発行価格から試算される市場からの吸収金額は約11.5億円です。オーバーアロットメントを含めると約13.2億円になります。

しばらく前に上場したビジネスコーチに比べると割安感がある株価だと思います。利益が狙えそうなので当選を狙います。

コーチ・エィ(9339)IPOの幹事団詳細と会社データ

| 公募株数 | 450,000株 |

| 売出株数 | 280,000株 |

| 公開株式数 | 730,000株 |

| OA売出 | 109,500株 |

| 引受幹事 | 野村證券(主幹事) みずほ証券 楽天証券 SBI証券 岡三証券 丸三証券 松井証券 |

| 委託見込 | 岡三オンライン |

事業規模は大きめみたいですけど成長性が感じられません。なのでスタンダード市場を選択したと考えられます。

IPO的には盛り上がりに欠けると思います。しかし株価設定が低いため利益が狙えるパータンでしょう!

コーチ・エィの会社設立は2001年8月31日、本社住所は東京都千代田区九段南二丁目1番30号、代表は鈴木義幸氏(55歳)です。※2022年11月25日時点

従業員数は136人(臨時雇用者11人)、平均年齢38.4歳、平均勤続年数6.8年、平均年間給与約880万円です。

コーチ・エィ(9339)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社伊藤ホールディングス | 1,436,000株 | 82.42% |

| 伊藤 守 | 94,800株 | 5.44% |

| 伊藤 光太郎 | 63,200株 | 3.63% |

| コーチ・エィ社員持株会 | 52,400株 | 3.01% |

| 鈴木 義幸 | 20,000株 | 1.15% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年6月19日)でロックアップ解除倍率設定なしです。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 657,000株 | 90.00% |

| みずほ証券 | 21,900株 | 3.00% |

| 楽天証券 | 21,900株 | 3.00% |

| SBI証券 | 7,300株 | 1.00% |

| 岡三証券 | 7,300株 | 1.00% |

| 丸三証券 | 7,300株 | 1.00% |

| 松井証券 | 7,300株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,850円~2,850円

※ファーストインプレッション

第二弾⇒ 2,500円~3,200円

※仮条件発表後

初値予想と市場コンセサンス

コーチ・エィの初値予想をリサーチして記載します。

初値予想2,000円~3,000円

修正値3,000円前後

コーチングサービを行い企業規模も大きいい。株価設定が低いため買われる見込みだ。

ビジネスコーチの株価水準までは難なく買われる想定のようですね。スタンダード案件なのはデメリットだが上場規模も株価1,840円算出で15.4億円と低い。

上場ラッシュ後に注目されてもおかしくないか?とにかく公募組は利益を狙い申込むべし!

コーチ・エィ(9339)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| なし | -株 発行価格-円 |

ロックアップは180日間のみの設定で解除倍率はなしです。ストックオプションのは採用されていません。

時価総額は東証データの上場時発行済み株式数の2,192,400株から算出すると想定価格ベースで約34.4億円になります。

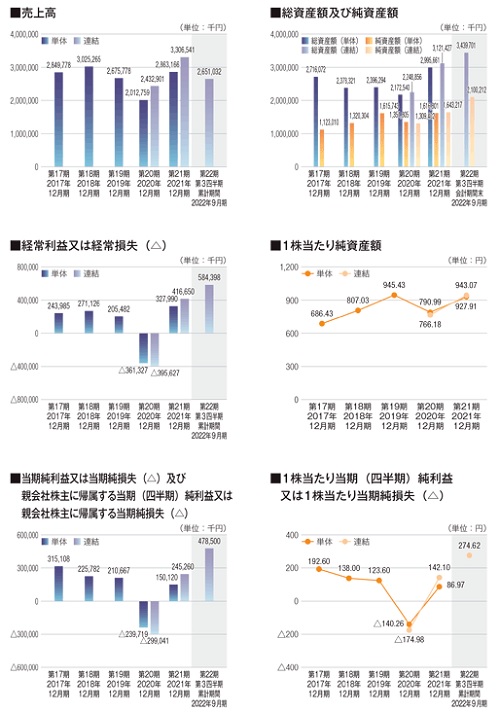

地味に利益が出ている感じです。それに上場後に業績が拡大する感じでもなさそうです。

配当が18円予想されているため配当利回りが1.15%くらいになります。他社同様の株価設定で落ち着く銘柄でしょうね。グロースならよかったですね!

タグ:IPO初値予想