コパ・コーポレーション上場とIPO初値予想【幹事配分や独自評価あり】

コパ・コーポレーション(7689)IPOが新規上場承認されました。市場はマザーズで主幹事は野村證券が引受けます。

上場規模が約25.4億円と少し大きく公開株式数850,000株、オーバーアロットメント127,500株です。

コパ・コーポレーションは2020年3月承認でしたが5月25日に再承認されたため記事内容を訂正しています。公開株数やOA、想定発行価格など大きく変更されているため注意してください。上場規模は約25.4億円から約11.1億円に縮小されて上場を目指します。

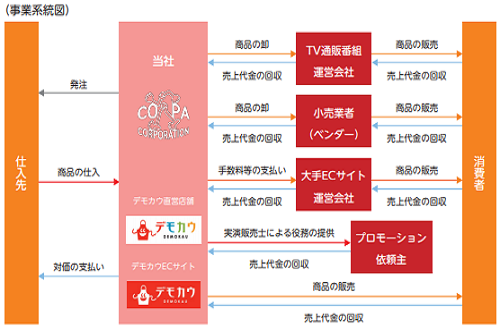

テレビ通販や量販店の店頭、さらにインターネット販売が多くの売上げを占めています。最近では直営店舗やECサイトの「デモカウ」にも力を入れています。

目の前で実演販売を実際に見ることができる直営店は面白そうです。テレビ通販とは違った面白さがありそうです。またセールスプロモーション活動では展示会やイベントに講師を派遣し実演販売も行っているそうです。

| 業 種 | 卸売業 |

| 上場市場 | マザーズ |

| 上場予定 | 6月24日 |

| BB期間 | 6月08日~6月12日 |

| 企業ホームページ | https://www.copa.co.jp/ |

| 事業の内容 | 実演販売を利用した卸売業 |

【手取金の使途】

手取概算額452,264千円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限133,473千円と合わせて、運転資金及び借入金の返済に充当する予定であります。具体的には、以下のとおりであります。

①運転資金

商品の保有在庫を増加させるための仕入資金として100,000千円、主に自社ECサイト「デモカウ」の集客強化を図るための広告宣伝費として126,000千円、今後の事業拡大に伴い人員増強を予定しており、人材確保のための採用活動費として22,285千円、人件費の増加分に130,413千円を充当する予定であります。②借入金の返済

運転資金のために借入れた銀行からの借入金の返済資金として58,184千円を充当する予定であります。※有価証券届出書(EDINET)抜粋

目次まとめ

コパ・コーポレーション(7689)IPOの業績と事業内容

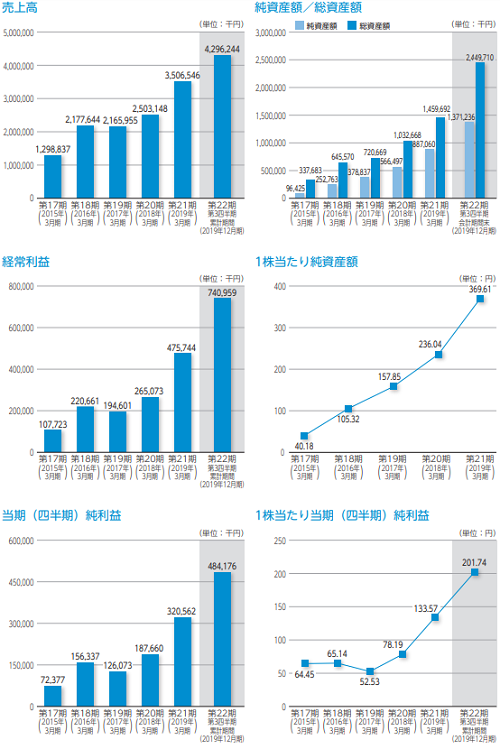

業績は売上・利益共に好調となっています。今期の伸び率も高く営業利益で60.7%増にもなるようです。イケイケ業績のため上場後も楽しみな企業です。しかし新型コロナウイルス感染症で業績にダメージ発生したようです。

コパ・コーポレーションは「やさしさと感動を売って、人々に笑顔を与える」という経営理念のもと、実演販売を柱として生活用品を中心とした商品(掃除用クロス「パルスイクロス」、コーティングフライパン・包丁等「スーパーストーンバリアシリーズ」、かかと角質削り・爪磨き等「5セカンズシャインシリーズ」)などを販売しています。

同社の強みは実演販売になり、実演販売士が消費者の目の前で実際に商品を使って見せて使用価値をアピールし購入を促す販売手法です。

実演販売は対象とする商品の使用方法や特徴、効果、利点等を消費者へ直接伝えることができ、能動的に需要を喚起させることができる手法です。自社役職員及び業務委託先として実演販売士を抱えています。

実演販売士は売り場で消費者に対して話す内容を事前に実演口上として作り上げ、実演販売を開始した後でも実演口上を何度もブラッシュアップし、販売力を向上させる努力を続けています。

また実演販売は単に売るだけではなく、広告効果も高いため売り場への営業ツールとしての機能も有します。

さらに、実演販売士は売り場において消費者の動向を体感していることもあり、商品の目利き力を備えることができ、次に売れる商品についてメーカーや工場と共同で企画し、発売前から販売まで携わる力が実演販売士にはあるそうです。

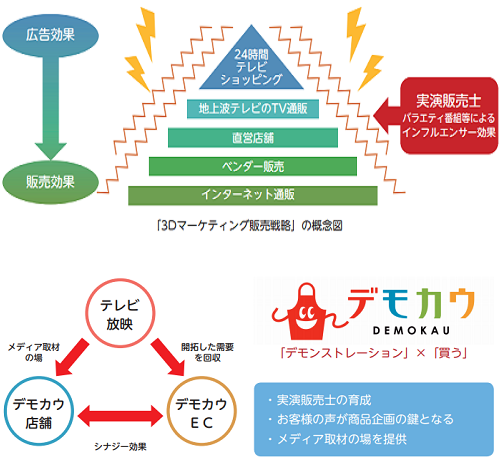

同社は実演販売の力を最大限に活かすために独自戦略である3Dマーケティング販売戦略を採用し戦略的に販売活動を行っています。

3Dマーケティング販売戦略とは、実演販売士がテレビの通販番組で商品を実演販売することによって新たな需要を活性化させベンダー販売、インターネット通販など顧客層も販売特性も違う販売チャネルへとそれぞれのシナジー効果を得ながら販売につなげる戦略です。

また実演販売士が新たに開拓した需要を回収して販売量と利益を獲得します。同社のプライベートブランド、又は独占販売商品を取り扱うことで、商品の値崩れ及び自社宣伝広告活動に競合他社がフリーライドすることを防止します。

また購買意欲が顕在化している消費者層にリーチすることにより、潜在的な購買意欲のある層への宣伝広告効果をもたらすことで、消費者の購買を促し顧客層を拡大していく狙いがあります。

さらに実演販売士によるテレビの情報番組等のメディアへの露出によるインフルエンサー効果により、各販売チャネルにおける消費者の購買意欲を向上させることが可能となる仕組みだそうです。

同社のデモカウでは直営店とECサイト販売を行っており、BtoC事業の中核をなしている事業となっています。直営店舗化することにより粗利率が上がり、顧客をロイヤルカスタマーとして会員とすることもでききるそうです。

コパ・コーポレーション(7689)IPO仮条件と公開価格の日程

| 想定価格 | 2,600円⇒ 1,560円 |

| 仮条件 | 1,850円~2,000円 |

| 公開価格 | 6月15日 |

想定価格から試算される市場からの吸収金額は約9.7億円です。オーバーアロットメントを含めると約11.1億円になります。増収増益に今期もなるようですが地合い悪化で買い需要が見込めるのか心配なIPOです。※再承認で内容が見直されて約25.4億円から約11.1億円に変更されています

業績見通しについては再承認段階で開示がないため初値予想を行う段階で改めて追記したいと思います。6月24日は3社の上場予定となっていることから資金分散が起きる可能性が出てきました。ロコガイドの吸収額が大きく少し心配です。

コパ・コーポレーション(7689)IPOの幹事団詳細と会社データ

| 公募株数 | 500,000株⇒ 320,000株 |

| 売出株数 | 350,000株⇒ 300,000株 |

| 公開株式数 | 850,000株⇒ 620,000株 |

| OA売出 | 127,500株⇒ 93,000株 |

| 引受幹事 | 野村證券(主幹事) 大和証券 SBI証券 三菱UFJモルガン・スタンレー証券 東海東京証券 マネックス証券 岡三にいがた証券 |

| 委託見込 | auカブコム証券 DMM.com証券(PR) |

当選狙いだと野村證券からの申し込みでしょう。現在のところ人気があるのか微妙だと思われるため積極的にIPO抽選に参加すれば当選できそうです。急激な地合い回復は難しいと思いますがFRBや日銀も色々と準備を行っていると言っています。

野村證券は前受け金不要でIPO抽選参加ができます!そしてネット申込だと当選後にキャンセルを行うことも可能です。私も先日当選した銘柄をキャンセルしたばかりです。色々と噂もありますけれど購入辞退後にまた当選できています。

後期型抽選のauカブコム証券も取扱いを発表しているため後期型抽選にメリットを活かして申し込みを行うのもありでしょう!

またIPO当選後に購入をキャンセルすると、抽選に1ヶ月参加できなくなるSMBC日興証券もこの地合いだと当選期待が持てそうです。※SMBC日興証券はコパ・コーポレーションの再承認で幹事から外れていました

コパ・コーポレーションの会社設立は1998年10月21日、本社住所は東京都渋谷区恵比寿南二丁目23番7号、社長は吉村泰助氏(51歳)です。※2020年5月26日時点

従業員数29人(臨時雇用者3人)、平均年齢39.6歳、平均勤続年数4.4年、平均年間給与約579万円です。

コパ・コーポレーション(7689)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 吉村 泰助 | 1,440,000株 | 56.47% |

| エンパワーフィールド株式会社 | 700,000株 | 27.45% |

| 株式会社チョイズ | 200,000株 | 7.84% |

| 松下 周平 | 100,000株 | 3.92% |

| コパ・コーポレーション従業員持株会 | 60,000株 | 2.35% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人及び貸株人である吉村泰助、当社株主であるエンパワーフィールド株式会社及び株式会社チョイズ並びに当社新株予約権者である松下周平、北田陽士、木原祐貴、後藤伊奈波、村山祐介及び中島章吾は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2020年9月21日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

また、当社の株主であるコパ・コーポレーション従業員持株会は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2020年12月20日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 545,600株 | 88.00% |

| 大和証券 | 31,000株 | 5.00% |

| SBI証券 | 18,600株 | 3.00% |

| 三菱UFJ・モルガンスタンレー証券 | 12,400株 | 2.00% |

| 東海東京証券 | 6,200株 | 1.00% |

| マネックス証券 | 3,100株 | 0.50% |

| 岡三にいがた証券 | 3,100株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,600円~2,000円

※ファーストインプレッション

第二弾⇒ 2,000円~2,500円

※仮条件発表後

コパ・コーポレーション初値予想と市場コンセサンス

大手初値予想2,000円~3,000円

初値予想修正値3,200円~3,800円!

想定発行価格1,560円から大幅に上方修正され仮条件が1,850円~2,000円に決定しました。これにより良い印象はありません。逆に欲張り過ぎだろ?と思えるほどです。

コロナが収束したわけではありませんがコパ・コーポレーションはテレビ通販で利益を伸ばしていることで評価対象になっているようです。コロナ禍でも売上増なのは凄いけれど440円もアップしているところに疑問があります。

これにより上値は知れているのかもしれません。仮条件上限に決定しない場合は要注意でしょう。

2021年3月の業績予想は売上56.1億円となり前期と同じ水準です。経常利益は8.6億円から7.0億円まで下げる予定が出ています。割合的には19%程度経常利益が減るそうです。

四半期利益は前期から18.5%減の4.6億円の見込みです。PERは仮条件上限2,000円算出で11.56倍、PBRは2.31倍になります。配当は利益が出ているけど出ないそうです。上場後に優待が設定される可能性はありそうですけど数年間はないでしょう。

東証1部を目指したいのであれば投資家を増やすために設定してくると思います。その際は分売や公募増資も何度か行ってくるでしょう。とりあえず参加してみて当選したら考えたいと思います。

コパ・コーポレーション(7689)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2019年1月19日~2026年12月31日 | 100,000株 発行価格108円 |

| 2020年3月27日~2028年2月29日 | 50,000株 発行価格152円 |

ロックアップは90日間(2020年9月21日)でロックアップ解除倍率はありません。また従業員持株会には180日間のロックアップが付与されています。こちらも解除倍率設定はありません。

ストックオプションの株数残や発行価格は上記のようになります。150,000株全てが行使期限に入っているため売却可能のようです。

時価総額は東証データの上場時発行済み株式数の2,720,000株から算出すると想定価格ベースで約42.4億円になります。

基本的に卸売業は人気と言えませんが業績の伸びがよく気になるIPOです。テレビ番組で同社スタッフを見かけることも多いことから知名度はあるはずです。特に実演販売士のレジェンド松下氏は人気ですよね。

本来であれば公開価格を10%~20%超えそうな銘柄ですけれど地合い任せのため仮条件発表まで待ちます。再承認のため上場規模を縮小してきたためかなり参加しやすいIPOになっていると思います。

DMM.com証券がついにIPO株を取り扱う! 【限定キャンペーンが凄い】

⇒ DMM.com証券公式(PR)

タグ:IPO初値予想