ロコガイド上場とIPO初値予想【幹事配分や独自評価あり】

ロコガイド(4497)IPOが新規上場承認されました。市場はマザーズで主幹事はみずほ証券が引受けます。

上場規模は約46.6億円で公開株式数2,346,700株、オーバーアロットメント244,000株と規模が大きいようです。地合い悪化中なので大きな吸収だと不安が付きまといます。公開価格割れも視野に入るかもしれません。

またロコガイドは2020年3月承認でしたが5月21日に再承認されたため記事内容を訂正しています。公開株数などの変更はなく想定発行価格2,640円から1,800円に訂正され、上場規模が約68.4億円から21.8億円減らされ上場します!

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 6月24日 |

| BB期間 | 6月08日~6月12日 |

| 企業ホームページ | https://locoguide.co.jp/ |

| 事業の内容 | チラシ・買い物情報サービス「トクバイ」の運営 |

【手取金の使途】

差引手取概算額3,880百万円については、販売促進費及び人件費等、地域情報サービスの成長に係る投資資金、また地域等における広告代理事業に係る仕入等のための運転資金に充当する予定であります。業容の拡大のためには、ユーザー獲得のための販売促進活動、優秀な人材を確保し育成する活動、また地域情報領域への取組みに係る活動が重要な課題と認識しております。具体的には以下に充当する予定であります。

①当社ブランドの認知向上及びユーザー数拡大に向けたキャンペーン等の販売促進費1,135百万円

②折込チラシ領域の小売企業への販売促進等の活動を支えるための人件費及び採用費1,306百万円

③地域情報サービスの成長に係る投資資金220百万円

④地域等における広告代理事業に係る仕入等のための運転資金1,218百万円当社では、地域情報や地域広告の領域等において、広告代理事業の収益化の取り組みを進めていく予定であります。地域情報に関連するフリーペーパーを発行する企業等を中心として、期毎に注力エリアを設定、拠点を確保した上で当該サービスを推進してまいります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ロコガイド(4497)IPOの業績と事業内容

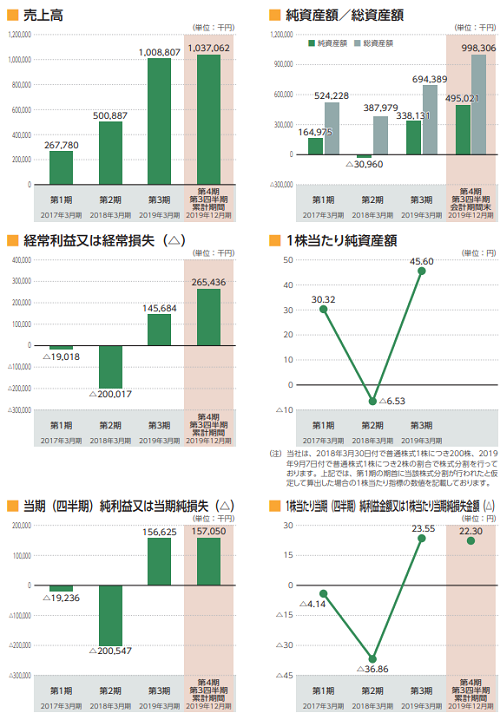

業績は第2期を境に黒字化しています。今期はさらに増収増益を見込んでいるそうなので上場タイミングは悪くありません。

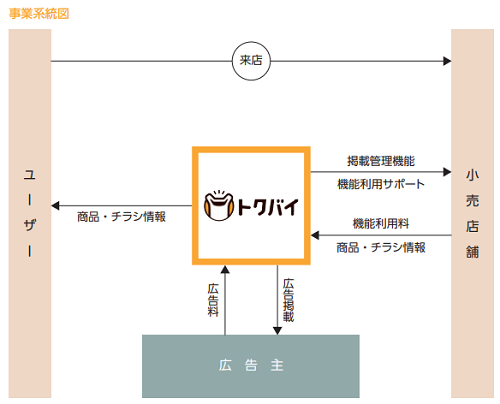

同社事業のチラシ・買い物情報サービス「トクバイ」では折込チラシを中心とした日々の買い物情報をパソコンやスマートフォンで簡単に閲覧できる仕組みを構築しています。またユーザーの利便性を高め、小売企業などの顧客経営の効率化を支援する事業を展開しています。

同社サイトのトクバイは、地域のユーザーと小売企業をつなぐ情報マッチングサイトであり、小売企業には新聞折込チラシの画像データやお買い得商品などを掲載することによる販促支援サービスを、ユーザーにはスマートフォンを中心としたインターネットを通じて、地域の買い物に関する情報が得られるという情報提供サービスを運営しています。

トクバイはユーザーに対して、地域の食品スーパーマーケットや、ドラッグストア、ホームセンターといった小売店舗の情報を無料で閲覧することができる機能を提供しています。

ユーザーはトクバイを利用する際に、郵便番号や位置情報によって、普段よく利用するお店を登録することができます。

それによって日々更新されるお買い得商品の情報やクーポン、タイムセールといった情報をEメールやスマートフォンアプリのPUSH通知などの形式で受け取ることができるようになります。

また食品など購入を検討している商品情報を閲覧すると、同様の商品が他小売店舗で販売されているかどうか、販売されている場合はいくらで販売されているかといったことが分かり、生活費を節約したいと考えている生活者に利用されています。

さらに買い物する商品などを記録することができるメモ機能も提供しており、日常的な買い物において欠かせないサービスを提供しています。

小売企業に対してはインターネットを通じて情報掲載ができる管理機能を提供しています。同機能を利用することで、小売企業の販促部門は、パソコンから複数の店舗に対しての情報配信ができます。さらに各店舗はパソコンに加えスマートフォンから簡単に情報配信ができるようになっています。

掲載できる情報は新聞折込チラシの画像データに加えて、お買い得商品や旬の商品、タイムセールやクーポン、店頭でのイベント情報などのお知らせといったように多様な種類があります。それによって小売企業ごとに自社の特徴や訴求情報をユーザーに伝えることができます。

小売企業は情報掲載によって得られたユーザーの閲覧数などの効果情報に関しても、管理機能からいつでも確認することができるようになっています。それによって掲載する情報を改善し、ユーザーによりよい情報を届けるための取り組みを進めることができます。

情報掲載のプランは、SaaS型プラットフォームのサービスとして「無料掲載プラン」と「有料掲載プラン」に分かれています。

利用登録をすることで各機能が利用できるようになり月額5,000円の「有料掲載プラン」では、チラシ・商品などの基本情報掲載に加えて、クーポンやお知らせなど掲載できる情報が増え、また優先的にサイト内で表示されることでユーザーの閲覧数を増加させることができるといった仕組みも提供しています。

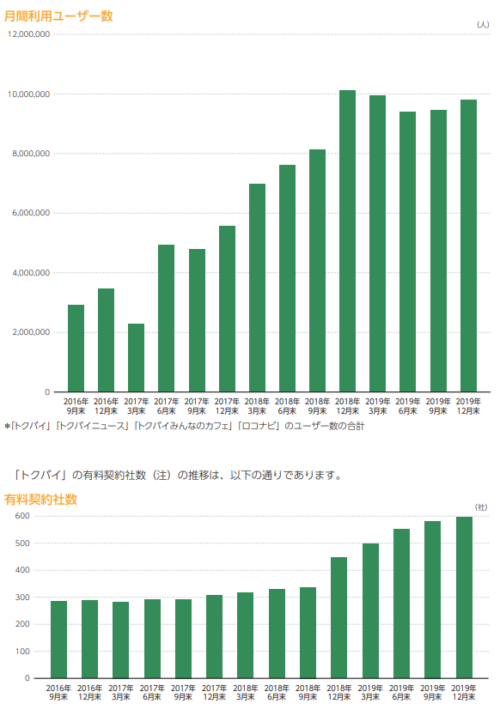

小売企業にとって新聞折込チラシのコスト負担が大きくなる中、トクバイを利用することで新聞折込チラシを削減し、コスト負担を軽減させていくことができるため、「有料掲載プラン」を利用する小売企業も増加傾向が続いています。

2017年7月から12月に情報掲載を開始した食品スーパーマーケットの店舗あたりユーザーフォロー数は、2019年9月時点で約2.8倍に増加しており提供価値の向上に伴い、「有料掲載プラン」を利用する小売企業のさらなる増加及び価格改定の余地があるそうです。

ロコガイド(4497)IPO仮条件と公開価格の日程

| 想定価格 | 2,640円⇒1,800円 |

| 仮条件 | 1,800円~2,000円 |

| 公開価格 | 6月15日 |

想定価格から試算される市場からの吸収金額は約42.2億円です。オーバーアロットメントを含めると約46.6億円になります。上場規模が大きく現在の市場で吸収できるのか不安があります。※想定発行価格引き下げでもボリュームある吸収額です

事業内容や業績の魅力はあると思いますが投資家の購入意欲次第だと思います。市場が安定しているような相場であれば利益が狙えたIPOでしょう。

上場日前後の地合い次第だと考えているため無理に参加しなくても良さそうです。

ロコガイド(4497)IPOの幹事団詳細と会社データ

| 公募株数 | 2,346,700株 |

| 売出株数 | 0株 |

| 公開株式数 | 2,346,700株 |

| OA売出 | 244,000株 |

| 引受幹事 | みずほ証券(主幹事) クレディ・スイス証券 SBI証券 野村證券 大和証券 マネックス証券 楽天証券 三田証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

売出株はなく全て公募となっています。株数が多く当選期待があるため利益が出るようであれば狙いたいIPOです。とりあえず仮条件まで待って対応を行いたいと思います。

現在のところあまり前向きには考えていません。上場規模が縮小されるようなことがあれば買いかもしれません。大和証券からIPO抽選に参加し、SBI証券でIPOチャレンジポイントを狙います。そしてマネックス証券で当選を狙います。ネット証券は当選後のキャンセルを行ってもデメリットがありませんからね。

楽天証券も後期型抽選なので需要申込に参加しておいて、仮条件発表後に抽選申し込みを行うのか考えてたいと思います。微妙なIPOだと同じようなことを考える投資家は多いと思います。

ロコガイドの会社設立は2016年7月01日、本社住所は東京都港区三田一丁目4番28号、社長穐田誉輝氏は(50歳)です。※2020年5月22日時点

従業員数79人(臨時雇用者13人)、平均年齢34.3歳、平均勤続年数2.4年、平均年間給与約566万円です。

ロコガイド(4497)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 穐田 誉輝 | 6,796,000株 | 90.29% |

| 沖本 裕一郎 | 304,000株 | 4.04% |

| 前田 卓俊 | 100,000株 | 1.33% |

| 片桐 優 | 68,000株 | 0.90% |

| 池田 拓司 | 50,000株 | 0.66% |

※上位株主の状況

【ロックアップ情報】

本募集に関連して、貸株人である沖本裕一郎並びに当社株主である穐田誉輝は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2020年9月21日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等を除く)等を行わない旨を合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 1,642,700株 | 70.00% |

| クレディ・スイス証券 | 469,300株 | 20.00% |

| SBI証券 | 93,800株 | 4.00% |

| 野村證券 | 46,900株 | 2.00% |

| 大和証券 | 23,500株 | 1.00% |

| マネックス証券 | 23,500株 | 1.00% |

| 楽天証券 | 23,500株 | 1.00% |

| 三田証券 | 23,500株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,700円~2,000円

※ファーストインプレッション

第二弾⇒ 2,000円~2,600円

※仮条件発表後

ロコガイド初値予想と市場コンセサンス

大手初値予想2,000円~3,000円

初値予想修正値2,500円~2,700円

仮条件が引き上げられ吸収額がだいぶ増えることになります。想定発行価格だと約46.6億円でしたが仮条件上限の2,000円だと51.8億円になります。上場により吸収額をできるだけ高めたいと事前から伝えられています。それだけ自信があるようですが市場がどう判断するのかは別だと思います。

ブックビルディングが積み上がらない可能性もあるため要注意です。しばらく前だと5億円程度しか資金が集まらなかったためその10倍を吸収できるのか?とかなり疑問だと思います。

業績はコロナの影響で逆に増収増益となる見込みです。2021年3月の単独業績予想は売上18.7億円で前期の14.2億円から31.5%増です。経常利益は4.9億円となり前期比43.8%増になる予定です。

業績だけ見ればもの凄いと思います。ただ社長の穐田誉輝氏が上場で資金を欲しがっていることが噂されているだけにどうなん?と思えるところがあります。仮条件上限のPERは51.91倍、PBRは3.94倍になります。

配当は無配で優待設定もありません。主幹事から申し込めば公募組は当選できる可能性が高いIPOです。1枚ならいいけど5枚とかだとリスクがかなりありそうな気もします。セカンダリーは微妙でしょうね。

ロコガイド(4497)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2018年4月01日~2024年3月31日まで | 334,800株 発行価格139円 |

| 2019年4月01日~2024年3月31日まで | 152,400株 発行価格539円 |

ロックアップは穐田誉輝氏と沖本裕一郎氏に90日間、ロックアップ解除倍率は1.5倍となっています。ストックオプションの株数残や発行価格は上記のようになります。487,200株全ての株が行使期限に入っています。

時価総額は東証データの上場時発行済み株式数の9,386,700株から算出すると想定価格ベースで約169億円になります。

全て公募株となっていますがこの地合いだと難しいと思います。SaaS型プラットフォームを利用したり低料金で利用できるメリットはあると思います。将来性もあると思いますが結局今の地合いだと吸収額が大きいと買いが見込めないと思います。

事業内容はITを使っているため魅力があるけれど吸収額が大きいことが問題ですよね。2019年12月とか1月だったら簡単に吸収出来、利益も見込めたIPOだと思います。

期間限定でAmazonギフト券が貰えます!ZUUがユニコーンを子会社化したので超有名企業に変貌

未上場の企業に先行投資できる環境がついに整いました。株式投資型クラウドファンディングについてまとめてみました。実際に投資を行った記事を書いています。

タグ:IPO初値予想