サイバートラスト(4498)上場とIPO初値予想【幹事配分や独自評価あり】

サイバートラスト(4498)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はみずほ証券が引受けます。

上場規模は約10.5億円で公開株数550,000株、オーバーアロットメント82,500株です。想定発行価格は1,660円になっています。

再承認案件になりますが上場規模が以前より大きく設定され2倍以上になっています。地合いが良いからでしょうね。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 4月15日 |

| BB期間 | 3月31日~4月05日 |

| 企業ホームページ | https://www.cybertrust.co.jp/ |

| 事業の内容 | トラストサービス事業 |

【手取金の使途】

手取概算額375,800千円については、「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限125,994千円と合わせた手取概算額合計上限501,794千円について、各サービスの収益増加の目的で自社開発ソフトウエア及び開発設備への投資として充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

サイバートラスト(4498)IPOの業績と事業内容

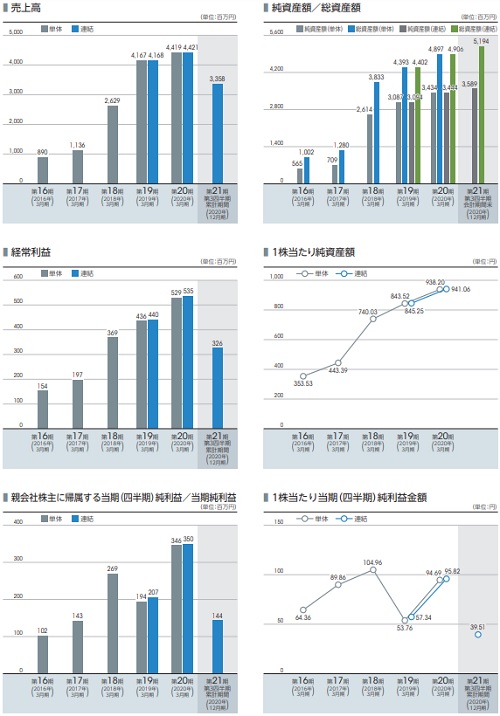

業績は拡大傾向にあり2021年3月期は増収増益になっています。IPO時点で増益だと安心できます。

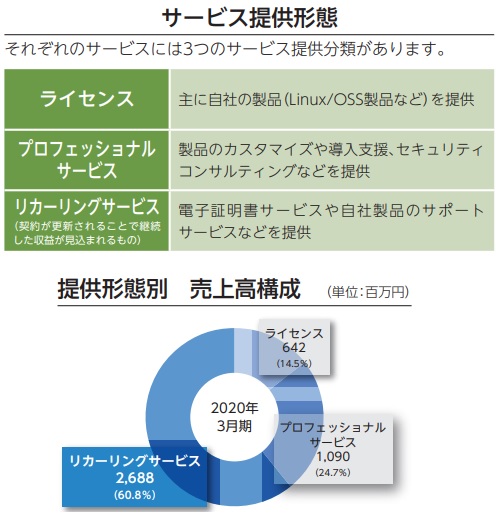

同社グループは、サイバートラストと連結子会社4社及び持分法適用関連会社2社で構成されており、トラストサービス事業を主たる業務としています。

トラストサービスとは、さまざまなモノがインターネットサービスやインターネットに繋がり、またIT技術の活用によってあらゆるモノやプロセスがデジタル化される昨今のデジタル社会において「ヒト」「モノ」「コト」の正しさを証明し、お客様のサービスの信頼性を支えるサービスです。

同社グループは、認証局を国内に持つ認証事業者として、SSL/TLS証明書「SureServer」を提供しています。

「SureServer」は、SSL/TLS証明書として3種の認証レベルが存在するうち、審査レベルが最も高く、ドメインの所有組織確認と対象組織の実在性審査を実施するEV証明書で、ブラウザ上で安全なWebサイトであることを視覚的に確認可能にします。

また、デバイス証明書管理サービス「サイバートラスト デバイスID」は、デバイス認証証明書を使い、あらかじめシステム担当者が許可したモバイル端末だけを社内ネットワークにアクセスできるようにするサービスです。

この他、電子取引の信頼性を高めるための電子署名、eシール、タイムスタンプなどを含む包括的な本人確認・電子署名サービスを提供しています。

さらに同社グループは、Linux OS「MIRACLE LINUX Asianux Inside」を、企業向けLinuxサーバー用途に加え、産業用コンピューター、各種アプライアンス製品など特定業務用機器への組込み用途で提供しています。

IoTサービスも手掛けており、IoTなどの組込み機器の開発向けの組込みLinux「EMLinux」を提供しています。

この他にも、公開鍵基盤(PKI)と多角的な認証によるIoT機器や利用者の真正性の確保と、暗号化による機密性の保持、電子署名による改ざん防止・安全性確保等の機能を備え、OSやソフトウエアをセキュアに更新する仕組みを一括して提供するシステム基盤を提供しています。

サイバートラスト(4498)IPO仮条件と公開価格の日程

| 想定価格 | 1,660円 |

| 仮条件 | 1,600円~1660円 |

| 公開価格 | 4月06日 |

想定発行価格から試算される市場からの吸収金額は約9.1億円です。オーバーアロットメントを含めると約10.5億円になります。上場規模が小さく魅力があるIT系の企業となっています。

再承認でもこの規模であれば何も問題いありません。前回承認が新型コロナウイルス感染症の真っただ中だっただけです!

サイバートラスト(4498)IPOの幹事団詳細と会社データ

| 公募株数 | 250,000株 |

| 売出株数 | 300,000株 |

| 公開株式数 | 550,000株 |

| OA売出 | 82,500株 |

| 引受幹事 | みずほ証券(主幹事) 大和証券 SBI証券 いちよし証券 楽天証券 |

| 委託見込 | DMM.com証券(PR) |

みずほ証券主幹事がまた来ました。今年はみずほ証券と野村證券が多いようですね!

IPO投資はある程度の資金と証券口座があれば当選できるため頑張りましょう。資金不要でもIPOに抽選参加できる証券会社が増えています。調べたので下記記事を参考にして頂ければと思います。

また、IPO初値予想なども見ることができる「株式新聞」がお勧めです。DMM.com証券(PR)に証券口座を持つだけで年間52,800円(税込)の材料を無料で見れます。

私も利用していますがIPO投資以外にも使えるためお勧めします。無料で見れるのは驚きですよね。

サイバートラストの会社設立は2000年6月01日、本社住所は東京都港区六本木一丁目9番10号、社長は眞柄泰利氏(62歳)です。※2021年3月20日時点

従業員数は214人(臨時雇用者36人)、平均年齢40.6歳、平均勤続年数8.0年、平均年間給与約680万円です。連結従業員数は256人となり臨時雇用者が36人になります。

サイバートラスト(4498)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| SBテクノロジー株式会社 | 2,632,600株 | 64.83% |

| 有限会社SPCトラスト | 400,000株 | 9.85% |

| 日本電気株式会社 | 224,000株 | 5.52% |

| 株式会社オービックビジネスコンサルタント | 224,000株 | 5.52% |

| 株式会社ラック | 224,000株 | 5.52% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人であるSBテクノロジー株式会社並びに当社株主である日本電気株式会社、株式会社オービックビジネスコンサルタント、株式会社ラック、株式会社エヌ・ティ・ティ・データ、株式会社日立製作所、株式会社サンブリッジコーポレーション、セコム株式会社、大日本印刷株式会社及び株式会社大塚商会は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年10月11日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く)等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 473,000株 | 86.00% |

| 大和証券 | 33,000株 | 6.00% |

| SBI証券 | 33,000株 | 6.00% |

| いちよし証券 | 5,500株 | 1.00% |

| 楽天証券 | 5,500株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 3,300円~4,800円

※ファーストインプレッション

第二弾⇒ 3,000円~4,000円

※仮条件発表後

初値予想と市場コンセサンス

サイバートラストの初値予想をリサーチして記載します。

初値予想3,500円~5,000円

修正値5,000円~6,000円

上場後もSBテクノロジーとの親子関係は継続されるためソフトバンク色が強い企業になります。再承認となっていますが強烈な需要が見込めそうです。

ベンチャーキャピタル出資もありませんし、上場規模も約10.5億円のため初値2倍程度の初値が視野に入ると思います。IPOでも人気の事業を行っていることから公開価格割れはないと思います。

仮条件が想定発行価格を下限としている事は気になりますが、前回承認時の想定が1,150円だったため違和感はあまりありません。

業績予想は2021年3月期が出ており、売上47.63億円で経常利益6.94億円になります。前期比較だと売上7.74%増、経常利益29.72%増になります。四半期利益は3.98憶円になり前期比13.7%増を予想しているようです。

上場時規定に余り業績のブレはないでしょう。来期も業績期待ができそうです。EPS108.73のためPERは15.27倍、BPS1,049.73のためPBRは1.58倍になります。

類似企業比較だとかなり低い指標になるため初値2倍はクリアーしそうです。ジリジリ業績が上がるタイプの企業のようです。

サイバートラスト(4498)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2017年3月24日~2027年3月23日 | 400,000株 発行価格879円 |

ロックアップは180日間(2021年10月11日)とロックアップ解除倍率は設定されていません。ストックオプションの株数残や発行価格は上記のようになります。

400,000株が行使期限に入りますが売却は上場時点で出来ないようです。

時価総額は東証データの上場時発行済み株式数の3,910,600株から算出すると想定価格ベースで約64.9億円になります。

サイバートラストのIPOは積極的に参加しておいてよいと思います。再承認でも買われる可能性が高いため当選できたら喜びたいと思います!!

2021年のIPO当選数がかなり多いため既に100万円越えの利益になりそうです。コロナ禍で収入が減ったため助かっています。

日本初!Tポイント投資ができる証券会社 【毎月200P還元で管理料20円だけ】

⇒ SBIネオモバイル証券

タグ:IPO初値予想