ディ・アイ・システム(4421)IPO新規上場 | 初値予想と幹事情報

ディ・アイ・システム(4421)IPOがジャスダックに新規上場承認されました。主幹事はSMBC日興証券なのでネット申し込みでも期待ができそうです。公開株数453,000株、オーバーアロットメント67,900株、想定発行価格ベースの吸収額は約6.4億円で小粒上場です。業績も好調なことから買い需要が多そうな案件です。

事業は「システムインテグレーション事業及び教育サービス事業」を行っているためITに強い企業になります。大手取引先にはNTTコミュニケーションズの名前があります。同時上場にギフト(9279)があるため資金分散となりますが、同社のほうが人気になるでしょう。

| 業 種 | 情報・通信業 |

| 上場市場 | JASDAQスタンダード |

| 公開予定 | 10月19日 |

| BB期間 | 10月03日~10月10日 |

| 企業ホームページ | http://www.di-system.co.jp/ |

| 事業の内容 | システムインテグレーション事業及び教育サービス事業 |

【手取金の使途】

差引手取概算額327,720千円については、①名古屋支店オフィス移転に関する資金、②システム投資資金、③本社オフィス移転に関する資金、④借入金の返済資金に充当する予定であります。具体的には以下の通りであります。

①現在の名古屋支店では今後事業拡大するに当たって必要な人員を収容することが困難になっており、人員拡大への対応を目的とした移転を計画しております。名古屋支店移転に係る仲介手数料2,138千円を平成31年9月期に充当する予定であります。また、差入保証金及び内装設備等の設備投資資金57,375千円を平成31年9月期に充当する予定であります。

②業務の効率化を目的としたシステム投資資金としては平成32年9月期に110,812千円充当する予定であります。本システムを導入することにより、プロジェクト別の販売管理、財務管理、管理会計に係る業務の効率化を見込んでおります。

③現在の本社オフィスでは今後事業拡大するに当たって必要な人員を収容することが困難になっており、人員拡大への対応を目的とした移転を計画しております。本社オフィス移転に係る仲介手数料4,500千円を平成32年9月期に充当する予定であります。また、差入保証金及び内装設備等の設備投資資金85,000千円を平成32年9月期に充当する予定であります。

④残額につきましては、金融機関から運転資金を目的とした借入金の返済として平成31年9月期に充当する予定であります。

目次まとめ

ディ・アイ・システム(4421)IPOの業績と事業内容

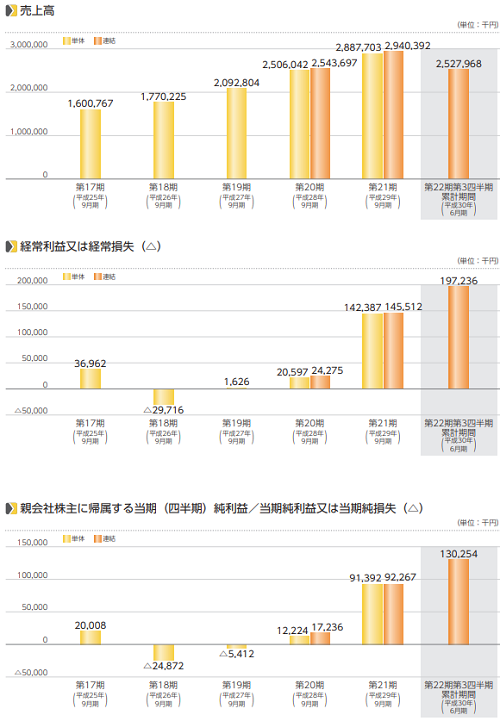

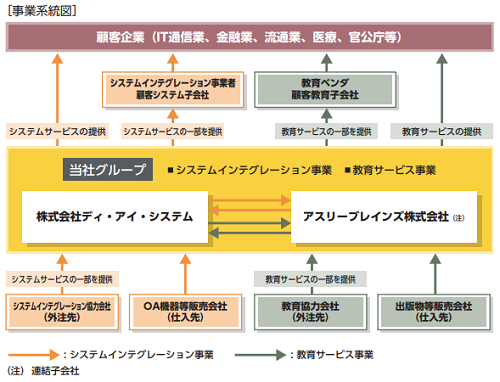

売上・利益ともに大きく増加しており業績は好調に推移しています。事業は独立系の情報サービス企業として同社と連結子会社(アスリーブレインズ)1社により構成されており、システムインテグレーション事業及び教育サービス事業を行っています。

システムインテグレーション事業は、エンドユーザやエンドユーザの情報システム子会社、通信事業者、同業者等に対して、IT通信業・金融業・流通業・医療・官公庁等の幅広い業種に対応した業務用アプリケーションの設計開発業務、インフラシステムの設計構築業務、業務用アプリケーション・インフラシステムの運用保守業務を中心に行っています。

サービス提供形態は顧客要望を確認の上、派遣契約にて顧客の事務所内に人材を常駐させて作業を行う方法と請負契約にて作業を一括して請負う方法があります。

サービス内容は、「業務用アプリケーションの設計開発業務」や「インフラシステムの設計構築業務」「業務用アプリケーション・インフラシステムの運用保守業務」を提供しています。

具体的には売上管理、顧客管理、購買管理、生産管理等の顧客業務を効率化するための業務用アプリケーションの設計開発業務をはじめ、情報を管理する各種サーバやネットワークなどで構築するインフラシステムの設計提案業務、システムの運用監視、データ投入・解析、保守開発(メンテ)等の運用保守を行います。

教育サービス事業は、エンドユーザ(ITエンジニアに育成することを前提に人材採用をした企業)、エンドユーザの情報システム子会社、エンドユーザの教育サービス子会社、同社グループと同業となる教育ベンダに対して、コンピュータ言語、データベース、サーバ、ネットワーク等の教育業務を行っています。

さらに顧客の人事戦略に基づき、新入社員向け研修、中堅社員向け研修も行っているそうです。新入社員向け研修では、IT基礎研修の実施から成果発表会までを行っています。中堅社員向け研修では、研修コースの開発から研修実施までの提案・提供を行っています。

ディ・アイ・システム(4421)IPO仮条件から公開価格の日程

| 想定価格 | 1,220円 |

| 仮条件 | 1,220円~1,280円 |

| 公開価格 | 10月11日 |

想定価格から試算される市場からの吸収金額は約5.5億円です。オーバーアロットメントを含めると約6.4億円になります。上場規模はコンパクトなので買い需要が大きく見込めそうです。

IT企業になるためジャスダック市場でも人気だと考えられます。手取金の使途はオフィス移転、システム投資資金、借入金の返済となっています。

ディ・アイ・システム(4421)IPOの幹事団詳細と会社データ

| 公募株数 | 300,000株 |

| 売出株数 | 153,000株 |

| 公開株式数 | 453,000株 |

| OA売出 | 67,900株 |

| 引受幹事 | SMBC日興証券(主幹事) SBI証券 岡三証券 岡三オンライン |

幹事構成から殆どの方がネット申し込みできそうです。当選を狙うのであればSMBC日興証券からの申し込みは必須でしょう。岡三オンライン証券は前受け金が不要でIPO抽選に参加できるため申し込みを行っておきましょう。

岡三オンライン以外にも前受け金不要でIPOの抽選が行われている企業も多くなっているのでチェックをしておきましょう。下記記事にまとめてみました。

会社設立は1997年11月05日、本社は東京都中野区中野四丁目10番1号、社長は長田光博氏(66歳)です。従業員数は392人(臨時雇用61人)、平均年齢29.6歳、平均勤続年数4.8年、平均年間給与約406万円です。

ディ・アイ・システム(4421)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社NAM | 500,000株 | 40.54% |

| 長田 光博 | 170,000株 | 13.78% |

| 吉原 孝行 | 82,000株 | 6.65% |

| ディ・アイ・システム社員持株会 | 73,000株 | 5.92% |

| 石井 亜沙子 | 60,000株 | 4.86% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である長田光博、売出人である吉原孝行、石井亜沙子、仲麻衣子、富田健太郎、関亦在明、長田明子、大塚豊、吉本史朗、宮﨑洋、長田淳志及び長田周二、当社株主かつ当社役員である八田誠司、当社株主である株式会社NAM、ディ・アイ・システム社員持株会、杉田誠一郎、渡部俊夫、長﨑健二、沼上昌樹、安藤武史及び林幸洋、当社新株予約権者である石橋辰也、青鹿育郎、藤村壮、森兼愛介、島本佳幸及び大迫隆志は、SMBC日興証券株式会社(以下「主幹事会社」という。)に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の平成31年4月16日までの期間(以下「ロックアップ期間」という。)中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

ディ・アイ・システムIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SMBC日興証券(主幹事) | 430,400株 |

| SBI証券 | 18,100株 |

| 岡三証券 | 4,500株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ディ・アイ・システムIPOの直感的初値予想

第一弾⇒ 2,500円

※ファーストインプレッション

第二弾⇒ 3,000円

※仮条件発表後

ディ・アイ・システムIPOの大手初値予想

2,600円~3,000円

その後、2,600円~3,000円

ディ・アイ・システム(4421)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成26年12月22日~平成34年12月20日 | 7,500株 発行価格600円 |

| 平成26年12月22日~平成34年12月20日 | 10,000株 発行価格600円 |

| 平成30年12月21日~平成38年12月19日 | 6,000株 発行価格600円 |

| 平成31年5月22日~平成39年5月18日 | 26,000株 発行価格800円 |

| 平成31年5月22日~平成39年5月18日 | 4,000株 発行価格800円 |

ロックアップは180日間(平成31年4月16日)、ロックアップ解除倍率は目論見にないようです。ストックオプションの株数残や発行価格は上記のようになります。上場日に関係があるのは17,500株と少ないようです。ベンチャーキャピタル保有株はありません。

時価総額は東証データの上場時発行済み株式数の1,480,000株から算出すると想定価格ベースで約18.1億円になります。

システムインテグレーションを行っている企業なのでIPOでは人気になると思います。幅広い業種に対応した業務用アプリケーションを自社で構築することができ、そのアプリやインフラシステムの保守業務も一貫して引き受けることができます。数年前までの赤字が嘘のようですが、会社設立から21年が経過しているため信頼もありそうです。

当選できれば初値2倍以上は確定なのかもしれません!是非欲しい銘柄なので申し込み忘れがないように心がけたいと思います。資金が少ない方はSMBC日興からの申し込みだけでもよいでしょう。

![]() ディ・アイ・システムIPO主幹事引受け企業⇒ SMBC日興証券

ディ・アイ・システムIPO主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想