フリー(freee)上場とIPO初値予想【幹事配分や独自評価あり】

フリー(freee)IPOが新規上場承認されました。市場はマザーズで主幹事は三菱UFJモルガン・スタンレー証券と大和証券、メリルリンチ日本証券が共同で引受けます。

グローバルオファリングになりますが日本と海外を合わせ、公開株式は17,476,300株、オーバーアロッメント1,089,700株です。上場規模は約334.2億円にもなります!

事業はスモールビジネス向けクラウドERPサービスの提供となり、小規模ビジネスを行っている企業から中規模企業までをターゲットとしています。

ストック型ビジネスなので機関投資家には人気なのかも?と思うところが若干あります。しかし赤字が凄いんですよね。ベンチャーキャピタル出資が多く資金回収のために上場する気がします。

クラウドやSaaSと言ったIPOに人気のワードはあるけれど業績から考えるとそんなに注目されないと思います。人口が減るためクラウド化は追い風のようですけどね。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 12月17日 |

| BB期間 | 12月03日~12月06日 |

| 企業ホームページ | https://corp.freee.co.jp/ |

| 事業の内容 | スモールビジネス向けクラウドERPサービスの提供 |

【手取金の使途】

差引手取概算額4,848百万円及び前記「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限1,833百万円については、海外募集における差引手取概算額4,049百万円と併せて、以下に充当する予定であり、具体的な資金需要が発生し、支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

①新規顧客獲得のためのセールス・マーケティング活動に係る広告宣伝費・販売促進費及び人件費として、6,731百万円

②製品開発に係るエンジニアの人件費等の研究開発費として、3,500百万円

③サーバーメンテナンス及びカスタマーサポートに係る人件費として、500百万円

※有価証券届出書(EDINET)抜粋

目次まとめ

フリー(4478)IPOの業績と事業内容

売上は好調に推移しているためこのままいけば黒字転換が来るでしょう。しかし利益が出ないため現状は厳しいですね。VCの他、リクルートやLINEなどの名前も株主名簿にあります。

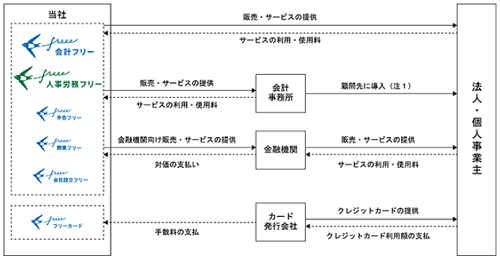

同社グループは、AIを始めとする先進的なテクノロジーを用いてスモールビジネスにクラウドERPサービスを提供し、スモールビジネスの生産性向上と経営改善を支援しています。

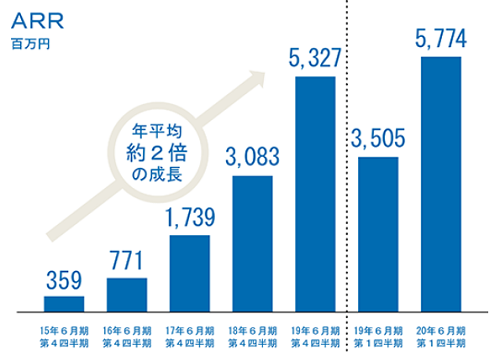

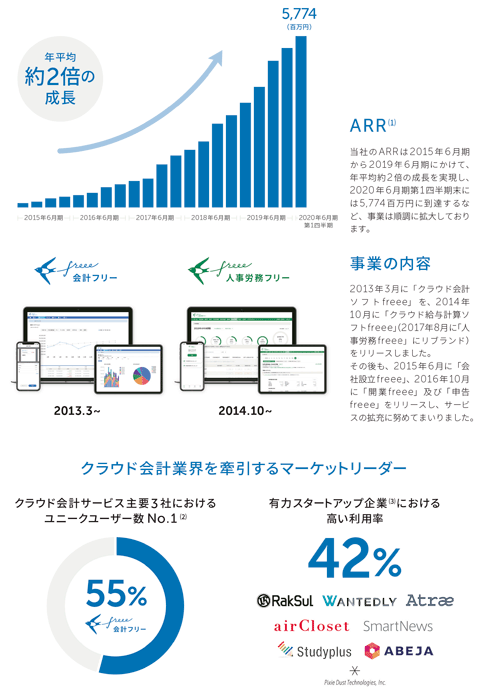

スモールビジネスのバックオフィスの生産性向上に寄与するSaaSサービスを開発・提供しています。具体的には2013年3月に「クラウド会計ソフトfreee」、2014年10月に「クラウド給与計算ソフトfreee」をリリースしています。

2015年6月に「会社設立freee」、2016年10月に「開業freee」「申告freee」をリリースしています。「クラウド給与計算ソフトfreee」は2017年8月に「人事労務freee」にリブランドしているそうです。

また、金融サービスの展開に向けて2018年10月にフリーファイナンスラボ株式会社を設立し、2019年6月には「資金繰り改善ナビ」をリリースしています。メイン事業はクラウド会計ソフトfreeeのようです。

統合型クラウド会計ソフト・人事労務ソフトを提供する「freee」が選ばれる理由としては、簿記の知識がない人でも直感的に使用可能なユーザー・インターフェイスを提供していることです。

専門人材の確保が容易でないスモールビジネスが自社で財務会計や管理会計までを実施することも可能にしています。モバイル対応の開発も行い2万件以上のユーザー評価があり、5段階評価で平均4.4の高評価を獲得しているそうです。

メインの「クラウド会計ソフトfreee」は個人事業主及び、法人向けに提供している統合型クラウド会計ソフトです。

銀行口座やクレジットカード等との連携、請求書発行から入金管理、各種稟議や支払依頼など日々行われる経理の上流工程業務との統合により、手入力によるミスを防ぎ、経理作業にかかる時間を大幅に削減することが可能です。

同時に、上流工程業務まで含めた日々のデータを活かして、リアルタイムでの経営指標のモニタリングや詳細かつ打ち手に繋がる経営分析を可能としています。

さらに従業員に個別アカウントを付与しワークフロー機能を利用することで、更なる業務の効率化と内部統制の整備にも寄与します。上場準備企業及び上場企業における利用も非常に効果的だそうです。

なお、ワークフロー機能は、承認プロセスの証跡を有していることから、上場企業に求められる内部統制報告制度に対応しており、上場準備企業及び上場企業における利用も非常に効果的です。

事業内容には魅力があり将来性も感じます。横展開を行い取り扱うソフトも多いようです。上場企業だと独自にシステムを作ったり大手企業のシステムを既に利用している場合もあるでしょう。

フリー(4478)IPO仮条件と公開価格の日程

| 想定価格 | 1,800円 ※1,660円~1,940円の平均値算出 |

| 仮条件 | 1,800円~2,000円 |

| 公開価格 | 12月09日 |

想定価格から試算される市場からの吸収金額は約314.6億円です。オーバーアロットメントを含めると約334.2億円になります。上場規模が大きく新興市場のマザーズだと荷もたれ感が半端ないと思います。

業績不安も大きく上場のタイミング的に良いとは思えない業績です。赤字先行になるサブスクリプション方式の収益構造なのはわかりますけれど2019年06月の連結決算で売上が45.2億円、四半期利益が-27.8億円は驚くほど業績が悪いと思います。

ただ注目度はずば抜けていると思われます。しかし良い面も悪い面も持っているため難しいですね。将来性はもの凄くあると思いますけれど上場承認時の業績が悪すぎます。

フリー(4478)IPOの幹事団詳細と会社データ

| 公募株数 | 5,435,200株 国内募集2,952,000株 海外募集2,483,200株 |

| 売出株数 | 12,041,100株 国内売出4,313,000株 海外売出7,728,100株 |

| 公開株式数 | 17,476,300株 |

| OA売出 | 1,089,700株 |

| 引受幹事 | 三菱UFJモルガン・スタンレー証券(共同主幹事) 大和証券(共同主幹事) メリルリンチ日本証券(共同主幹事) SBI証券 野村證券 みずほ証券 岩井コスモ証券 東洋証券 楽天証券 いちよし証券 エース証券 ちばぎん証券 東海東京証券 松井証券 丸三証券 水戸証券 |

| 委託見込 | auカブコム証券 DMM.com証券(PR) SBIネオトレード証券 |

引受幹事が多いことからどこで申込んでも当選確率は高そうです。株数も国内で7,265,000株を予定しています。さらにオーバーアロットメント1,089,700株になります。海外比率が高くなっていることにポイントがあります。

日本では需要が少ないと見越して海外配分が高めだと危ないIPOになります。逆に海外で人気があると分かっているのであれば市場に出た株を買ってくるため人気となるでしょう。海外勢は将来を見据えて買いを入れてきますからね。

東海東京証券証券からの申込だと手数料が少し割高なので当選しやすいでしょう。店頭だと三菱UFJモルガン・スタンレー証券や大和証券狙いですよね。ネットでもかなり配分されるはずです。

DMM.com証券(PR)でトゥエンティーフォーセブンの委託幹事が決定しています。委託幹事に入る割合が増えてきているので口座を開設している方は面倒でも申込んでおきましょう。当選するかも?

以前、電話をしたときに「委託幹事の場合はメール届かなないの?」と聞いたらサービスはないと言っていましたが、先日初めて委託幹事入りのメールが届きました。これだと抽選に参加できますよね!

SBIネオモバイル証券で流行りのTポイント投資も毎月継続して取引をしています。毎月貰える200Pのため株を購入しているけれどまだ負けて決済したことはありません。普段取引しないような銘柄を買ったりするから逆に成功するのかも?

フリーの会社設立は2012年7月09日、本社住所東京都品川区西五反田二丁目8番1号、代表取締役CEOは佐々木大輔氏(39歳)です。

従業員は409人になり臨時雇用者が110人となっています。単体と連結の両方で人員は同じです。従業員の平均年齢は32.0歳、平均勤続年数2.3年、平均年間給与約653万円です。

連結子会社はフリーファイナンスラボ株式会社の1社になり、金融サービスを行っています。

フリー(4478)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 佐々木 大輔 | 11,790,000株 | 24.90% |

| DCM VI, L.P. | 5,520,087株 | 11.66% |

| A-Fund, L.P. | 3,239,712株 | 6.84% |

| IVP Fund II A, L.P. | 2,388,000株 | 5.04% |

| 株式会社リクルート | 2,277,267株 | 4.81% |

| 横路 隆 | 2,250,000株 | 4.75% |

| LINE株式会社 | 2,093,022株 | 4.42% |

※上位株主の状況

【ロックアップ情報】

グローバル・オファリングに関連して、売出人かつ貸株人である佐々木大輔、売出人であるDCM VI, L.P.、A-Fund, L.P.及び横路隆、当社株主である株式会社リクルートについては、元引受契約締結日から上場日(当日を含む。)後360日目(2020年12月10日)までの期間、売出人であるIVP Fund II A, L.P.、Palace Investments Pte. Ltd.、株式会社SMBC信託銀行 ~省略~及びその他352名については、元引受契約締結日から上場日後180日目(2020年6月13日)までの期間、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには当社普通株式の売却等を行わない旨を約束する書面をジョイント・グローバル・コーディネーターに対して差し入れる予定

また、当社はジョイント・グローバル・コーディネーターに対し、ロックアップ期間中はジョイント・グローバル・コーディネーターの事前の書面による同意なしに、当社普通株式の発行、当社普通株式に転換若しくは交換される有価証券の発行又は当社普通株式を取得若しくは受領する権利を付与された有価証券の発行等を行わない旨を約束する書面を差し入れる予定

さらにグローバル・オファリングに関連して、親引け先である当社従業員持株会に対し、ロックアップ期間中はジョイント・グローバル・コーディネーター及び共同主幹事会社の事前の書面による同意なしに、当社普通株式の売却等を行わない旨を約束する書面を差し入れるよう要請を行う予定であります。

※有価証券届出書(EDINET)抜粋

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 三菱UFJモルガン・スタンレー証券(共同) | 2,762,100株 | 43.59% |

| 大和証券(共同) | 2,273,600株 | 35.88% |

| メリルリンチ日本証券(共同) | 128,600株 | 2.03% |

| SBI証券 | 633,700株 | 10.00% |

| 野村證券 | 290,900株 | 4.59% |

| みずほ証券 | 107,700株 | 1.70% |

| 岩井コスモ証券 | 21,500株 | 0.34% |

| 東洋証券 | 21,500株 | 0.34% |

| 楽天証券 | 21,500株 | 0.34% |

| いちよし証券 | 10,800株 | 0.17% |

| エース証券 | 10,800株 | 0.17% |

| ちばぎん証券 | 10,800株 | 0.17%% |

| 東海東京証券 | 10,800株 | 0.17% |

| 松井証券 | 10,800株 | 0.17% |

| 丸三証券 | 10,800株 | 0.17% |

| 水戸証券 | 10,800株 | 0.17% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,700円~2,000円

※ファーストインプレッション

第二弾⇒ 1,700円~2,000円維持

※仮条件発表後

フリー初値予想と市場コンセサンス

1,700円~2,000円

2,000円~2,200円(修正値)

仮条件が1,800円~2,000円に上振れしているため個人的に意表を突く結果となりました。上限1,800円だろうと思いましたが200円の上振れに驚いています。上場による吸収金額は371.3億円にもなり時価総額は932.8億円と超大型となりそうです。

海外で人気が高いようなので参戦する投資も多いのかも?ただ業績が赤字拡大となる見通しなので何とも言えません。Sansan(4443)のように黒字化してくれれば参戦しますけど躊躇しますね。同月では一番注目度が高いみたいですけど利益見込めるのかな?

2020年6月の連結業績予想で売上が69.4億円、経常利益-31.3億円、四半期利益-31.4億円になるそうです。前期売上が45.2億円なので53.7%も伸びます。しかし経常利益は-28.5億円から2.8億円ほど赤字幅が増えています。

赤字であり株価設定が高いIPOに資金が流入するとは思えないけれど主幹事は強気姿勢のようです。三菱UFJモルガン・スタンレー証券と大和証券のタッグで乗り越えられるのか、見ものです。初値利益を狙いに行くようなIPOにどうしても思えない。ただ気になる銘柄ではあります。100株配分狙いで恐る恐る運試しかもしれません!

フリー(4478)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2015年6月15日~2023年6月13日 | 705,000株 発行価格17.0円 |

| 2015年6月15日~2023年6月13日 | 60,000株 発行価格1.0円 |

| 2015年11月21日~2023年11月19日 | 882,000株 発行価格61.0円 |

| 2015年6月15日~2023年6月13日 | 15,000株 発行価格1.0円 |

| 2016年3月15日~2023年11月19日 | 510,000株 発行価格61.0円 |

| 2017年4月15日~2025年4月13日 | 226,500株 発行価格1.0円 |

| 2017年4月15日~2025年4月13日 | 187,800株 発行価格1.0円 |

| 2018年3月02日~2026年2月28日 | 7,500株 発行価格1.0円 |

| 2018年3月02日~2026年2月28日 | 53,790株 発行価格1.0円 |

| 2019年9月29日~2027年9月28日 | 119,760株 発行価格1.0円 |

| 2019年9月29日~2027年9月28日 | 197,550株 発行価格1.0円 |

| 2019年2月05日~2029年2月04日 | 249,600株 発行価格517.3円 |

| 2021年2月05日~2029年2月04日 | 908,625株 発行価格505.0円 |

| 2019年9月29日~2027年9月28日 | 316,200株 発行価格1.0円 |

| 2021年4月09日~2029年4月08日 | 831,900株 発行価格505.0円 |

| 2019年9月29日~2027年9月28日 | 6,000株 発行価格1.0円 |

| 2019年6月01日~2029年5月31日 | 390,000株 発行価格517.3円 |

| 2021年6月11日~2029年6月10日 | 101,400株 発行価格505.0円 |

| 2021年6月30日~2029年6月29日 | 370,275株 発行価格505.0円 |

| 2019年9月29日~2027年9月28日 | 6,000株 発行価格1.0円 |

ロックアップは360日間(2020年12月10日)と180日間(2020年6月13日)があり、180日間にはロックアップ解除倍率1.5倍の設定があります。ストックオプションの株数残や発行価格は上記のようになります。

あり得ないくらいの新株予約権を発行している状況です。従業員は嬉しいでしょうけど株主は将来の売り圧力が大きく厳しい声も聞こえてきそうです。

時価総額は東証データの上場時発行済み株式数の46,639,891株から算出すると想定価格ベースで約839.5億円になります。

12月の一大イベントになるかもしれないIPOなのでしっかり考えて申し込みを行いたいと思います。基本的にネガティブイメージにとらえています。ただSansan(4443)のようなこともあるため最後まで気を抜かずにブックビルディングに挑むことになりそうです。

損をしたくない投資家は参戦しない方が良いのかもしれません。グローバルオファリングなので海外需要が多ければ買い参戦か?と考えています。厳しそうですけどね。

タグ:IPO初値予想