グローバル・リンク・マネジメント(3486)IPO新規上場 | 初値予想と幹事情報

グローバル・リンク・マネジメント(3486)IPOが新規上場承認されました。

不動産業を行っている企業で公開株数も少なく当選した場合の初値利益はかなりあると思います。

SGホールディングスと上場日が被っていますが、参加者の層が違うため大きな影響はないと考えます。

| 業 種 | 不動産業 |

| 上場市場 | 東証マザーズ |

| 公開予定 | 12月13日 |

| BB期間 | 11月28日~12月04日 |

| 企業ホームページ | https://www.global-link-m.com/ |

【事業の内容】

投資用マンションの企画・開発・販売、販売物件の管理等

【手取金の使途】

手取概算額382,329千円及び前記「1 新規発行株式」の(注)3.に記載の本第三者割当増資の手取概算額上限116,218千円については、全額を不動産ソリューション事業における運転資金として、販売用不動産の仕入資金の一部に充当する予定であります。支出予定時期につきましては、平成30年12月期に全額を投資用マンションの開発用地の取得費用に充当する予定です。

目次まとめ

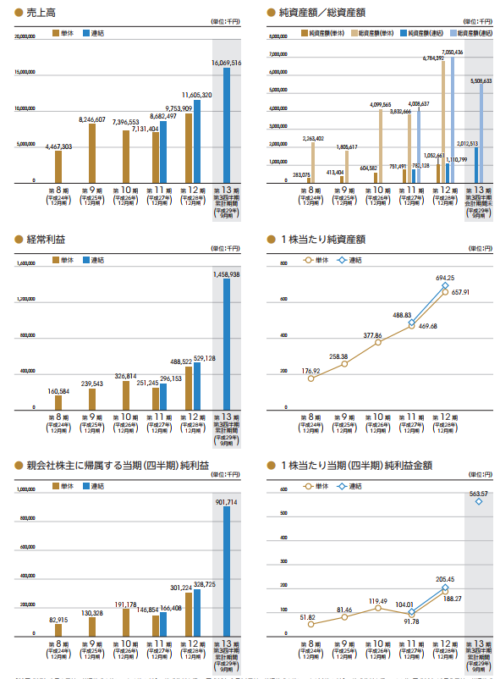

グローバル・リンク・マネジメント(3486)IPOの業績と事業内容

主に東京23区内をターゲットとした不動産の土地仕入や企画、設計、販売、建物管理を手掛けている企業です。

独自のネットワークを用いた仕入れや販売を行い、WEBサイトやアプリなどのサービスも行います。さらに不動産セミナーを開催し、土地所有者へのアプローチも行っています。

東京23区における晩婚化や高齢化等による人口構造の変化に伴い、単身者や少人数世帯のコンパクトタイプの賃貸マンション需要は底堅い需要が継続するなか、社会の変化を積極的に捉え「アルテシモ」の供給強化に取り組んでいます。

※アルテシモとは自社ブランドのコンパクトタイプのマンションです

平成28年12月以降の開発物件に対しては、利便性、快適性を高めるためにスマートフォンで自宅や外出先から家電をコントロールできる設備の導入も進めているそうです。

グローバル・リンク・マネジメント(3486)IPO仮条件から公開価格の日程

| 想定価格 | 2,320円 |

| 仮条件 | 2,320円~2,620円 |

| 公開価格 | 12月05日 |

想定価格から試算される市場からの吸収金額は約8.5億円です。

オーバーアロットメントを含めると約9.8億円になります。

上場規模は適度なので人気になると思います。

初値期待は2倍を見込んでいますが、そのあたりになると思います。

年末IPOも前半だと好調で、後半になると資金の枯渇化が起こる恐れもあるため、できれば前半に当選を狙いたいですね。

グローバル・リンク・マネジメント(3486)IPOの幹事団詳細と会社データ

| 公募株数 | 184,000株 |

| 売出株数 | 184,000株 |

| 公開株式数 | 368,000株 |

| OA売出 | 55,200株 |

| 引受幹事 | SMBC日興証券(主幹事) SBI証券 みずほ証券 エース証券 岩井コスモ証券 極東証券 マネックス証券 香川証券 |

一家ダイニングプロジェクトに続いてSMBC日興証券が主幹事をします。

どちらも当選期待があるので口座を持っている方は申し込みをしておきましょう!

東京都渋谷区道玄坂本社になり、会社設立は2005年3月です。

社長は金大仲氏、従業員数は63人(連結70人)、平均年齢30歳、平均勤続年数4.8年、平均年間給与が約904万円となっています。めっちゃ高いですね!

グローバル・リンク・マネジメント(3486)IPOの初値予想

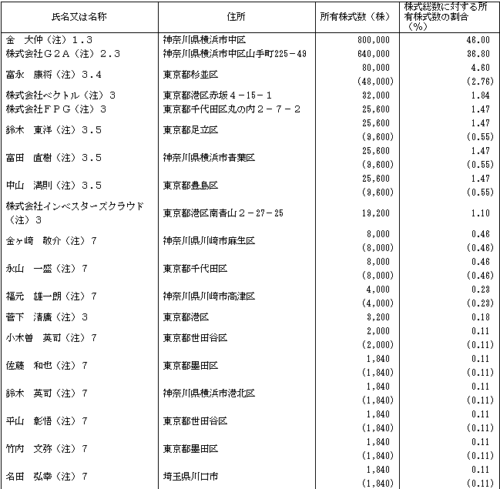

※株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である金大仲、当社株主かつ当社役員である富永康将、鈴木東洋、富田直樹及び中山満則、当社株主である株式会社G2A、株式会社ベクトル、株式会社FPG、株式会社インベスターズクラウド及び菅下清廣は、SMBC日興証券株式会社(主幹事会社)に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の平成30年6月10日までの期間(以下「ロックアップ期間」という。)中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

グローバル・リンク・マネジメントIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| SMBC日興証券(主幹事) | 331,600株 |

| SBI証券 | 11,000株 |

| みずほ証券 | 11,000株 |

| エース証券 | 3,600株 |

| 岩井コスモ証券 | 3,600株 |

| 極東証券 | 3,600株 |

| マネックス証券 | 1,800株 |

| 香川証券 | 1,800株 |

※目論見の訂正事項発表後に記載します

グローバル・リンク・マネジメントIPOの直感的初値予想

第一弾⇒ 4,600円

※ファーストインプレッション

第二弾⇒ 4,200円

※仮条件発表後

グローバル・リンク・マネジメントIPOの大手初値予想

初値予想上限3,500円?地合い次第か

グローバル・リンク・マネジメント(3486)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 平成29年12月08日~ 平成37年12月01日 | 76,800株 発行価格425円 |

| 平成30年8月23日~ 平成38年8月10日 | 62,520株 発行価格535円 |

ロックアップ期間は180日目の平成30年6月10日まで、ロックアップ解除倍率の記載は目論見に無し。

ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の1,784,000株から算出すると想定価格ベースで約41.4億円になります。

今期の売上や利益の伸び率が良いため好感されると思います。

不動産業を首都圏を中心に行っていることと、ITを使っていることでIPO的にも安心できそうです。これと言って特別盛り上がりを見せるような銘柄でもありませんが、公開株数が少ないため程々人気でしょう。

迷うことなくグローバル・リンク・マネジメントIPOの申し込みは全力ですね~

SMBC日興証券主幹事争奪戦になりそうです。

グローバル・リンク・マネジメント主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想