【評価】ispace(アイスペース)IPOの上場と初値予想!大赤字経営

ispace(アイスペース)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSMBC日興証券が引受けます。

上場規模は約63.3億円で公開株数24,699,700株、オーバーアロットメント1,242,900株です。想定発行価格は244円になっています。

| 業 種 | サービス業 |

| 上場市場 | グロース市場 |

| 上場日 | 4月12日 |

| BB期間 | 3月28日~3月31日 |

| 企業ホームページ | https://ispace-inc.com/jpn/ |

| 事業の内容 | 月への物資輸送サービスをはじめとした月面開発事業 |

目次まとめ

ispace(アイスペース)IPOの業績と事業内容

同社は「Expand our planet. Expand our future.」をビジョンに掲げ、人類の生活圏を宇宙に広げ持続的な世界を実現するべく、月面開発の事業化に取り組んでいる次世代の民間宇宙企業です。

ispace及び連結子会社であるispace EUROPE S.A.(ルクセンブルク大公国)、ispace technologies U.S., inc.(米国)、株式会社ispace Japan(日本)の計4社で構成されています。

ispace(アイスペース)IPO仮条件と公開価格の日程

| 想定価格 | 244円 |

| 仮条件 | 234円~254円 |

| 公開価格 | 4月03日 |

想定発行価格から試算される市場からの吸収金額は約60.3億円です。オーバーアロットメントを含めると約63.3億円になります。

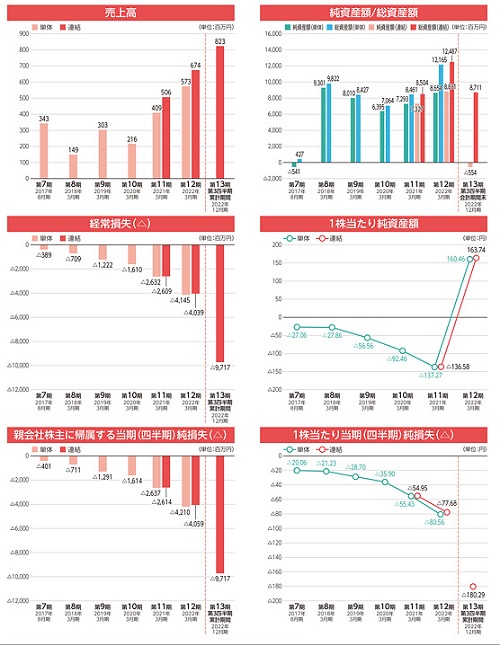

大赤字企業なので投資先を考えると難しいですね。IPOで利益が出るのかわかりませんが当選は可能だと思います。

ispace(アイスペース)IPOの幹事団詳細と会社データ

| 公募株数 | 24,699,700株 |

| 売出株数 | 0株 |

| 公開株式数 | 24,699,700株 |

| OA売出 | 1,242,900株 |

| 引受幹事 | SMBC日興証券(主幹事) SBI証券 マネックス証券 松井証券 アイザワ証券 あかつき証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

海外販売が承認時で4,764,500株、日本販売が19,935,200株になっています。公開株数の19.3%くらいが海外に回るようです。

主幹事が85%の16,945,000株を占めています。SBI証券も6%でなかなか多いです。

アイスペースの会社設立は2010年9月01日、本社住所は東京都中央区日本橋浜町三丁目42番3号、社長は袴田武史氏(42歳)です。※2023年3月18日時点

従業員数は142人(臨時雇用者13人)、平均年齢41.4歳、平均勤続年数2.18年、平均年間給与約866万円です。連結だと220人(臨時雇用者13人)になっています。

ispace(アイスペース)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 袴田 武史 | 12,000,000株 | 19.12% |

| 株式会社INCJ | 6,117,800株 | 9.75% |

| インキュベイトファンド3号投資事業有限責任組合 | 5,992,580株 | 9.55% |

| 小沼 美和 | 4,904,000株 | 7.82% |

| 株式会社日本政策投資銀行 | 3,495,880株 | 5.57% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年10月08日)でロックアップ解除条項はありません。ただ調べるとダウンラウンド案件で直近だと1203.55円の第三者割当増資が実施されています。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 16,924,100株 | 85.00% |

| SBI証券 | 1,194,600株 | 6.00% |

| マネックス証券 | 597,300株 | 3.00% |

| 松井証券 | 448,000株 | 2.25% |

| アイザワ証券 | 448,000株 | 2.25% |

| あかつき証券 | 298,700株 | 1.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 250円~500円

※ファーストインプレッション

第二弾⇒ 1,000円前後

※仮条件発表後

初値予想と市場コンセサンス

アイスペースの初値予想をリサーチして記載します。

初値予想550円~1,200円

修正値1,000円~1,400円

仮条件が引上げられ254円になった。そして海外販売が増やされ親引け先も増えています。

赤字企業だが祭り化する予想が出ているため、赤字は無視されると思います。一定まで買い進まれて初値がついてさらにマネーゲーム化する可能性があります。

上場による吸収額は約70.5億円で時価総額は約204.3億円になりました。ここからどのくらい上がるのか見ものですね。

日本には競合がいないことでどこが適正価格なのかわからないのかもしれません。投資家のノリで買われる展開か?とりあえず公募株を100株でもいいから欲しいです。

上場から3日目あたりまで初値が付かないみたいなんですよね。

ispace(アイスペース)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2017年10月23日~2027年10月23日 | 697,980株 発行価格50円 |

| 2020年5月24日~2028年5月23日 | 250,000株 発行価格122円 |

| 2020年5月24日~2028年5月23日 | 556,000株 発行価格122円 |

| 2021年3月01日~2029年2月28日 | 286,500株 発行価格122円 |

※新株予約権の一部を表記しています

ロックアップは180日間で解除倍率設定はありません。ストックオプションの株数残や発行価格は上記のようになります。潜在株数が8,848,583株もあるそうです。

時価総額は東証データの上場時発行済み株式数の78,600,820株から算出すると想定価格ベースで約191.8億円になります。

地合いも悪いためどうなるのか見当がつきません。個人投資は積極的に申込みを行うみたいです。

評価サイトもイベント化する可能性があるような感じでみているようですね。どうなるのか現時点ではわからないのでは?

月に物資を輸送サービスの発案は凄いですけどね。著名人やインフルエンサーが勧めれば買われるのかもしれません。

![]() ispace(9348)主幹事引受け企業⇒ SMBC日興証券

ispace(9348)主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想