【評価】キタムラ・ホールディングス(9349)IPOの上場と初値予想

キタムラ・ホールディングス(9349)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はプライム市場で主幹事は野村證券とSMBC日興証券が受けます。

上場規模は約158.4億円で公開株数11,107,900株、オーバーアロットメント1,666,100株です。想定発行価格は1,240円になっています。

| 業 種 | サービス業 |

| 上場市場 | プライム市場 |

| 上場日 | 上場中止 |

| BB期間 | 3月27日~3月30日 |

| 企業ホームページ | https://kitamura-group.co.jp/ |

| 事業の内容 | 「カメラのキタムラ」「しまうまプリント」等における、カメラ販売、リユース買取・販売および写真プリント・撮影サービス、その他関連サービスの提供 |

目次まとめ

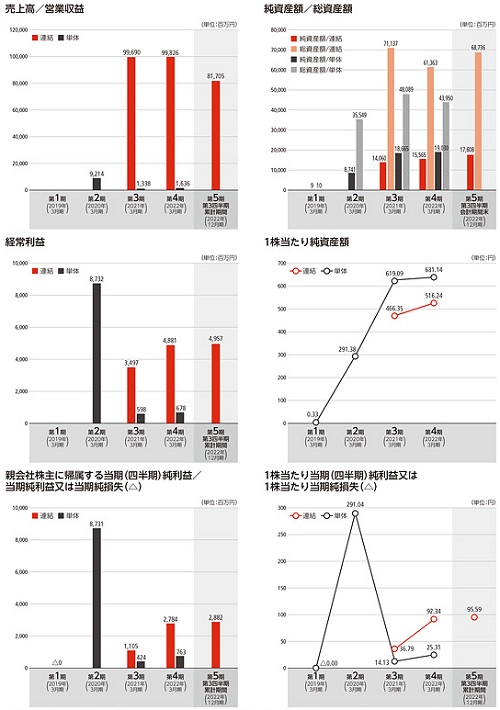

キタムラ・ホールディングス(9349)IPOの業績と事業内容

同社グループは、連結子会社としてカメラ販売、リユース及びプリントサービス等を提供する「カメラのキタムラ」や写真館「スタジオマリオ」を運営する株式会社キタムラを主体として運営されています。

ECサイト「しまうまプリント」を通じて写真プリントやフォトブックの販売を行う株式会社しまうまプリント、イベント写真等のインターネット販売を行う株式会社フォトクリエイト、さらに2社の生産会社を有しており、フォト・イメージングおよびリユース市場において企画・製造・修理・販売が一体化したユニークなバリューチェーンを構築しています。

キタムラ・ホールディングス(9349)IPO仮条件と公開価格の日程

| 想定価格 | 1,240円 |

| 仮条件 | 3月24日 |

| 公開価格 | 3月31日 |

想定発行価格から試算される市場からの吸収金額は約137.7億円です。オーバーアロットメントを含めると約158.4億円になります。

再上場になるけれど吸収金額はプライム市場を考えたら小粒です。換金目的もあると思いますけどね。

キタムラ・ホールディングス(9349)IPOの幹事団詳細と会社データ

| 公募株数 | 3,015,000株 |

| 売出株数 | 8,092,900株 |

| 公開株式数 | 11,107,900株 |

| OA売出 | 1,666,100株 |

| 引受幹事 | 野村證券(共同主幹事) SMBC日興証券(共同主幹事) 大和証券 みずほ証券 三菱UFJモルガン・スタンレー証券 SBI証券 楽天証券 |

| 委託見込 | DMM.com証券(PR) |

プライム市場への上場でも人気はあまりないようです。CCCとインテグラルの出口案件ですからね。

キタムラ・ホールディングスの会社設立は2019年2月21日、本社住所は東京都新宿区西新宿六丁目16番6号、社長は武田宣氏(62歳)です。※2023年3月17日時点

従業員数は52人(臨時雇用者2人)、平均年齢41.3歳、平均勤続年数9.3年、平均年間給与約680万円です。

連結従業員数は2,526人で臨時雇用者(アルバイト・パート含む)は3,035人です。

キタムラ・ホールディングス(9349)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| カルチュア・コンビニエンス・クラブ株式会社 | 13,185,815株 | 41.99% |

| Northインテグラル2投資事業有限責任組合 | 6,163,950株 | 19.63% |

| Innovation Alpha North L.P. | 5,040,850株 | 16.05% |

| コタエル信託株式会社 | 1,250,000株 | 3.98% |

| 富士フイルム株式会社 | 904,500株 | 2.88% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2023年10月07日)になり発行価格1.5倍でロックアップ解除になります。VC保有率も高いため人気は限られそうです。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(共同主幹事) | 7,775,500株 | 70.00% |

| SMBC日興証券(共同主幹事) | 2,777,000株 | 25.00% |

| 大和証券 | 166,600株 | 1.50% |

| みずほ証券 | 111,100株 | 1.00% |

| 三菱UFJモルガン・スタンレー証券 | 111,100株 | 1.00% |

| SBI証券 | 111,100株 | 1.00% |

| 楽天証券 | 55,500株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,200円~1,350円

※ファーストインプレッション

第二弾⇒ 未

※仮条件発表後

初値予想と市場コンセサンス

キタムラ・ホールディングスの初値予想をリサーチして記載します。

初値予想1,200円~1,500円

キタムラ・ホールディングス(9349)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2022年7月01日~2031年7月01日 | 1,250,000株 発行価格1,063円 |

ロックアップは180日間で解除倍率は1.5倍です。ストックオプションの株数残や発行価格は上記のようになります。

時価総額は東証データの上場時発行済み株式数の33,165,000株から算出すると想定価格ベースで約411.2億円になります。

人気見込みは再上場なので低そうです。

IPO抽選に参加するべきか悩みますね。そもそも地合いがどうなるのかわからないため複数株配分の場合は怖いかもしれません。割れたら酷そうです。

タグ:IPO初値予想