【評価】JRC(ジェイアールシー)IPOの上場と初値予想!インテグラル案件

JRC(ジェイアールシー)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はグロース市場で主幹事はSMBC日興証券とみずほ証券の共同になります。

上場規模は約71.3億円で公開株数6,165,300株、オーバーアロットメント924,700株です。想定発行価格は1,005円になっています。

| 業 種 | 機械 |

| 上場市場 | グロース市場 |

| 上場日 | 8月09日 |

| BB期間 | 7月25日~7月31日 |

| 企業ホームページ | https://www.jrcnet.co.jp/ |

| 事業の内容 | コンベヤ部品の設計・製造・販売及びコンベヤ設備の運用改善/メンテナンス、ロボットを活用した自動設備などの設計・製造・販売 |

目次まとめ

JRC(ジェイアールシー)IPOの業績と事業内容

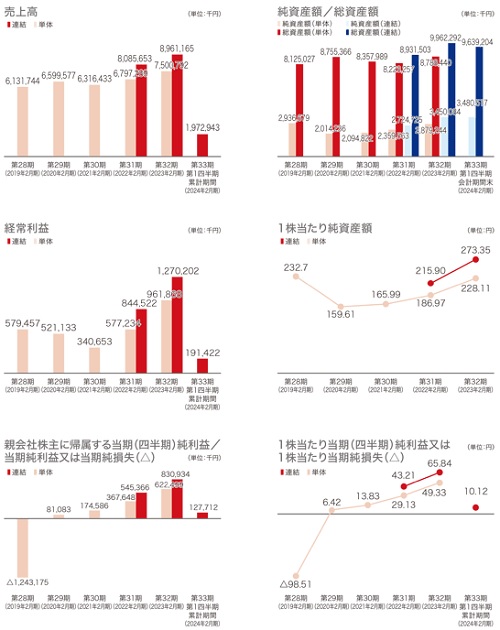

同社グループのコンベヤ事業は、1989年に工場の機械化・自動化にいち早く着手したことにより、コンベヤ事業は84億57百万円の売上規模にまで成長したそうです。

既設コンベヤの部品取替需要に支えられた安定的な収益を確保しつつ、近年では、「コンベヤソリューションパートナー」としてコンベヤの課題をトータルに解決するソリューション提案を軸にした営業へのシフトが着実に成果を上げています。

加えて、更なる事業の発展を目指し2018年よりロボットSI事業「ALFIS」を展開しています。

産業ロボットや協働ロボットは生産性を向上させ、労働時間不足を解決するために不可欠のソリューションであり、将来の成長を見込んでいるそうです。

JRC(ジェイアールシー)IPO仮条件と公開価格の日程

| 想定価格 | 1,005円 |

| 仮条件 | 1,000円~1,110円 |

| 公開価格 | 8月01日 |

想定発行価格から試算される市場からの吸収金額は約62.0億円です。オーバーアロットメントを含めると約71.3億円になります。

事業内容的に人気が見込めないのとファンド売出し案件なのでIPOに参加しなくても良さそうですね。

JRC(ジェイアールシー)IPOの幹事団詳細と会社データ

| 公募株数 | 50,000株 |

| 売出株数 | 6,115,300株 |

| 公開株式数 | 6,165,300株 |

| OA売出 | 924,700株 |

| 引受幹事 | SMBC日興証券(共同主幹事) みずほ証券(共同主幹事) 大和証券 SBI証券 三菱UFJモルガン・スタンレー証券 岩井コスモ証券 松井証券 丸三証券 東海東京証券 楽天証券 岡三証券 マネックス証券 |

| 委託見込 | 大和コネクト証券 岡三オンライン SBIネオトレード証券 |

積極的にIPOに参加することはないと思います。このまま上場できれば成功なのでは?と思います。株価設定が割安なら買われるかもしれません。

JRCの会社設立は1991年3月01日、本社住所は大阪府大阪市西区阿波座二丁目1番1号、社長は浜口稔氏(58歳)です。※2023年7月09日時点

従業員数は271人(臨時雇用者0人)、平均年齢41.2歳、平均勤続年数11.3年、平均年間給与約509万円です。

JRC(ジェイアールシー)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| インテグラル3号投資事業有限責任組合 | 5,471,500株 | 37.75% |

| 浜口 稔 | 2,940,140株 | 20.28% |

| 浜口 佳宏 | 2,720,000株 | 18.76% |

| Innovation Alpha L.P. | 868,500株 | 5.99% |

| インテグラル株式会社 | 200,000株 | 1.38% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2024年2月04日)になりロックアップ解除倍率設定はありません。インテグラル案件になります。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(共同) | 3,299,100株 | 53.51% |

| みずほ証券(共同) | 2,435,200株 | 39.50% |

| 大和証券 | 86,300株 | 1.40% |

| SBI証券 | 86,300株 | 1.40% |

| 三菱UFJモルガン・スタンレー証券 | 43,100株 | 0.70% |

| 岩井コスモ証券 | 43,100株 | 0.70% |

| 松井証券 | 43,100株 | 0.70% |

| 丸三証券 | 43,100株 | 0.70% |

| 東海東京証券 | 21,500株 | 0.35% |

| 楽天証券 | 21,500株 | 0.35% |

| 岡三証券 | 21,500株 | 0.35% |

| マネックス証券 | 21,500株 | 0.35% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 800円~1,200円

※ファーストインプレッション

第二弾⇒ 950円~1,200円

※仮条件発表後

初値予想と市場コンセサンス

JRCの初値予想をリサーチして記載します。

初値予想900円~1,400円

修正値1,000円~1,200円

屋外用ベルトコンベヤー部品としては国内シェアが52%になる。国内最大手になり今後も安定した需要が見込める。

しかしファンド案件で割高な株価設定だと観測されているため初値は飛ばないだろう。同業で全国展開している企業は同社だけだと観測されているが10億円以下の利益で78.7億円の吸収は厳しいでしょう。

AI関連などであれば良いけど対象がベルトコンベヤ、そして業種も不人気の機械です。新規資金は入りにくいでしょう。配当は21円予想なので配当利回り1.89%と低い。

ファンドイグジット案件なのでここは無難にスルーしておいたほうが良いかもしれない。公開価格割れするIPOが出てきたため慎重にブックビルディングに参加しておきましょう。

SBI証券のIPOチャレンジポイント狙いか?仮条件が上限決定とならなければより厳しい展開も考えられそう。時価総額は最大で140.7億円となる見込みです。

JRC(ジェイアールシー)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2022年2月14日~2030年1月31日 | 889,560株 発行価格340円 |

| 2022年2月14日~2030年1月31日 | 287,740株 発行価格340.2円 |

| 2024年2月25日~2032年1月31日 | 261,600株 発行価格340円 |

| 2024年2月25日~2032年1月31日 | 267,720株 発行価格341.5円 |

※新株予約権は一部省略

ロックアップは180日間でロックアップ解除倍率は設定なしになります。

ストックオプションの株数残や発行価格は上記のようになります。1,177,300株が行使期限入りとなっています。

時価総額は東証データの上場時発行済み株式数の12,672,860株から算出すると想定価格ベースで約127.4億円になります。

良い銘柄ではなさそうなので監視だけしておきます。仮条件がディスカウントされたら面白いのかも?インテグラルは上場させるのが上手いですからね。

配当は21円予想なので配当利回りが想定で2.09%になります。想定発行価格は想定仮条件900円~1,110円の平均価格で計算しています。

![]() JRC(6224)幹事も完全抽選で当選期待です⇒ マネックス証券

JRC(6224)幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想