恵和上場とIPO初値予想【裏情報や独自評価あり】

恵和IPOが新規上場承認されました。市場は東証2部で主幹事はまた大和証券、上場規模が約17.6億円なので少し通常よりも規模が大きいようです。

直近の東証2部承認はワシントンホテルが26.7億円、レオクランが約13.1億円となっています。ワシントンホテルの初値予想も公開価格あたりに下げてきそうですね。IPOに勢いが感じられません!

同社は光学シート事業と機能製品事業を行いパソコンのモニターやスマートフォンなどのフィルムを製品開発しています。自動車シートや建築資材関係、農業資材など幅広く製品化しています。

海外子会社もあり光学シート事業の大半が中国向けだったりするそうです。輸入も輸出も関係があり仕入れと売上に為替が絡んできます。

| 業 種 | 科学 |

| 上場市場 | 東証2部 |

| 公開予定 | 10月30日 |

| BB期間 | 10月11日~10月18日 |

| 企業ホームページ | https://www.keiwa.co.jp/ |

| 事業の内容 | 光学シート、産業資材等の製造販売 |

【手取金の使途】

手取概算額1,143百万円及び「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限226百万円については、和歌山テクノセンターの設備投資資金に充当する予定であり、残額を借入金の返済に充当する予定であります。

・生産性向上を目的としてシート機の建屋新設及び設備移設の投資資金として、2020年12月期に900百万円を充当する予定であります。

・機能製品事業における新製品量産化を目的としたシート機改造の設備投資資金として、2020年12月期に170百万円を充当する予定であります。

・増産対応および品質向上を目的とした新規スリッターの導入等の設備投資資金として、2020年12月期に150百万円を充当する予定であります。

・借入金の返済資金として2019年12月期に149百万円を充当する予定であります。

目次まとめ

恵和(4251)IPOの業績と事業内容

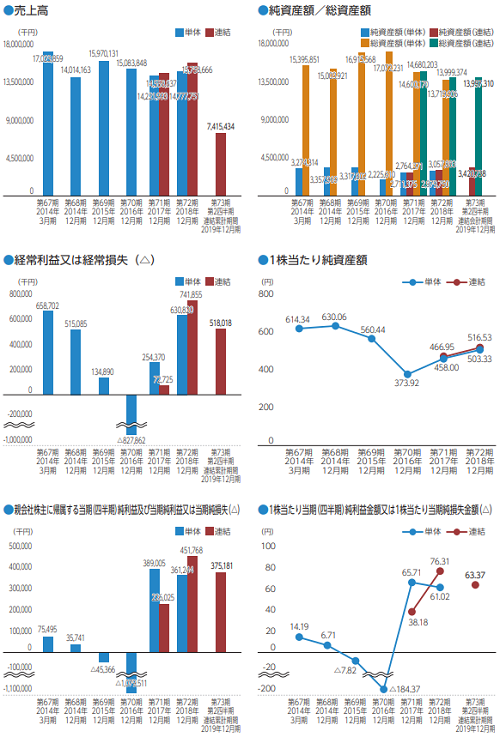

業績が横ばい傾向にあり利益面が2年前から改善しています。市場的には高機能フィルムメーカーの位置づけみたいですね。

同社グループは同社と連結子会社4社で構成され光拡散フィルム、高機能光学フィルムの開発、製造、販売を行う「光学シート事業」と包装資材や産業資材の開発、製造、販売を行う「機能製品事業」の2つの事業を行います。

日本では和歌山3工場を含む国内6工場で製品製造と販売を行っています。海外顧客に対しては子会社を通じて販売を行っています。子会社は中国や台湾、韓国、米国となっています。

光学シート事業は同社のCoating技術、Sheeting技術を活用し、スマートフォン、タブレット、ノートパソコン、車載ディスプレイ等の液晶ディスプレイに利用される光拡散フィルム、偏光制御フィルム等の光学シート部材の開発・製造・販売を行っています。

主要製品となる光拡散フィルム「オパルス」は、液晶ディスプレイの光源であるバックライトユニット構成部材の1つであり、光のムラをなくし光を均一に拡散させる機能を有する「プラスチックフィルム」です。また特徴として少ない光源で全体を明るくするため省電力の役割も担っています。

それ以外にも、同社グループのSheeting技術を活用して、様々な特性を有する樹脂を複合的に組み合わせた高機能光学フィルムを製造しています。ニーズに応じた機能(高硬度、耐擦傷性、光学性能、耐熱性、防汚性、反射防止等)を付加する事が可能だそうです。

光拡散フィルムと比べてより高精度化、高機能化が要求される各種センサー用途、次世代自動車の車載ディスプレイ等の分野での活用が期待されています。

機能製品事業は創業時より長年培ってきた事業であり安定的に収益を生み出す事業です。機能製品事業では、紙、フィルム等にコーティングやラミネーティング加工をする他、自社でシート成形したフィルムを貼り合せる等により、特定の機能を付加した包装資材や産業資材の製造販売を行っています。

包装資材は印刷用紙等の紙製品を湿気から保護する防湿紙、冷延鋼鈑等の金属製品を湿気から保護し、さらに錆の発生を防ぐ機能を持った防錆紙等、各産業の製造工程で必要不可欠な包装材料です。

産業資材は工程紙とカスタム品で構成され、工程紙は合成皮革、ウレタンフォーム・ウレタンフィルム、炭素繊維等の製品を製造する過程において、製品の支持体になると同時に表面に形状を与える機能を持った産業資材です。主に建築資材へ製造販売を行っています。

この他にも野菜や果実のハウス栽培時に入光を確保し害虫や汚染水等から作物を守る農業資材、太陽光発電において太陽電池内部を空気中の水分や紫外線等の外部環境から保護し、長期間に渡り劣化を防止するバックシート等の製造・販売を行っています。

恵和(4251)IPO仮条件から公開価格の日程

| 想定価格 | 770円 |

| 仮条件 | 700円~770円 |

| 公開価格 | 10月21日 |

想定価格から試算される市場からの吸収金額は約15.3億円です。オーバーアロットメントを含めると約17.6億円になります。東証2部にしては上場規模が少し大きいと言えるでしょう。

人気があるように思えないIPOなので利益見込みは低そうです。株単価が低いため手数料くらいはでるかも?といった感じがします。株数も多いため微妙なIPOでしょう。

恵和(4251)IPOの幹事団詳細と会社データ

| 公募株数 | 1,500,000株 |

| 売出株数 | 483,000株 |

| 公開株式数 | 1,983,000株 |

| OA売出 | 297,400株 |

| 引受幹事 | 大和証券(主幹事) いちよし証券 SBI証券 東海東京証券 エース証券 |

SBI証券のIPOチャレンジポイント狙いで申し込みを行っておきたいと思います。その他は大和証券と東海東京証券からの申し込みを行うにとどめると思います。

いちよし証券で当選しても手数料が高いため利益出なさそうですよね。複数株配分もなさそうです。エース証券も口座開設していないのでスルーです。

SAMURAI(サムライ)証券で先日口座開設を行ってファンドの申し込み状況を伺っていました。そうすると2,000万円ファンドも売り切れそうです。17.5ヶ月と長いため申し込みませんけどやはり証券会社なので人気があるみたいですね。競争で申し込む感じではまだなさそうです。

Amazonギフト券が口座開設者にプレゼントされているので今がチャンスでしょう。

恵和の会社設立は1948年9月28日、本社住所は東京都中央区日本橋茅場町二丁目10番5号、社長は長村惠弌氏(72歳)です。

従業員は274人(臨時雇用者84人)、平均年齢41.2歳、平均勤続年数13.5年、平均年間給与約412万円です。連結従業員数は393人になり臨時雇用者85人と多いようです。

恵和(4251)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 長村 惠弌 | 4,404,200株 | 70.75% |

| 長村 みどり | 283,000株 | 4.55% |

| 江田 徐紅 | 161,000株 | 2.59% |

| 石田 憲次 | 143,300株 | 2.30% |

| 足利 正夫 | 132,000株 | 2.12% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人である長村惠弌及び長村みどり並びに当社の株主である江田徐紅、石田憲次、足利正夫、恵和従業員持株会、~以下株主省略~ 主幹事会社に対し、元引受契約締結日から上場日後180日目(2020年4月26日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨を合意しております。

また、当社の株主である東亞合成株式会社及び大日本商事株式会社は、主幹事会社に対し、元引受契約締結日から上場日後90日目(2020年1月27日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及び売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所取引での売却等を除く。)を行わない旨を合意しております。

さらに、当社の新株予約権を保有する江田徐紅、足利正夫、野口順次郎、上地聡、川島直子、加藤秀樹、清水邦夫及び水谷武久は、主幹事会社に対し、元引受契約締結日から上場日後180日目までの期間、主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した当社普通株式の売却等を行わない旨を合意しております。

恵和IPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| 大和証券(主幹事) | 1,884,000株 | 95.01% |

| いちよし証券 | 39,600株 | 2.00% |

| SBI証券 | 19,800株 | 1.00% |

| 東海東京証券 | 19,800株 | 1.00% |

| エース証券 | 19,800株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

恵和IPOの直感的初値予想

第一弾⇒ 800円~900円

※ファーストインプレッション

第二弾⇒ 820円~950円

※仮条件発表後

恵和IPOの初値予想

750円~1,000円

恵和(けいわ)IPOは当選しやすいけれど利益を考えると微妙ですよね。普段あまりIPOに当選できない方にはお勧めできると思います。利益が殆どでないかもしれませんけれどIPOって本当に当選できるということを知ってもらいたいです。

IPO投資って資金が多くあれば有利だと思う方がいますけど、少ない資金でもしっかり当選している方はいます。運が良いとしか言えないかもしれませんが前受け金不要の証券会社で何回も当選する人っていますからね。

2019年12月決算の予想が出ていましたけど連結予想で152億円を売上げるそうです!結構凄いと思ったら前期が157.6億円なので3.4%下げていました。しかし経常利益は14.6%増えて8.5億円です。四半期利益も28.4%増えて5.8億円となる予想が出ています!

配当も予定され9.21円となっていることから仮条件上限770円から算出すると配当利回り1.2%になります。12月決算なのでIPOに当選したらホールドする方もいそうですね。

高機能フィルムメーカーで中国への売上げが多く子会社も中国にあるため仕入れや販売で為替が絡んできます。大半が海外売上なのは心配ですね。PERは8.21倍と低い水準です。

恵和(4251)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2020年1月01日~2027年10月31日 | 305,000株 発行価格51円 |

ロックアップは180日間(2020年4月26日)と90日間(2020年1月27日)の設定があり、90日間については発行価格1.5倍のロックアップ解除が設定されています。

ストックオプションは305,000株ありこちらもロックアップの対象になっています。株主構造からも公開株以外の株流通は少ないと考えられます。

時価総額は東証データの上場時発行済み株式数の7,420,000株から算出すると想定価格ベースで約57.1億円になります。

業績に魅力がある訳でもなく光学シートや産業資材等の製造販売を行うあたりがまさに東証2部だと感じます。初値利益が出るのかわかりませんが株単価が低いため公開価格割れは基本的にないでしょう。

2019年の下半期はVC保有率が高かったり上場ゴール的な感じのIPOが多いようです。この状況ではなかなか初値が飛ぶような銘柄も誕生できないでしょうね。

2019年の12月IPOは盛り上がってほしいけど昨年のソフトバンクのような悲観的な銘柄は来ないで欲しいです!初値持越しになるような銘柄が少ないため小型マザーズIPOに期待です。

タグ:IPO初値予想