コーユーレンティア上場とIPO初値予想【幹事配分や独自評価あり】

コーユーレンティア(7081)IPOが新規上場承認されました。市場はJASDAQスタンダードで主幹事はいちよし証券が引受けます。いちよし証券主幹事は2019年7月にビーアンドピー(7804)を引きうけて以来になります。

ここ数年は年に1回~2回くらい主幹事の引受けが続いています。株数も100万株を超えてくることから当選が狙えそうです。

上場規模は約21.7億円と少し大きめになり、公開株式数1,000,000株、オーバーアロットメント150,000株となっています。東京オリンピック・パラリンピックにも関係がある事業なので思惑買いが発生するかもしれません!

企業規模が大きく2019年11月末のデータでは全国に営業拠点24ヶ所、物流センター11ヶ所、リサイクルショップ4店舗となっています。

主要事業のレンタル関連事業では建設現場向けの売上が約5割を占めているそうです。建設市場の景気動向や建設投資動向に大きく影響されるため、日本の経済状況が悪化すれば一気に業績が傾いてもおかしくない気がします。

2019年~2020年の業績を確認すると増収増益になると予想が出ているため上場段階では人気だと思います!

| 業 種 | サービス業 |

| 上場市場 | JASDAQスタンダード |

| 公開予定 | 2月07日 |

| BB期間 | 1月22日~1月28日 |

| 企業ホームページ | https://www.koyou.co.jp/ |

| 事業の内容 | 家具、什器・備品(FF&E)、OA機器のレンタルおよび付帯するサービス等 |

【手取金の使途】

手取概算額1,375,040千円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限259,879千円と合わせた手取概算額合計上限1,634,919千円について、以下の使途に充当する予定であります。

①東京オリンピック・パラリンピック競技大会用のレンタル資産調達資金

当社は調達した資金のうち290,000千円を2020年12月期において東京オリンピック・パラリンピック競技大会用で使用するレンタル資産の調達に充てる計画であります。②規格品のレンタル資産増強のための資金

当社は、調達した資金のうち、1,110,000千円を当社の規格品であるレンタル資産増強のための調達資金に充当する計画であります。③物流倉庫の改修資金

2020年に千葉県の物流倉庫改修のための資金として100,000千円を充当する計画であります。当社物流倉庫ではレンタル資産を保管するだけでなく、レンタル資産の整備、修理等のメンテナンスも行っております。当社は2021年より、メンテナンス力の強化、レンタル資産管理の効率化を目的とした個体管理システム機能向上のため、物流倉庫の改修を行う計画でありますが、現時点において詳細は未定であります。※有価証券届出書(EDINET)抜粋

目次まとめ

コーユーレンティア(7081)IPOの業績と事業内容

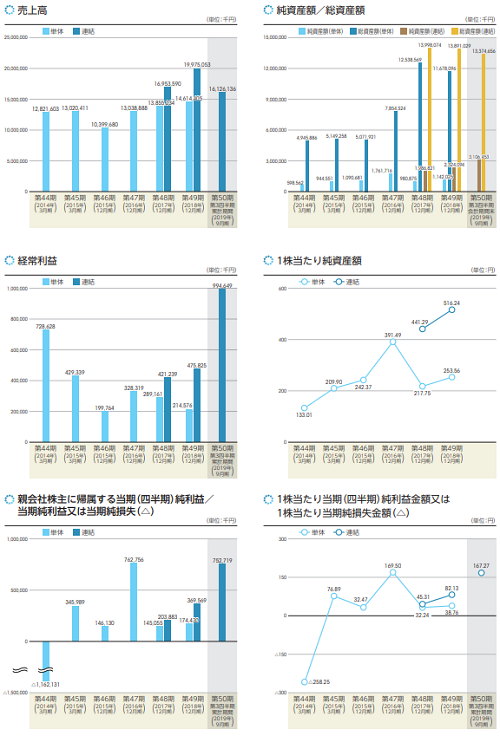

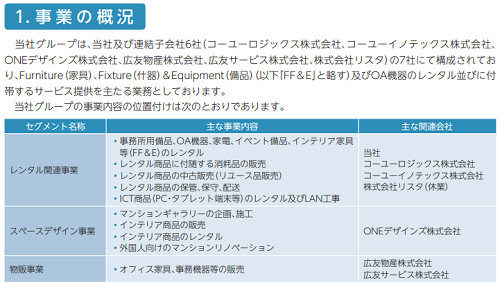

ここ3年の業績は増収増益が続いているようです。ただ売上が一気に伸びるような事業ではなく、利益面にも波があるように感じます。グループ企業は連結子会社6社とコーユーレンティアの7社で構成されています。

メイン事業のレンタル関連事業では、建設現場事務所やスポーツ・国際会議・コンサート・販促イベントなどの企業イベント会場、法人オフィスへFurniture(家具)、Fixtures(什器)&Equipment(備品)、OA機器のレンタルサービスを中心となっています。

またそれに付随する電話内線工事、室内の間仕切り作業、内装工事、事務用品の販売、レンタルで使用した物品の中古販売、企業・店舗等の移転や撤退に伴う引越や残置物の適正処分をサポートするサービス等の各種サービスを行っています。

主な品目は事務机、椅子、書庫、会議テーブル、ロッカー、OA機器、家電及び空調機器、インテリア家具、イベント用備品、太陽光パネル・蓄電池等です。これらの商品を約2,000アイテム、90万点以上保有しています。

レンタルサービスは契約期間の拘束があるリース契約とは異なり、顧客が1日からでも「必要なときに、必要な量を、必要な期間だけ」使用でき、不要になればいつでも返却できるという利便性のあるサービスとなっています。

スペースデザイン事業では、同社子会社のONEデザインズ株式会社を使いマンションギャラリーに関わる全ての案件をワンストップで提供しています。

主なサービスはマンションギャラリーのデザイン・設計・施工、マンションギャラリー内の家具・事務所備品・OA機器等のレンタル、モデルルームのインテリアコーディネート、マンション購入者向けのカーテンや照明などの調度品の販売、間取り変更等の設計変更、外国人向けマンションの間取り変更、内装工事等のリノベーション、撮影用家具・小物の短期レンタルサービスです。

物販事業では、同社子会社の広友物産株式会社と広友サービス株式会社が官公庁及び日本郵政グループ等を始めとする民間企業に対してオフィス家具、事務機器、什器・備品等の販売を行っています。

同社グループは、成長力向上を図るため売上高営業利益率とEBITDAを目標指標として採用していて、「売上高営業利益率4.6%以上の達成と維持」、「EBITDA24億円以上の達成と維持」を目標値として設定しているそうです。

また、株主資本を効果的に運用するために自己資本当期純利益率(ROE)も目標指標として採用し、「ROE10%以上の確保」を目標値として設定しています。

事業セグメントはレンタル関連事業、スペースデザイン事業、物販事業の3つになります。

コーユーレンティア(7081)IPO仮条件と公開価格の日程

| 想定価格 | 1,890円 |

| 仮条件 | 1,740円~1,890円 |

| 公開価格 | 1月29日 |

想定価格から試算される市場からの吸収金額は約18.9億円です。オーバーアロットメントを含めると約21.7億円になります。上場規模が大きめとなっていますが、初値利益は出ると考えています!

同日上場予定のジモティー(7082)の方が人気があるとおもいますがJASDAQ銘柄なので初値1.5倍くらいは狙ってくると思います。しかも事業実績があり創業50年は凄いです。

コーユーレンティア(7081)IPOの幹事団詳細と会社データ

| 公募株数 | 800,000株 |

| 売出株数 | 200,000株 |

| 公開株式数 | 1,000,000株 |

| OA売出 | 150,000株 |

| 引受幹事 | いちよし証券(主幹事) 三菱UFJモルガン・スタンレー証券 みずほ証券 岩井コスモ証券 極東証券 東洋証券 マネックス証券 水戸証券 東海東京証券 丸三証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

いちよし証券からの当選期待が大きいと思います。昔は電話のみのブックビルディング受付でしたが現在はネットから申し込みが出来るようになりました。店頭配分の10分の1が抽選に回されると思います。

次に当選しやすそうなのはマネックス証券でしょう。幹事として引受けた株を全て抽選に回している証券会社です。引受株数が多い場合は当選が狙える企業なので口座を開設しておいたほうがベターでしょう。

極東証券や東洋証券、水戸証券はネットからのIPO取扱いはないと思います。東洋証券も今回は対面口座への配分でしょう。

岩井コスモ証券は余裕資金があれば口座を開設しておいてよいと思います。後期型抽選を採用しているので少し抽選参加に手間が掛かります。

東海東京証券は主幹事を引受けることがあるので口座を持っていたほうがよいです。年に数回主幹事を引受ける時にネットでよく当選者を見かけます。

早め早めの行動が後々楽になるためIPOで利益を得たい方は口座開設に力を入れておきましょう。

コーユーレンティアの会社設立は1970年10月02日、本社住所は東京都港区新橋六丁目17番15号、社長は梅木孝治氏(54歳)です。

従業員数は369人(臨時雇用35人)、平均年齢38.5歳、平均勤続年数12.6歳、平均年間給与約497万円です。連結従業員数は651人(臨時雇用151人)とかなり人員が多いようです。

コーユーレンティア(7081)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| ワイドフレンズ株式会社 | 4,369,950株 | 91.77% |

| 梅木 孝治 | 205,050株 | 4.31% |

| 梅木 健行 | 175,000株 | 3.67% |

| 畑 耕一 | 3,000株 | 0.06% |

| 寺澤 重治 | 3,000株 | 0.06% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人であるワイドフレンズ株式会社並びに当社株主である梅木孝治は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2020年8月04日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すことは除く。)等は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| いちよし証券(主幹事) | 750,000株 | 75.00% |

| 三菱UFJ・モルガンスタンレー証券 | 50,000株 | 5.00% |

| みずほ証券 | 30,000株 | 3.00% |

| 岩井コスモ証券 | 30,000株 | 3.00% |

| 極東証券 | 30,000株 | 3.00% |

| 東洋証券 | 30,000株 | 3.00% |

| マネックス証券 | 30,000株 | 3.00% |

| 水戸証券 | 30,000株 | 3.00% |

| 東海東京証券 | 10,000株 | 1.00% |

| 丸三証券 | 10,000株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,600円~2,800円

※ファーストインプレッション

第二弾⇒ 2,800円~3,000円

※仮条件発表後

コーユーレンティア初値予想と市場コンセサンス

2,500円~3,000円

2020年1発目のIPOなだけに人気化してほしいと願うばかりです。しかしマザーズ上場ではないためどうやら人気は同日上場のジモティーに集中しそうです。コーユーレンティアの仮条件は1,740円~1,890円に決定し吸収額は約17.4億円~21.7億円です。

2020年12月の連結業績予想は売上215億円、経常利益12.2億円を予想しています。前期と比較した場合に売上が約2%(4.3億円)減、経常利益に関しては約12.9%(1.8億円)減となる見込みです。減収減益予想のまま上場する形になりあまり良い印象はありません。

EPSは153.22になるため仮条件上限1,890円算出で約12.34倍、同じくBPS1,024.10になるたPBRは約1.85倍になります。配当の予定はありません。オリンピック・パラリンピックによる建設ラッシュの恩恵を受けても減益であれば来期はさらに厳しい印象を受けます。

親引けは50,000株を上限に従業員持ち株会が買うようです。ベンチャーキャピタルからの出資はありません。

ロックアップは180日間になり新株予約権行使は2020年4月となっています。需給に少し不安を抱えるかもしれませんが2019年12月のIPO地合いが続いている事を願いIPO抽選には参戦しておくべきでしょう。公開価格割れよりも初値利益を得る可能性が高いと思います!

コーユーレンティア(7081)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年4月01日~2027年12月21日 | 253,000株 発行価格1,044円 |

| 2020年4月01日~2027年12月21日 | 9,000株 発行価格1,040円 |

ロックアップは180日間となりロックアップ解除倍率の設定はありません。株主数も7人とわかりやすくその殆どは「役員等により総株主の議決権の過半数が所有されている」ワイドフレンズ株式会社となっています。

ストックオプションの株数残や発行価格は上記のようになります。262,000株あり上場時点で行使期限に入る株はありません。

時価総額は東証データの上場時発行済み株式数の5,300,000株から算出すると想定価格ベースで約100.2億円になります。

2020年12月の売上げ今期から33.8%も増加する見込みがあり、東京オリンピック・パラリンピックによる収益なども後押ししているようです。

また東京オリンピック・パラリンピック後に経済が衰退すると既に大手メディアで報じられているため、上場タイミングとしては良さそうです。同社に限らず日本の経済の動向も気になります。

日経平均が多少傾いてもIPO市場は毎回大きな影響はありません。しかし、総崩れになると資金流入が減るため東京オリンピック・パラリンピック前後の市場変化には気を付けたいと思います。まずはIPO当選で2020年も利益を稼ぎましょう!

相場が右肩上がりなのでウェルスナビのロボットアドバイザーも利益が10%を超えてきました!店頭で進められる投資信託よりもしっかりした利益が出ていると思います。結構凄い利益率ですね。

![]() 富裕層が使うロボアドバイザーを10万円から使えます

富裕層が使うロボアドバイザーを10万円から使えます

タグ:IPO初値予想