リベルタ(4935)上場とIPO初値予想【幹事配分や独自評価あり】

リベルタ(4935)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はJASDAQで主幹事は野村證券が引受けます。

上場規模は約10.7億円で公開株数830,000株、オーバーアロットメント124,500株です。想定発行価格は1,120円になっています。上場規模が小さく初値利益が狙えそうですね。

| 業 種 | 化学 |

| 上場市場 | JASDAQスタンダード |

| 上場予定 | 12月17日 |

| BB期間 | 12月01日~12月07日 |

| 企業ホームページ | https://liberta-j.co.jp/ |

| 事業の内容 | 美容商品、トイレタリー商品、機能衣料商品等の企画販売及び輸入腕時計日本総代理店業務 |

【手取金の使途】

手取概算額302,120千円については、設備資金に55,000千円、運転資金に247,120千円を充当する予定であり、その具体的な内容及び充当予定時期は以下のとおりであります。

①設備資金

事業拡大に対応するための業務効率化を目的とした基幹システム更新及び定型業務の自動化を目的としたRPA導入費用 として55,000千円を充当する予定であります。②運転資金

重点ブランドを強化するためのSNS等を活用した広告宣伝やプロモーションイベント開催などのプロモーション費用として56,000千円、自社通販を強化するための各種施策費用として55,000千円、事業拡大に伴う仕入資金等の費用として136,120千円を充当する予定であります。※有価証券届出書(EDINET)抜粋

目次まとめ

リベルタ(4935)IPOの業績と事業内容

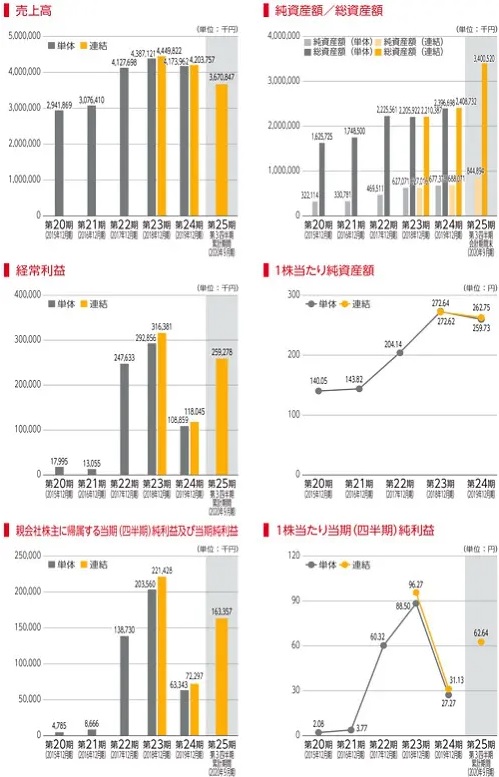

業績は今期伸びてきています。ただ前期利益が一時的に悪かったため元に戻っただけととらえることもできそうです。

同社グループは、同社及び連結子会社(上海李瑠多貿易有限公司、VIVAネットワーク)の3社で構成され、『喜びを企画して世の中を面白くする』を経営理念に人々に喜ばれる様々なジャンルの商材を企画、発掘し国内外に提供しています。

蓄積された過去の「ヒット商品」情報を独自分析し新しいニッチニーズを生み出し、適合する商材の企画や国内外商材の発掘を行っています。

企画された商品は自社ブランドとしてファブレス生産を行い、発掘した国内外の商材は独占販売契約を締結し契約ブランドとし、自社ブランドともに自社企画によるプロモーション、販売、顧客リレーションまで一貫した事業を行います。

取扱い商材ジャンルは多岐に及び、自社ブランド及び契約ブランドについては、ニッチニーズに特化された化粧品、医薬部外品等で構成される「コスメ(ピーリングフットケア、その他)」をはじめ、

家庭用洗剤類で構成される「トイレタリー」、高い機能性を有する衣料で構成される「機能衣料」、スイス製ミリタリーウォッチなどで構成される「Watch」、健康美容の悩みの解決や生活に役立つ雑貨類により構成される「健康美容雑貨」、アスリート向け加工食品で構成される「加工食品」に分類しています。

また、他社商品等につきましては「その他」として分類しています。

開発と生産に関しては、2012年10月に医薬部外品、並びに化粧品製造販売業許可を取得し国内外の協力工場等へその製造を委託するファブレス方式により生産・品質管理を行っています。

自社ブランド商品および契約ブランド商品の認知度向上の施策につきましては、パッケージデザインや販促物の製作からプロモーション企画、各種メディアへのPRまで内製化することで機動性と市場の変化への適応力を確保しています。

販路についても、国内においては、百貨店、量販店、ドラッグストア等(約20,500店舗)、通信販売会社へ全商品ジャンルの販売を行っています。

海外においては、コスメ(ピーリングフットケア)ジャンルを中心にトイレタリージャンル、機能衣料ジャンルの商品を北米、欧州、アジア中心に60か国以上への輸出を行っております。※2020年10月末現在

リベルタ(4935)IPO仮条件と公開価格の日程

| 想定価格 | 1,120円 |

| 仮条件 | 1,120円~1,200円 |

| 公開価格 | 12月08日 |

想定発行価格から試算される市場からの吸収金額は約9.3億円です。オーバーアロットメントを含めると約10.7億円になります。上場規模が小さく公開価格を超えてきそうな感じです。

IT系と違って事業への魅力は感じられませんが、ヒット商品を世の中にいくつも生み出しているため知名度もあると思います。

リベルタ(4935)IPOの幹事団詳細と会社データ

| 公募株数 | 300,000株 |

| 売出株数 | 530,000株 |

| 公開株式数 | 830,000株 |

| OA売出 | 124,500株 |

| 引受幹事 | 野村證券(主幹事) みずほ証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

野村證券とみずほ証券の2社しか幹事引受けがありませ。そのため、両方から申込を行っておきましょう!委託幹事でDMM.com証券(PR)やSBIネオトレード証券あたりがくるかもしれません。

最近取り扱っていないため年末のどこかでは絡んでくると思います。

IPO目的の口座開設者が少ないと思うので穴場だと思います。機械的に平等に抽選を行うため、委託幹事入りしたら申込んでおきたいと思います。当選確率は低くても誰かに当選しているはずです!

リベルタの会社設立は1997年2月12日、本社住所は東京都渋谷区桜丘町26番1号、社長は佐藤透氏(53歳)です。※2020年11月16日時点

従業員数は92人(臨時雇用者1人)、平均年齢32.1歳、平均勤続年数4.0年、平均年間給与約350万円です。

リベルタ(4935)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社モア | 1,100,000株 | 41.37% |

| 佐藤 透 | 822,000株 | 30.91% |

| 筒井 安規雄 | 170,000株 | 6.39% |

| 石田 幸司 | 170,000株 | 6.39% |

| 二田 俊作 | 170,000株 | 6.39% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である佐藤透、売出人である筒井安規雄、石田幸司、二田俊作及び北條規、当社株主である株式会社モア、山﨑豊和、佐藤貴子、西名武彦及び水上亮比呂並びに当社新株予約権者である佐々木聡及び椎名寛昭は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年3月16日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く)行わない旨合意しております。

当社の株主であるリベルタ従業員持株会は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年6月14日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 805,100株 | 97.00% |

| みずほ証券 | 24,900株 | 3.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,200円~2,500円

※ファーストインプレッション

第二弾⇒ 1,800円~2,200円

※仮条件発表後

リベルタ初値予想と市場コンセサンス

初値予想1,500円~2,600円

修正値1,800円~2,200円

どうやら市場の動向から初値予想が下がりそうなIPOです。公開価格割れはないと思いますが少し心配です。吸収額が11.5億円と低いため行けると思います。

元々上場企業の子会社になるそうなので実力はあると思います。グラフィコもまだ耐えているところを見るとリベルタも買われると思います。ただ初値2倍程度までだと感じます。

仮条件上限だと1,200円になり株単価も手掛けやすいため問題ないでしょう。ただそこまで人気が見込めない事業です。

2020年12月期の業績予想は売上49.0億円で経常利益2.2億円です。前期比較だと売上16.6%増、経常利益88.1%増になります。四半期利益は1.2億円で前期から61.1%増になります。

PERは26.91倍、PBRは3.19倍になります。類似企業比較だと既に妥当な感じですね。

リベルタ(4935)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2014年11月01日~2022年10月21日 | 10,000株 発行価格30円 |

| 2015年11月28日~2023年11月24日 | 8,000株 発行価格120円 |

| 2021年7月09日~2029年7月08日 | 33,000株 発行価格258円 |

ロックアップは90日間(2021年3月16日)、ロックアップ解除倍率の設定はありません。リベルタ従業員持株会には180日間(2021年6月14日)のロックアップが掛けられています。

ストックオプションの株数残や発行価格は上記のようになります。18,000株が行使期限に入ります。

時価総額は東証データの上場時発行済み株式数の2,908,000株から算出すると想定価格ベースで約32.6億円になります。

初値2倍くらいは見込めそうな株だと思います。ただ連日上場と複数株が同日上場になるため、お決まりのパターンは通用しないと思います。後半になればなるほど本来の需給がわかりづらくなると思います!

IPO幹事や委託幹事を意外に引受ける前受け金不要証券⇒ むさし証券

タグ:IPO初値予想