【再承認】Fast Fitness Japan(ファストフィットネスジャパン)上場とIPO初値予想!利益出る

Fast Fitness Japan(7092)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事は野村證券が引受けます。

上場規模は約38.5億円で公開株数1,800,000株、オーバーアロットメント270,000株です。想定発行価格は1,860円になっています。

再承認案件でコロナによるイメージが悪い事業だと思いますが利益が見込めるようです!

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 上場予定 | 12月16日 |

| BB期間 | 11月30日~12月04日 |

| 企業ホームページ | https://fastfitnessjapan.jp/ |

| 事業の内容 | 24 時間型フィットネスクラブ “エニタイムフィットネス”の日本におけるマスターフランチャイジーとしてフランチャイズシステムを運営 |

【手取金の使途】

手取概算額2,719百万円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限462百万円と合わせて、連結子会社である株式会社AFJ Projectに対する投融資資金に充当する予定であります。

株式会社AFJ Projectにおいては、当社からの投融資資金を直営店の出店にかかる設備資金として2022年3月期に1,300百万円(20店舗分の一部)、2023年3月期に1,881百万円(30店舗分の一部)を充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

Fast Fitness Japan(7092)IPOの業績と事業内容

新型コロナウイルス感染症が広がるまで業績に勢いがある企業でした。同社にとってはかなりの痛手となります。ワクチンができれば良いと思いますが、現状では業績回復の見通しは難しそうです。

米国Anytime Fitness, LLCがグローバルに展開する、24時間営業、マシンジム特化型という特徴を持つフィットネスクラブチェーンである「エニタイムフィットネス」の日本におけるマスター・フランチャイジーとして、フィットネスクラブ運営事業を主たる業務としています。

同社グループは、Fast Fitness Japan及び連結子会社である株式会社AFJ Projectの2社により構成されています。

Anytime Fitness, LLCとマスター・フランチャイズ契約を締結し、エニタイムフィットネスの日本におけるマスター・フランチャイジーとしてサブ・フランチャイズを許諾する権利を保有しています。

同権利に基づき日本のサブ・フランチャイジーとサブ・フランチャイズ契約を締結し、エニタイムフィットネスのフランチャイズシステム全体の運営を行っています。

連結子会社では、当社をサブ・フランチャイザーとするFCの1社として、エニタイムフィットネスの店舗を運営しています。運営するフィットネスクラブ運営事業では、FCが会員様へのサービス提供・商品販売の対価として会費収入等を得ています。

同社はフランチャイズシステム全体の運営を通じ、主にFCに提供する各種サービスの対価としてロイヤリティ収入等を得ており、これらの収入のうち、連結子会社以外から得た金額をFC売上として認識しています。

連結子会社からは当社による子会社管理等の経営指導の対価として経営指導料の支払を受けています。

連結子会社ではFCの1社として、直営店の運営を通じて会費収入等を得ており、これらの収入を店舗売上として認識しているそうです。

同社は「Anytime Fitness, LLC」から、エニタイムブランドの日本における独占的使用権が認められているほか、運営ノウハウを習得しており、その対価としてロイヤリティ等を同社に支払っています。

また、同社との契約に基づき、同社の関連会社であるProvision Security Solutions, LLCよりセキュリティー関連商品等を購入しています。

Fast Fitness Japan(7092)IPO仮条件と公開価格の日程

| 想定価格 | 1,860円 |

| 仮条件 | 2,000円~2,250円 |

| 公開価格 | 12月07日 |

想定発行価格から試算される市場からの吸収金額は約33.5億円です。オーバーアロットメントを含めると約38.5億円になります。前回承認時の想定発行価格は2,470円なのでかなり引き下げられています。

公募株や売出株数などの変更は行われていません。新型コロナウイルス感染症の影響で業績が悪化しているようですが、何とか今期は黒字化で着地することができるようです。この状況でも3億円くらいの利益を見込めることが凄いと思います。

Fast Fitness Japan(7092)IPOの幹事団詳細と会社データ

| 公募株数 | 1,600,000株 |

| 売出株数 | 200,000株 |

| 公開株式数 | 1,800,000株 |

| OA売出 | 270,000株 |

| 引受幹事 | 野村證券(主幹事) SMBC日興証券 SBI証券 むさし証券 マネックス証券 岡三証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) |

初値利益が狙えるとありますがまだわかりませんよね。仮条件範囲が発表されたのち本格的に考えたいと思います。1発目は2,000円~3,000円となっています!!

野村證券が主幹事なので思ったほど当選できないでしょう。前受け金不要のむさし証券からも申込を行っておきたいと思います。資金移動してまで申込みたい感じではありません。

岡三オンラインも前受け金不要になり既に取扱いが発表されています。ついでに申込んでおきたいと思います。マネックス証券からの申込み者は少なそうです。

マネックス証券は銘柄ごとに資金拘束されるため、他の銘柄とブックビルディングが重なると申込みが減る傾向にあります。

Fast Fitness Japanの会社設立は2010年5月21日、本社住所は東京都新宿区西新宿六丁目12番1号、社長は土屋敦之氏(53歳)です。※2020年11月15日時点

従業員数は199人(臨時雇用者2人)、平均年齢31.6歳、平均勤続年数2.2年、平均年間給与約4,714,815円です。連結従業員数は199人で臨時雇用者435人となっています。

Fast Fitness Japan(7092)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社オーク | 4,877,500株 | 47.43% |

| 大熊 章 | 1,647,500株 | 16.02% |

| RM Japan, LLC | 925,000株 | 9.00% |

| 特定有価証券信託受託者野村信託銀行株式会社(信託口2052248) | 450,000株 | 4.38% |

| 特定有価証券信託受託者野村信託銀行株式会社(信託口2052249) | 450,000株 | 4.38% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である大熊章、売出人である土屋敦之及び加藤薫並びに当社株主である株式会社オーク、RM Japan, LLC、高嶋淳及び稲垣稔並びに当社新株予約権者である森保平、Shane Intihar及び山口博久は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年3月15日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

また、特定有価証券信託受託者野村信託銀行株式会社(信託口2052248)における委託者兼受益者である大熊章太の代理人及び特定有価証券信託受託者野村信託銀行株式会社(信託口2052249)における委託者兼受益者である大熊絢子の代理人である大熊章は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年3月15日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨及び委託者兼受益者が受託者である野村信託銀行株式会社に同様の行為を行わせない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 1,620,000株 | 90.00% |

| SMBC日興証券 | 72,000株 | 4.00% |

| SBI証券 | 36,000株 | 2.00% |

| むさし証券 | 36,000株 | 2.00% |

| マネックス証券 | 18,000株 | 1.00% |

| 岡三証券 | 18,000株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,900円~2,500円

※ファーストインプレッション

第二弾⇒ 2,400円~2,700円

※仮条件発表後

Fast Fitness Japan初値予想と市場コンセサンス

初値予想2,000円~3,000円

修正値2,700円~3,200円

思った通りに仮条件を上げてきました。この流れは前回承認時と同じなので機関投資家の評価が高いと思います。ただコロナ禍が良くない方向に動いているため初値利益が見込めると思われますが油断できません。

類似企業のルネサンス(2378)や東祥(8920)に比べるとマシーンを使ったフィットネスクラブに特化しているため人気があるのかもしれないと考えています。

ジムと考えると同じカテゴリーですけど今期も黒字化し出店も続けていることは好感できます。地雷になりかねないIPOなので慎重にIPO抽選に参加したいと思います。

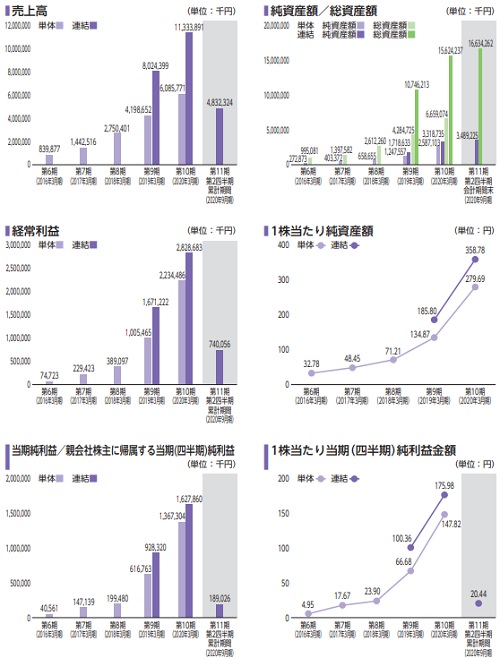

業績は2021年3月期で売上111.10億円、経常利益16.71億円になります。前期比較だと売上1.96%減の横ばいで経常利益40.91%減になります。結構頑張っているかな?と感じますね。

四半期利益は2.87億円で前期から82.36%減になります。この環境では仕方がないでしょう。IPO的にはどうなのか微妙ですね。PERは株価2,250円算出で76.01倍、PBR3.87倍です。

Fast Fitness Japan(7092)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2017年4月01日~2023年3月31日 | 500,000株 発行価格39円 |

| 2018年7月01日~2024年6月30日 | 200,000株 発行価格60円 |

| 2020年3月06日~2028年3月02日 | 333,000株 発行価格88円 |

ロックアップは90日間(2021年3月15日)でロックアップ解除倍率設定はありません。ストックオプションの株数残や発行価格は上記のようになります。1,033,000株が行使期限入りしています。ただ90日間のロックア対象になるようです。

時価総額は東証データの上場時発行済み株式数の10,850,000株から算出すると想定価格ベースで約201.8億円になります。

意外と機関投資家の見方はよいのかもしれません。類似企業の業績を確認していると殆どの企業が赤字に転落しています。

コロナ禍により本格的な第3波がくる前に上場したいでしょうね。強気予想が出ていて上場承認時で3,000円という数値も出ています。

期待しつつ仮条件待ちだと思います。

![]() メルカリ(4385)幹事も完全抽選で当選期待です⇒ マネックス証券

メルカリ(4385)幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想