ラストワンマイル(9252)上場とIPO初値予想【幹事配分や独自評価あり】

ラストワンマイル(9252)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はSBI証券が引受けます。

上場規模は約5.4億円で公開株数350,400株、オーバーアロットメント52,500株です。想定発行価格は1,330円になっています。

| 業 種 | サービス業 |

| 上場市場 | マザーズ |

| 上場日 | 11月24日 |

| BB期間 | 11月08日~11月12日 |

| 企業ホームページ | https://lomgrp.co.jp/ |

| 事業の内容 | インサイドセールス等を活用した新電力、新ガス、インターネット回線等のインフラサービスの取次販売および自社サービス「まるっとシリーズ」の提供 |

【手取金の使途】

差引手取概算額199,480千円及び「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限64,239千円を合わせた、手取概算額合計上限263,719千円については、①事業拡大に伴う人件費及び採用費及び②人材確保及び教育訓練にかかる人材教育費、並びに③業務基幹システム強化に係る外注費用に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ラストワンマイル(9252)IPOの業績と事業内容

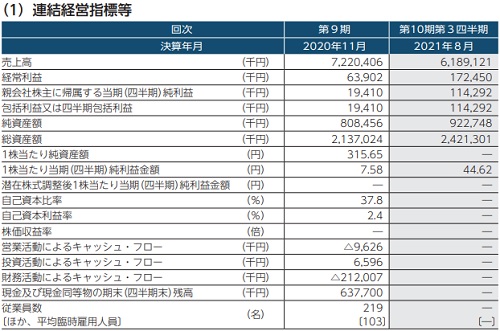

業績不安が少しある企業のようです。前期四半期利益が2,000万円弱しかありません。今期は1.3億円と大きな伸びとなっていますが上場に合わせてきたように感じます。

同社は新生活を迎えるタイミングにおいて、サービスの選択や手続きの手間など顧客にとっての負荷が多く、様々なニーズが集中していると考えています。

そのようなニーズに対し、顧客にとって「最高のサービス」を「必要なタイミング」に「最適な方法」で届けることを追求する事業を「ラストワンマイル事業」と名付け、同社グループのメイン事業としています。

同社グループはラストワンマイル事業を単一セグメントとして主軸にしています。

ラストワンマイル事業の発展を支えるため、サービス提供事業者、サービス販売事業者、両方のノウハウを「セールスとサービスのハイブリッドプロバイダー」として最高水準で確立することを目指しています。

これらを完全分業制としており、同社をサービス提供事業者として位置づけ、子会社である株式会社まるっとチェンジを個人向けサービス販売事業者として、株式会社ITサポートを法人向けサービス販売事業者として位置づけ分社化しています。

サービス提供事業者、サービス販売事業者、両方の立場を運営している企業としてのノウハウを活かし、顧客の悩みを一手に解決できることがラストワンマイル事業の最大の強みです。

ラストワンマイル(9252)IPO仮条件と公開価格の日程

| 想定価格 | 1,330円 |

| 仮条件 | 1,570円~1,710円 |

| 公開価格 | 11月15日 |

想定発行価格から試算される市場からの吸収金額は約4.7億円です。オーバーアロットメントを含めると約5.4億円になります。

上場規模が小さく利益が見込めそうですが、光通信が出資している企業のためなんか微妙ですね。ベクトルも出資しているため売り抜けに警戒したいIPOです。

ラストワンマイル(9252)IPOの幹事団詳細と会社データ

| 公募株数 | 171,200株 |

| 売出株数 | 179,200株 |

| 公開株式数 | 350,400株 |

| OA売出 | 52,500株 |

| 引受幹事 | SBI証券(主幹事) あかつき証券 岡三証券 松井証券 水戸証券 極東証券 東洋証券 楽天証券 マネックス証券 丸三証券 東海東京証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 |

公開株数が少ないためSBI証券からの当選狙いになると思います。IPOチャレンジポイント枠当選だと500ポイントくらいは必要かもしれません。

ただ利益がどのくらい見込めるのか微妙です。15万円~20万円利益だと400Pくらいまでですよね。

またSBIネオトレード証券でもIPO取扱いが行われると思います。直近でもSBI証券が平幹事だったPhotosynth(4379)の委託幹事を引受けています。

取扱い株数が増えていることから申込んでおきましょう。資金不要でIPO抽選に参加できます。当選してからの入金はかなり楽ですからね。

ラストワンマイルの会社設立は2012年6月04日、本社住所は東京都豊島区東池袋四丁目21番1号アウルタワー3階、社長は清水望氏(35歳)です。※2021年10月21日時点

従業員数は73人(臨時雇用者4人)、平均年齢37.27歳、平均勤続年数3.74年、平均年間給与約466万円です。

ラストワンマイル(9252)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 清水 望 | 1,396,400株 | 49.39% |

| 株式会社光通信 | 200,000株 | 7.07% |

| 株式会社プレミアムウォーターホールディングス | 186,900株 | 6.61% |

| 秋月 帥謙 | 167,000株 | 5.91% |

| 渡辺 誠 | 108,900株 | 3.85% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である清水望並びに当社株主である秋月帥謙、渡辺誠、株式会社スマイル、市川康平、久木宮美和、工藤健二、馬塲亮治及び尾﨑充は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2022年5月22日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

当社株主である株式会社光通信、株式会社プレミアムウォーターホールディングス、株式会社エアトリ、SSSEO株式会社、株式会社ベクトル、100キャピタル1号投資事業有限責任組合、日本アジア投資株式会社、ジャパンベストレスキューシステム株式会社、綿引一及び株式会社Wizは、主幹事会社に対し、元引受契約締結日から上場日後180日目の2022年5月22日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、その売却価格が「第1募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

当社株主であるみずほ成長支援第2号投資事業有限責任組合は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2022年2月21日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、その売却価格が「第1募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SBI証券 | 297,900株 | 85.02% |

| あかつき証券 | 14,000株 | 4.00% |

| 岡三証券 | 7,000株 | 2.00% |

| 松井証券 | 7,000株 | 2.00% |

| 水戸証券 | 3,500株 | 1.00% |

| 極東証券 | 3,500株 | 1.00% |

| 東洋証券 | 3,500株 | 1.00% |

| 楽天証券 | 3,500株 | 1.00% |

| マネックス証券 | 3,500株 | 1.00% |

| 丸三証券 | 3,500株 | 1.00% |

| 東海東京証券 | 3,500株 | 1.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,300円~3,000円

※ファーストインプレッション

第二弾⇒ 2,500円~3,500円

※仮条件発表後

初値予想と市場コンセサンス

ラストワンマイルの初値予想をリサーチして記載します。

初値予想2,000円~3,000円

修正値2,500円~3,000円

2021年11月期の業績は増収増益予想になり売上85.25億円で経常利益2.20億円です。前期比だと売上18.07%増、経常利益249.21%増になります。

四半期利益は1.30億円なので前期比584.21%増です。PERはEPSが5074なので33.88倍です。とりあえず初値は高くなる予想が出ていますけどIPOチャレンジポイントは使いたくない感じですね。初値予想修正値を待ちます。

ラストワンマイル(9252)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2019年7月01日~2027年5月31日 | 68,900株 発行価格297円 |

| 2020年8月01日~2028年6月10日 | 46,500株 発行価格297円 |

| 2020年10月01日~2028年8月16日 | 15,600株 発行価格297円 |

| 2020年12月01日~2028年11月30日 | 26,900株 発行価格800円 |

| 2021年6月01日~2029年4月11日 | 21,900株 発行価格938円 |

| 2022年7月01日~2030年5月31日 | 66,500株 発行価格1,203円 |

| 2022年11月01日~2030年9月30日 | 20,000株 発行価格1,203円 |

ロックアップは180日間(2022年5月22日)、ロックアップ解除倍率は1.5倍となっています。みずほ成長支援第2号投資事業有限責任組合だけ90日間でロック解除1.5倍です。

ストックオプションの株数残や発行価格は上記のようになります。179,800株が行使期限に入ります。

時価総額は東証データの上場時発行済み株式数の2,732,418株から算出すると想定価格ベースで約36.3億円になります。

初値2倍には届くと思いますが初値持越しになるのか考えるところがあります。IPOチャレンジポイントを早く使ってしまいたい投資家は多そうですね。

![]() ラストワンマイル幹事も完全抽選で当選期待です⇒ マネックス証券

ラストワンマイル幹事も完全抽選で当選期待です⇒ マネックス証券

タグ:IPO初値予想