【評価】豆蔵デジタルホールディングス(202A)IPOの上場と初値予想

豆蔵デジタルホールディングス(202A)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。

上場市場はグロース市場で主幹事(共同)はSMBC日興証券、三菱UFJモルガン・スタンレー証券、モルガン・スタンレーMUFG証券の3社です。

上場規模は約65.8億円で公開株数4,530,000株、オーバーアロットメント607,500株です。想定発行価格は1,280円になっています。

| 業 種 | 情報・通信業 |

| 上場市場 | グロース市場 |

| 上場日 | 6月27日 |

| BB期間 | 6月11日~6月17日 |

| 企業ホームページ | https://www.mamezo-dhd.com/ |

| 事業内容 | 企業のデジタルシフトを実現し、顧客とともにデジタル競争力を高めるためのクラウドコンサルティングサービス、AIコンサルティングサービス、AIロボティクス・エンジニアリングサービス、モビリティ・オートメーションサービス |

目次まとめ

豆蔵デジタルホールディングス(202A)IPOの業績と事業内容

同社グループは、より高い成長を実現すべく、既存事業の成長と新規事業の探索を推進する両利き経営を心掛けています。

具体的には、卓越した誰よりも高い先端技術力を持って顧客企業の成熟度に応じたデジタルシフトを支えていきます。

そして、働き方改革が遅れている若しくはロボット活用難易度が高い等、DX化が遅れている特定業界向けに工学的手法を駆使したプラットフォームを提供することで、ニーズを捉えた問題解決を図り、企業価値・社会価値の永続的向上への貢献を果たすそうです。

豆蔵デジタルホールディングス(202A)IPO仮条件と公開価格の日程

| 想定価格 | 1,280円 |

| 仮条件 | 1,280円~1,330円 |

| 公開価格 | 6月18日 |

想定発行価格から試算される市場からの吸収金額は約58.0億円です。オーバーアロットメントを含めると約65.8億円になります。

このクラスのIPOは資金が入りにくいのでやや警戒しています。また、売出株が多いですからね。

豆蔵デジタルホールディングス(202A)IPOの幹事団詳細と会社データ

| 公募株数 | 50,000株 |

| 売出株数 | 4,480,000株 |

| 公開株式数 | 4,530,000株 |

| OA売出 | 607,500株 |

| 引受幹事 | SMBC日興証券(共同主幹事) 三菱UFJモルガン・スタンレー証券(共同主幹事) モルガン・スタンレーMUFG証券(共同主幹事) 大和証券 みずほ証券 野村證券 香川証券 SBI証券 松井証券 マネックス証券 東海東京証券 |

| 委託見込 | auカブコム証券 大和コネクト証券 SBIネオトレード証券 |

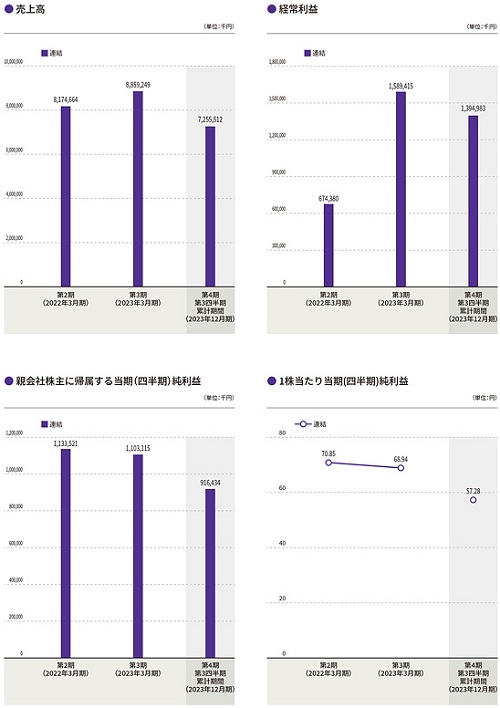

業績規模はある程度大きいが既に頭打ちなのか?と思える業績です。事業規模は大きめだがグロース株としてはいまいちです。

会社設立は2020年11月11日、本社住所は東京都新宿区西新宿二丁目1番1号、社長は中原徹也氏(58歳)です。※2024年5月23日時点

従業員数は17人(臨時雇用者1人)、平均年齢46.6歳、平均勤続年数2.7年、平均年間給与約878万円です。連結従業員数は808人で臨時雇用者37人です。

豆蔵デジタルホールディングス(202A)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社豆蔵K2TOPホールディングス | 16,000,000株 | 96.74% |

| 中原 徹也 | 186,000株 | 1.12% |

| 宮田 賢治 | 18,000株 | 0.11% |

| 牟田 嘉寿 | 16,000株 | 0.10% |

| 福富 三雄 | 14,400株 | 0.09% |

※上位株主の状況

【ロックアップ情報】

ロックアップは180日間(2024年12月23日)でロックアップ解除倍率の設定はありません。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(共同主幹事) | -株 | -% |

| 三菱UFJモルガン・スタンレー証券(共同主幹事) | -株 | -% |

| モルガン・スタンレーMUFG証券(共同主幹事) | -株 | -% |

| 大和証券 | -株 | -% |

| みずほ証券 | -株 | -% |

| 野村證券 | -株 | -% |

| 香川証券 | -株 | -% |

| SBI証券 | -株 | -% |

| 松井証券 | -株 | -% |

| マネックス証券 | -株 | -% |

| 東海東京証券 | -株 | -% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,200円~1,500円

※ファーストインプレッション

第二弾⇒ 1,300円~1,350円

※仮条件発表後

初値予想と市場コンセサンス

豆蔵デジタルHDの初値予想をリサーチして記載します。

初値予想1,200円~1,500円

修正値1,223円~1,350円

インテグラルMBOの再上場案件のため不人気みたいです。高配当なので一定の人気は見込めますがインテグラルが処分するためのIPOなので餌食にならないようにしましょう。

上場後に買えばいいと思うので不参加です。1株配当が59.58円なので公開価格が1,330円決定の場合は配当利回り4.48%になります。

幹事引受けも異例の公開価格決定後の発表なので違和感があります。業績は良いため下ってきたら購入予定です。上がれば不参加で良いでしょう。

PER的には割安水準だと思います。ただ再上場にあたり稼いでいた企業を連結から外しているようです。戦略でしょうね。

豆蔵デジタルホールディングス(202A)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2021年4月16日~2027年3月31日 | 137,000株 発行価格381.65円 |

| 2021年4月16日~2027年3月31日 | 55,000株 発行価格380.01円 |

| 2021年4月16日~2027年3月31日 | 337,500株 発行価格380.00円 |

| 2022年12月29日~2027年3月31日 | 9,000株 発行価格800.00円 |

ロックアップは180日間で解除倍率設定なしとなっています。ストックオプションの株数残や発行価格は上記のようになります。538,500株が行使期限入りします。

時価総額は東証データの上場時発行済み株式数の16,050,000株から算出すると想定価格ベースで約205.4億円になります。

このIPOはどうなるのか難しいですね。共同主幹事なので不人気前提で取り組んでいる気がします。

IPOには当選しやすいけど荷もたれ感が酷い気がします。配当性向70%を目指すそうなので高配当なのかもしれません。

クラウドバンクでお得なキャンペーンが行われています。4,500円分の楽天ポイントが貰えます。

1万円投資するだけでも2,500円分貰えます。毎日ログインするだけでも1P貰えるのは凄いですね。なので投資しながら毎日貰ってます。

タグ:IPO初値予想