日本国土開発(1887)上場とIPO初値予想【再上場で業績急回復!】

日本国土開発(1887)が新規上場承認されました。上場市場は現在のところ未定になり、東証1部もしくは東証2部への上場となります。公開価格発表と同時に何処に所属するのか発表されます。以前は東証1部だったので、今回も東証1部に直接上場する可能性が高いと考えています。

公開株数は13,456,000株、オーバーアロットメント2,018,400株になり株数が多いため需給面に心配が少しあります。想定発行価格は500円なので吸収金額は約77.4億になります。吸収額が東証1部としては少ないため人気化する可能性もあります。

| 業 種 | 建設業 |

| 上場市場 | 東証1部又は東証2部 |

| 公開予定 | 3月05日 |

| BB期間 | 2月15日~2月21日 |

| 企業ホームページ | https://www.n-kokudo.co.jp/ |

| 事業の内容 | 土木・建築工事の施工管理及び建築設計業務を中心とした総合建設業 |

【手取金の使途】

手取概算額5,654,600千円については、「1 新規発行株式」の(注)5.に記載の第三者割当による自己株式の処分の手取概算額上限948,648千円と合わせて、事業拡大のための設備資金及び太陽光発電事業を展開する匿名組合への出資金に充当する予定であり、その具体的な内容及び充当時期は以下の通りであります。

①技術開発拠点「つくば未来センター及び関連施設」への投資

土木・建築事業にかかる技術開発及び新しい価値創造を目的とした「つくば未来センター及び関連施設」新設に係る設備投資資金として1,702,000千円②機械設備の購入

機械土工の推進を目的とし、復興支援技術、リサイクル技術、土砂改良技術のための機械や、ICT施工(無人飛行体を用いた写真測量による現況地形の3次元化や建設機械の自動化技術などを単独もしくは連携させた技術による施工の自動化)のための機械購入資金として2,116,000千円③全社システム投資

SAPシステムの導入、経費精算システムの構築、建設クラウドシステムからの移行費用等のシステム投資資金として、715,000千円④太陽光発電事業への投資(匿名組合への出資)

安定的な収益基盤の確保に向けて注力を進めている太陽光発電事業のうち、震災復興事業の一環として取り組む松島町太陽光発電プロジェクトへの出資金5,000,000千円の一部として残額を充当し、当該出資金は発電設備の購入等に充当なお、各使途の具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

目次まとめ

日本国土開発(1887)IPOの業績と事業内容

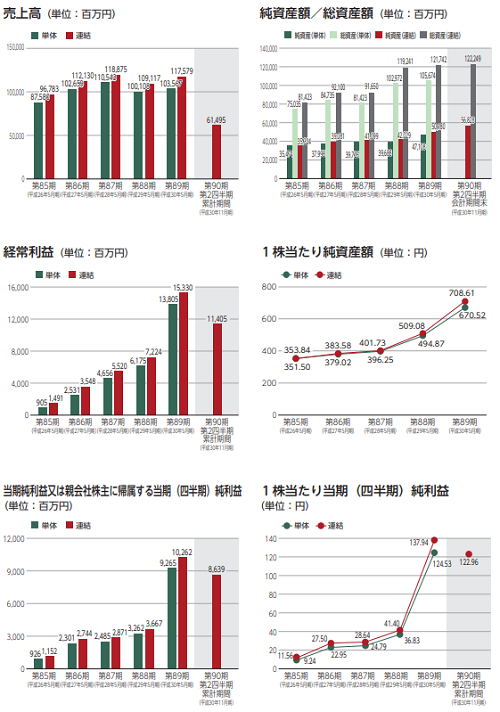

売上に対して利益が急激に伸びています。再上場案件になるため業績の拡大はインパクトがあり買い支えにつながります。売上自体はそれほど変わりませんが、公共事業や大手企業の施設なども手掛けているため信頼性は高そうです。

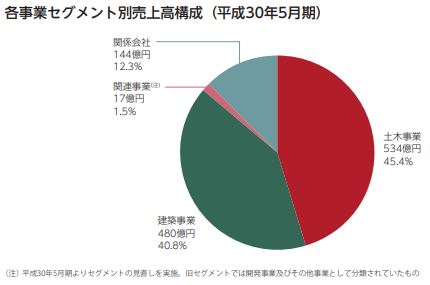

事業は土木事業、建築事業、関連事業、関係会社の4です。子会社は11社になり関連会社2社で構成されています。土木事業は日本国内と東南アジアを拠点に、総合建設会社として、ダム、河川、橋梁、トンネル、道路、上下水道、造成工事等の社会基盤整備及び震災関連復興工事から、太陽光発電所建設工事まで幅広い工事の施工管理を行っています。

建築事業は庁舎、公共施設、競技場等の大型施設、ビル・マンション等の建造物等、多岐にわたる実績と、工事の工程管理、出来形管理、品質管理等、発注者が要求する管理基準を満たす高い施工管理能力に基づく高品質な建物の提供、及び設計・施工が可能である同社の強みを活かした「建築デザイン計画ソリューション」

「建築事業計画ソリューション」「建物価値再生ソリューション リニューアル・リノベーション・コンバージョン」「食品工場エンジニアリング」「免震エンジニアリング」など顧客ニーズに合わせたソリューションの提供を行っています。

関連事業は不動産の売買、賃貸及び都市開発・地域開発等不動産開発全般に関する事業並びに再生可能エネルギー事業、建設用資機材の賃貸事業等を行います。

関連事業は不動産開発事業、不動産賃貸事業、再生可能エネルギー事業、墓苑事業等について、土木事業、建築事業で積み重ねた知見を活かして事業を展開しています。

関係会社は子会社別に別事業があり、「土木工事及び建設用機械の製造・販売・賃貸」「工事の施工及び保険代理業」「水処理を目的とした製品の販売」「再生エネルギー」「石炭灰混合材料の製造販売」「動圧密工法、リフューズプレス工法による地盤改良工事」などを行っています。

日本国土開発(1887)IPO仮条件から公開価格の日程

| 想定価格 | 500円 |

| 仮条件 | 490円~510円 |

| 公開価格 | 2月22日 |

想定価格から試算される市場からの吸収金額は約67.3億円です。オーバーアロットメントを含めると約77.4億円になります。前回の上場は東証1部になりもっと規模が大きいと思いましたが、算出してみるとそれほど規模は大きくありません。

東証1部への上場が濃厚だと思われるため、100億円以下の場合は初値利益が狙える可能性があります。再上場というデメリットもありますが、思ったほど悪い案件ではなさそうです。

日本国土開発(1887)IPOの幹事団詳細と会社データ

| 公募株数 | 12,080,000株 |

| 売出株数 | 1,376,000株 |

| 公開株式数 | 13,456,000株 |

| OA売出 | 2,018,400株 |

| 引受幹事 | 三菱UFJモルガン・スタンレー証券(主幹事) auカブコム証券 みずほ証券 大和証券 極東証券 マネックス証券 |

三菱UFJモルガン・スタンレー証券からの申し込みが一番当選できそうです。店頭口座の方は数千株希望すれば獲得できる見込みがあります。有料レポートを購読されている方は、早めに動くことで獲得見込みは高そうです。再上場案件なので判断がわかれるため内容を確認したほうがいいでしょう。

また、auカブコム証券は三菱UFJモルガン・スタンレー証券の委託販売としてかなりの株数を取り扱うと思われます。後期型申し込みを採用しているため、とりあえずブックビルディング申し込みをしておけばいいですよね。詳細は下記にまとめました。後期型抽選を上手く利用すれば追加配分もできます。

それとネット抽選派の方は、みずほ証券や大和証券よりもマネックス証券からの申し込みを行ったほうが当選しやすいかもしれません。マネックス証券は引受け株数全てを機械的な抽選に回します。

会社設立は1951年4月10日、本社住所は東京都港区赤坂四丁目9番9号、社長は朝倉健夫氏(64歳)です。従業員は873人になり、平均年齢は42.4歳、平均勤続年数は14.2年、平均年間給与約811万円です。臨時雇用者は186人になります。

グループ会社全体では従業員数1,0003人、臨時雇用者277人となっています。社長は株主名簿に保有割合が書かれていませんが、45,000株保有しているそうです。全体から見るとかなり少ないようですが、昭和52年に入社し現在は社長です!

日本国土開発(1887)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 日本国土開発持株会 | 12,208,000株 | 16.44% |

| 株式会社ザイマックス | 5,865,000株 | 7.90% |

| みずほ信託銀行株式会社 | 4,000,000株 | 5.39% |

| 株式会社西京銀行 | 3,500,000株 | 4.71% |

| 株式会社三菱UFJ銀行 | 3,500,000株 | 4.71% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受けによる売出しに関連して、売出人である株式会社ユーシン及び増成公男、当社株主及び貸株人である株式会社三菱UFJ銀行並びに当社株主である日本国土開発持株会、株式会社ザイマックス、株式会社西京銀行、アジア航測株式会社、前田建設工業株式会社、日本基礎技術株式会社、三井住友海上火災保険株式会社、東亜道路工業株式会社、須賀工業株式会社、日比谷総合設備株式会社、トーヨーカネツ株式会社、阪和興業株式会社、三井住友信託銀行株式会社、株式会社りそな銀行、日本国土開発役員持株会、日本アスペクトコア株式会社、株式会社ほけんeye西京、三信建設工業株式会社、新和コンクリート工業株式会社、ジェコス株式会社、日建工学株式会社、新和商事株式会社、株式会社セイビ、エムエスティ保険サービス株式会社、西京リース株式会社、三菱UFJリース株式会社、吉田良博、清水嘉弘、野村茂生、高田茂、林伊佐雄、安部英一、佐々木伸也、松島浩一、赤神元英、木村秀夫は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成31年8月31日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受けによる売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等は行わない旨合意しております。

日本国土開発IPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 三菱UFJモルガン・S証券(主幹事) | 12,110,300株 |

| みずほ証券 | 807,400株 |

| 大和証券 | 269,100株 |

| 極東証券 | 134,600 株 |

| マネックス証券 | 134,600 株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

日本国土開発IPOの直感的初値予想

第一弾⇒ 550円

※ファーストインプレッション

第二弾⇒ 650円

※仮条件発表後

日本国土開発IPOの初値予想

500円~700円

再上場案件になり基本的に不人気ですが、ファンド売り抜け上場ではない点が評価できます。東証1部指定を受けることが最大のポイントですが、仮に東証2部であれば公開価格割れになると考えられます。9割以上1部指定だと考えています。

日本国土開発(1887)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2020年11月20日~2028年11月19日 | 923,000株 発行価格350円 |

ロックアップは180日間(平成31年8月31日)、ロックアップ解除倍率は目論見に書かれていないため設定なしです。ストックオプションの株数残や発行価格は上記のようになります。ストックオプションは上場時点で行使期限を迎えませんし、ベンチャーキャピタル出資もありません。

時価総額は東証データの上場時発行済み株式数の98,255,000株から算出すると想定価格ベースで約491.3億円になります。株数が多く存在しますが、再上場規模は小さいようです。需給を狙って小さくしていると考えられます。

現時点ではプラス10%~30%程度の初値が付きそうな気がします。地合いが悪化すれば公開価格割れもあるかもしれません。基本的に参加スタンスでよいと思いますが、どうしても損失を出したくない方は申込みを控えてもよいでしょう。まだIPOに当選したことがない方は「本当にIPOって当選するんだよ!」と思える切欠になるかもしれません。

人気があるIPOばかりを狙ってもなかなか当選しませんからね。メルカリ規模の人気企業が上場すればかなりの確率で当選できますけど年に1回~2回しかチャンスがありません。

識学(7049)幹事入りで当選期待も⇒ 楽天証券

タグ:IPO初値予想