エネクス・インフラ投資法人(9286)IPO新規上場と初値予想 【不人気だろう】

エネクス・インフラ投資法人(9286)IPOが東証に新規上場します。主幹事はSMBC日興証券と大和証券が共同で行い、規模は約94.5億円のためインフラファンドでは標準的なサイズです。伊藤忠エネックスが主体となる投資法人になりますが、9月に上場をした伊藤忠アドバンス・ロジスティクス投資法人は下落するばかりなので今回も似たような結果になる気がしてなりません。

上場をさせて資金を調達した後の株価はどれも下落傾向にあるため、公開価格が割安になった場合だけ参加するスタンスにします。9月に上場をした東京インフラファンドは特にひどく公開価格割れどころではありません。地合いの影響もあると思いますが、インフラファンドは人気がないようです。

| 業 種 | J-REIT |

| 上場市場 | 東証 |

| 公開予定 | 2月13日 |

| BB期間 | 1月25日~1月31日 |

| 企業ホームページ | https://www.itcenex.com/ |

【手取金の使途】

一般募集における手取金(9,000,000,000円)については、後記「第二部 ファンド情報 第1 ファンドの状況 2 投資方針 (2) 投資対象 ③ 取得予定資産の概要」に記載の本投資法人が取得予定の特定資産(投信法第2条第1項における意味を有します。以下同じです。)(当該取得予定の特定資産を本書において総称して「取得予定資産」といいます。)の取得資金の一部に充当する予定です。なお、一般募集と同日付をもって決議された第三者割当(詳細については、後記「第5 募集又は売出しに関する特別記載事項 1 オーバーアロットメントによる売出し等について」をご参照ください。)による新投資口発行の手取金上限(450,000,000円)については、本投資法人が取得予定資産の取得資金として借り入れた借入金の返済又は将来の新たな特定資産の取得資金の一部に充当する予定です。

目次まとめ

エネクス・インフラ投資法人(9286)IPOの業績と事業内容

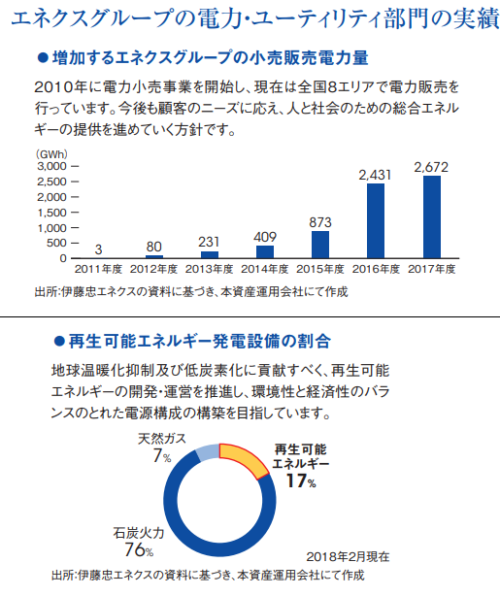

伊藤忠エネクスを中心とするスポンサー・グループの幅広いサポートを活用し、再生可能エネルギー発電設備等に対し投資運用を行い、着実な資産規模の拡大と安定したキャッシュフローの創出を目指す投資法人です。社会インフラとして拡大が強く期待される再生可能エネルギー発電設備等への投資機会を提供し、投資主価値の最大化を目指します。

伊藤忠エネクスの他、スポンサーである三井住友信託銀行を中心とした強固なバンクフォーメーションの構築による財務の安定化が見込めます。 風力発電設備等や水力発電設備等をはじめとする、太陽光発電設備等以外の再生可能エネルギー発電設備等に対する投資可能性が見込めます。

現在、再生可能エネルギーの固定価格買取制度を通じて得られる安定した売電収入を、賃料支払の原資とする賃借人の高い賃料支払能力があります。賃借人との間では原則、長期かつ基本賃料と実績連動賃料を組み合わせた賃料形態の賃貸借契約を締結することで、安定したキャッシュフローを実現します。

伊藤忠エネクスは、1961年に創業した伊藤忠商事グループのエネルギー商社であり、2018年3月期の連結売上収益は7,447億円に上ります。石油製品・LPガスの卸売・小売を中核事業としながら、自動車関連事業や生活関連事業の拡充を進めています。また、2010年より電力事業へ参入し、新電力事業者としても、エネルギーの安定供給に貢献しています。

三井住友信託銀行による投資法人運営ノウハウやファイナンスなどの金融取引に関する知見の提供、マーキュリアインベストメントによる海外上場REITの運営実績に基づく適切な情報開示や透明性の高い運営に関するノウハウの提供、などスポンサーの協力により運営されていきます。

エネクス・インフラ投資法人(9286)IPO仮条件から公開価格の日程

| 想定価格 | 100,000円 |

| 仮条件 | 92,000円の一本値に決定 |

| 公開価格 | 2月01日 |

想定価格から試算される市場からの吸収金額は約90億円です。オーバーアロットメントを含めると約94.5億円になります。上場規模には問題がありませんが、同日上場にエスコンジャパンリート投資法人(2971)の約207.4億円もあります。

ただでさえ不人気リートに上場日が重なり上値は重いでしょう。単独上場であれば公開価格同値あたりは見えたかもしれません。分配金の利回り次第だと思います。エスコンジャパンリートの分配金は想定ベースで5.15%なのでこのままでは公募割れ決定では?と思います。上場後から年2回になるようです。

エネクス・インフラ投資法人はまだわかりませんが、分配金利回り7.5%~8%程度なければ難しそうです。

エネクス・インフラ投資法人(9286)IPOの幹事団詳細と会社データ

| 公募株数 | 90,000口 |

| 売出株数 | 0口 |

| 公開株式数 | 90,000口 |

| OA売出 | 4,500口 |

| 引受幹事 | SMBC日興証券(主幹事) 大和証券(主幹事) みずほ証券 野村證券 SBI証券 |

主幹事から申し込めば当選確率は50%以上あると思います。SMBC日興証券からの申し込みだと当選する可能性が他社よりも高いと思います。当選後のキャンセルは1ヶ月間IPO抽選に参加できなくなるペナルティーがあるためです。欲しい方にはチャンスです!

後はSBI証券でIPOチャレンジポイントを貰うことを考える方が多いと思います。1ポイント1,000円以上と考えられているのでポイントも馬鹿になりません。ポイントを貯めているとそのうちIPO配分があるため頑張って貯めています。

エネクス・インフラ投資法人IPOの直感的初値予想

第一弾⇒ 93,000円

※ファーストインプレッション

第二弾⇒ 92,000円

※仮条件発表後

エネクス・インフラ投資法人IPOの初値予想

未定(施策)

エネクス・インフラ投資法人の幹事引受株数(追記)

幹事引受数を調べてみました。SMBC日興証券と大和証券が主幹事となっていますが、多くがSMBC日興証券に集中しています。仮条件が一本値である92,000円に決定したことにより初年度の分配金は6.52%になります。利益超過分が3,834円になることから合わせると9.66%になります。

| 幹事団 | 引受け株数 |

| SMBC日興証券(共同主幹事) | 63,000口 |

| 大和証券(共同主幹事) | 18,000口 |

| みずほ証券 | 5,400口 |

| 野村證券 | 2,700口 |

| SBI証券 | 900口 |

流石に公開価格割れは起こしたくないと言うことから、想定発行価格100,000円から大きくディスカウントされたようです。これにより公開価格割れにはならないかもしれません。ただ、スルーする方は多そうですね。

エネクス・インフラ投資法人(9286)IPOを個人的に分析してみました

エネクス・インフラ投資法人の抽選に参加する方はいるの?と思えるほどリート市場が低迷しています。参考になるのは東証リート指数ですが、売り基調となっています。

また、リートは上場後1年程度から分配金狙いの買いが入る傾向にある気がします。投資法人も株価対策に分配金引き上げを行うからでしょう。伊藤忠の名前こそ入っていますが、前例があるだけに買い向かう投資家は少ないのではないかと考えています。

インフラファンド公募割れ銘柄続出、さらに単独上場ではないことが大きなデメリットでしょう。上場したての銘柄を買うよりも安定している実績を既に出している銘柄のほうが安心できますからね。と言うことで基本的に不参加でよいと思います。分配金や仮条件を見て参加スタンスを一応考えたいと思います。

![]() 富裕層が使うロボアドバイザー運用が出来る⇒ ウェルスナビ

富裕層が使うロボアドバイザー運用が出来る⇒ ウェルスナビ

タグ:IPO初値予想