ステムリム上場とIPO初値予想!赤字バイオで利益がでるユニコーン企業か

ステムリム(4599)IPOが新規上場承認されました。市場は東証マザーズで主幹事はSMBC日興証券が務めます。公開株数8,400,000株、オーバーアロットメント1,260,000株、想定発行価格3,050円から上場による資金吸収を計算すると約294.6億円にもなります。

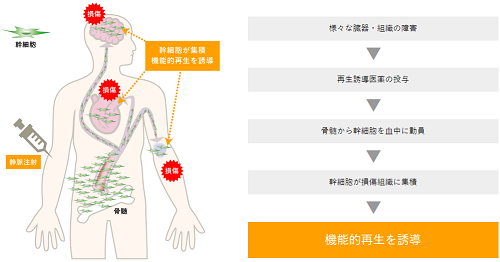

事業は再生誘導医薬に特化しており、これまでのES細胞やiPS細胞を使用しなくても脳梗塞や心筋症などの患者に投与できる独自の治療薬となっています。

再生誘導医薬とは生きた細胞や組織を用いることなく、医薬品の投与のみによって再生医療と同等の治療効果を得られる新しい医薬品になるため医療業界では期待されているはずです。

ただし上場後も製品化に向けたハードルは高いとみています。一部メディアでは「iPS細胞を使う治療方法と比べ実用化のハードルは低い」と書かれていますが製品化できればの話でしょう。期待感はありますけどね。

| 業 種 | 医薬品 |

| 上場市場 | マザーズ |

| 公開予定 | 8月09日 |

| BB期間 | 7月25日~7月31日 |

| 企業ホームページ | https://stemrim.com/ |

| 事業の内容 | 生体内に存在する幹細胞を活性化し、損傷組織の再生を誘導する医薬品・医療機器及び遺伝子治療等製品の研究、開発、製造、販売 |

【手取金の使途】

差引手取概算額16,869,000千円に、海外販売の手取概算額(未定)及び本第三者割当増資の手取概算額上限3,561,481千円と合わせた、手取概算額合計上限20,430,481千円については、①「再生誘導医学研究所」及び「動物実験施設」の設立資金、②継続して研究開発を行うための運転資金、並びに③事業拡大に伴う人件費に充当する予定であります。具体的には以下のとおりであります。

①「第二部 企業情報 第3 設備の状況 3 設備の新設、除却等の計画」で記載している「再生誘導医学研究所」及び「動物実験施設」の設立資金として、14,620,264千円(2020年7月期7,949,610千円、2021年7月期4,547,481千円、2022年7月期2,123,173千円)を充当する予定であります。

②現状で存在するパイプラインに係る研究開発を推進する費用、及び新規パイプラインの研究開発に係る費用として5,335,437千円(2020年7月期1,088,000千円、2021年7月期1,526,010千円、2022年7月期2,721,427千円)を充当する予定であります。

③事業拡大のための優秀な人材確保を目的とした人件費(人材採用費を含む)の増加を計画しており、人件費(人材採用費を含む)474,780千円(2020年7月期88,293千円、2021年7月期108,032千円、2022年7月期278,455千円)を充当する予定であります。

また、上記調達資金は具体的な充当時期までは安全性の高い金融商品等で運用していく方針であります。

目次まとめ

ステムリム(4599)IPOの業績と事業内容

業績はバイオ銘柄と言うことで赤字です。2016年は黒字化しているようですが、前期と今期ともに塩野義製薬への売上のみです。

再生誘導医薬は、従来型の再生医療/細胞治療とは異なり、生きた細胞の投与を必要とせず、物質=医薬品の投与によって、患者自身の体内に存在する幹細胞を活性化する方法です。これにより簡便かつ安全に、治療効果の高い再生医療を実現します。

再生誘導医薬開発により、生きた細胞製剤では難しい安定した品質による迅速な再生医療を実現する製品供給が可能となることから、広く普及可能な新しい再生医療となり得ます。再生誘導医薬の投与によって患者の体内で誘導される幹細胞は、血液循環を介して体内を巡り、損傷した組織特異的に集積します。

損傷部位に集積した幹細胞は、神経や皮膚、骨、軟骨、筋肉、血管など、様々な種類の組織に分化する能力を有するため、再生誘導医薬という共通のプラットフォームによって、脳梗塞や脊髄損傷などの中枢神経系疾患、心筋梗塞や心筋症などの循環器系疾患、難治性皮膚潰瘍などの上皮系疾患、難治性骨折などの間葉系疾患など、組織損傷をともなう数多くの難病に対して幅広い治療効果をもたらすことが期待されます。

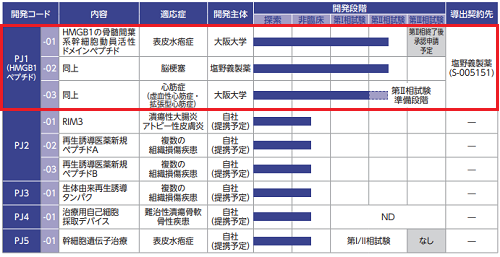

同社で最も開発の進む開発品は現在、大阪大学医学部附属病院・慶應義塾大学病院・東邦大学医療センターにおいて難治性遺伝性皮膚疾患(表皮水疱症)を対象とした臨床試験(医師主導治験)第Ⅱ相試験を実施中です。

当該開発品をはじめとして同社はこれまでの研究開発活動を通じて、複数の疾患に対する複数の研究開発パイプライン(医薬品候補群)を保有しており、再生誘導医薬の実現に向けた多面的・多層的な創薬研究開発事業を展開しています。

同社の事業モデルは医薬品の研究開発を主たる業務としています。自社研究若しくは大学等研究機関との共同研究を通じて、生体内における組織再生誘導メカニズムの解明と幹細胞の特性解析、幹細胞の制御技術に関する基礎研究をおこない、その成果を活用したスクリーニング系によって、再生誘導医薬シーズの探索をおこなっています。

同定した候補物質については、自社単独若しくは共同研究を実施した大学等研究機関と共同で特許を出願し、研究開発活動の果実である知的財産の構築を進めています。大学等研究機関と共同で出願した特許については、同社が独占的な実施権の許諾を受け以後の製品化に向けた研究開発を主導で進めています。

候補物質については、自社若しくは大学等研究機関/パートナー企業と共同で、製造方法の開発、非臨床薬効薬理試験、安全性試験、初期臨床試験等までを実施し、医薬品開発の成功可能性と知的財産価値を高めた上で、国内・海外の製薬企業に対して製品の開発権、製造権、販売権等をライセンスアウトしています。

そうすることで契約一時金、開発の進捗に応じて支払われるマイルストーン収入、製品上市後に売上高の一定割合が支払われるロイヤリティ収入、売上高に対する目標値を達成するごとに支払われる販売マイルストーン収入等を得る事業モデルを採用しています。

またパートナー企業とは、ライセンス契約に至る前の比較的早期の研究開発段階において、将来のライセンス契約を前提とした共同研究契約を締結することもあります。

この場合はパートナー企業から契約一時金、共同研究収入を得ることで、自社の費用負担を低減しつつ、かつパートナー企業の開発リソースも活用することで研究開発を加速できるメリットを得られます。

同社の再生誘導医薬は、投薬により体内の幹細胞の働きを促進することを作用メカニズムとするため、幹細胞を用いた再生医療・細胞治療が行われている疾患領域を広くマーケットとして捉えることが可能です。

また同社は生命科学者の自由闊達な研究活動を通じて、難病に苦しむ世界中の患者さんに革新的な新薬を提供し続ける挑戦的バイオテクノロジー企業を目指しているそうです。

再生医療の市場規模予測では、国内2020年950億円が2050年2.5兆円、世界2020年1兆円が2050年38兆円と大幅な増加が見込まれており、従来の医薬や医療では治療が困難であった疾患に対する新たな医療への期待が大きいようです。

ステムリム(4599)IPO仮条件から公開価格の日程

| 想定価格 | 3,050円 ※2,370円~3,730円の平均価格算出です |

| 仮条件 | 1,000円~1,700円 |

| 公開価格 | 8月01日 |

想定価格から試算される市場からの吸収金額は約256.2億円です。オーバーアロットメントを含めると約294.6億円になります。赤字バイオで1枚あたりの単価が高いためかなり不安です。

直近の売上は塩野義製薬だけに発生しているようです。PJ1が既に第Ⅲ相試験段階にあることから製品化に近いようですが上場段階での評価は分かれそうです。

本決算が7月なので今期も赤字決定だと思います。来期がどれだけ挽回してくるかだと思いますが、簡単に商品化できないと思われるため来期も赤字か?

ステムリム(4599)IPOの幹事団詳細と会社データ

| 公募株数 | 6,000,000株 |

| 売出株数 | 2,400,000株 |

| 公開株式数 | 8,400,000株 |

| OA売出 | 1,260,000株 |

| 引受幹事 | SMBC日興証券(主幹事) 大和証券 野村證券 みずほ証券 SBI証券 いちよし証券 岡三証券 岡三オンライン 楽天証券 西村証券 |

当選を狙うならSMBC日興証券からの申し込みは必須です。申込めば当選できるような株数なのでメディア情報を調べると、「関西初のユニコーン企業」と言われているようです。

通常であれば赤字バイオなのでスルーしてもよいと思いますが、かなり有名な企業で再生医療で有名なiPS細胞よりも治療法としてはハードルが低いそうです。実用化されれば大きな収益期待があるとされています。

迷うIPOになりそうですが、バイオ企業としての上場規模はこれまでの銘柄とくらべると少し規模が大きいようです。製品化される段階で上場承認だと人気になったのではないかと考えられますが、資金吸収のために上場すると言わんばかりなので難しいです。

株数が966万株あり幹事構成からも店頭系が多いため証券会社が本気で上場させる感が伝わります。通常の抽選発表が行われた後に楽天証券から後期型抽選を申し込む方法もありでしょう。

また、岡三オンラインの前受け金不要で当選できるチャンスかもしれません。西村証券の口座だけありませんがど全力で申し込むと当選連発の時が怖いため程々で申し込む方が多いかもしれませんね。

会社設立は2016年10月30日、本社住所は大阪府茨木市彩都あさぎ七丁目7番15号、代表取締役会長CEOは冨田憲介氏(70歳)です。冨田憲介氏は業界ではとても有名な方でアンジェス(4563)やオンコセラピー・サイエンス(4564)との関わり合いが深いようです。ポジション的には会長を務めているそうです。

従業員数は20人(臨時雇用者18人)、平均年齢39.0歳、平均勤続年数3.3年、平均年間給与約530万円です。

ステムリム(4599)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 玉井 克人 | 10,500,000株 | 19.78% |

| 玉井 佳子 | 5,400,000株 | 10.17% |

| 冨田 憲介 | 5,025,000株 | 9.47% |

| 大久保 俊幸 | 4,650,000株 | 8.76% |

| 株式会社SMBC信託銀行信託口08900027 | 2,850,000株 | 5.37% |

| 山﨑 尊彦 | 2,700,000株 | 5.09% |

| みやこ京大イノベーション投資事業有限責任組合 | 2,443,200株 | 4.60% |

| 大阪バイオファンド投資事業有限責任組合 | 2,433,300株 | 4.58% |

| 大和日台バイオベンチャー投資事業有限責任組合 | 2,333,100株 | 4.40% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である冨田憲介、売出人かつ当社役員である山﨑尊彦、金崎努、当社株主である玉井克人、玉井佳子、大久保俊幸、大阪バイオファンド投資事業有限責任組合、臼井玲、西巻光平、公益財団法人加藤記念バイオサイエンス振興財団、有限会社イー・シー・エス、JAIC-ブリッジ2号投資事業有限責任組合、当社新株予約権者かつ当社役員である横田耕一、久渡庸二、行正秀文、津田和義は、SMBC日興証券株式会社(以下「主幹事会社」という。)に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の2020年2月4日までの期間(以下「ロックアップ期間」という。)中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

当社普通株式の管理を目的に委託した信託財産である株式会社SMBC信託銀行信託口08900027(以下「当該信託口」という。)における委託者兼受益者である塩野義製薬株式会社は、主幹事会社に対して、ロックアップ期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に当該信託口で保有する当社普通株式を当該信託口における受託者である株式会社SMBC信託銀行に譲渡又は売却を行わせないこと、当社普通株式の管理を目的として当該信託口以外の新たな信託口が設定された場合においてその受託者に譲渡又は売却を行わせないこと及び信託財産としての当社普通株式が受託者から当社に交付された場合において譲渡又は売却を行わない旨を約束しております。

ステムリムIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 5,712,000株 | 68.00% |

| 大和証券 | 1,008,000株 | 12.00% |

| 野村證券 | 672,000株 | 8.00% |

| みずほ証券 | 672,000株 | 8.00% |

| SBI証券 | 210,000株 | 2.50% |

| いちよし証券 | 42,000株 | 0.50% |

| 岡三証券 | 42,000株 | 0.50% |

| 楽天証券 | 33,600株 | 0.40% |

| 西村証券 | 8,400株 | 0.10% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ステムリムIPOの直感的初値予想

第一弾⇒ 3,000円~3,300円

※ファーストインプレッション

第二弾⇒ 1,300円~1,800円

※仮条件発表後

ステムリムIPOの初値予想

1,581円~1,800円

仮条件が大きく引き下げられ機関投資家リサーチでは人気がないことがわかります。この手のIPOは不参加にしたほうが賢明だと判断します。利益見込みよりもリスクのほうが高いのではないかと思います。仮条件発表前の初値予想は2,000円~4,000円となっていました。

想定発行価格が暫定的だったとは言え3,050円からの大幅修正は違和感しかありません。仮条件下限は1,000円になり3分の1程度まで引き下げられることになります。また公募株数と売出し株数が変更されているようですが公開株数の変更はありません。公募株数6,000,000株が8,100,000株へ、売出株2,400,000株が300,000株に変更されています。

吸収金額はOAを含め約164.2億円に修正され時価総額も約855億円に修正されます。算出価格は仮条件上限1,700円を基準としています。仮条件が引き下げられユニコーン企業の時価総額1,000億円定義から外れるため話題性に欠けることになりました。

どうやら機関投資家は仮条件上限で決めてくると想定しているため地合いなどによる売り圧力があったとしてもシンジケートカバーで十分吸収できると考えているようです。それでも初値利益を狙いに行く要素は感じられなくなったためブックビルディングに参加する方は気を付けたほうがよいでしょう。

8月唯一のIPOかもしれないため期待していましたが残念な結果となりそうです。また初値が公開価格を割ってしまうと上値が重くなるため頑張ってほしいと思います。私はSBI証券のIPOチャレンジポイント狙いに徹したいと思います。当選したら買いますけどね!

ステムリム(4599)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2012年3月29日~2020年3月28日 | 1,950,000株 発行価格2円 |

| 2012年3月29日~2020年3月28日 | 1,290,000株 発行価格2円 |

| 2014年6月01日~2022年5月31日 | 1,335,000株 発行価格2円 |

| 2015年8月01日~2023年7月31日 | 1,803,000株 発行価格5円 |

| 2016年6月26日~2024年6月25日 | 495,000株 発行価格100円 |

| 2016年12月6日~2024年12月05日 | 438,000株 発行価格283円 |

| 2016年12月06日~2024年12月5日 | 153,000株 発行価格283円 |

| 2019年10月27日~2027年10月26日 | 222,000株 発行価格300円 |

| 2019年10月27日~2027年10月26日 | 279,000株 発行価格300円 |

| 2019年10月27日~2027年10月26日 | 30,000株 発行価格300円 |

| 2019年10月27日~2027年10月26日 | 30,000株 発行価格300円 |

| 2019年10月27日~2027年10月26日 | 39,000株 発行価格300円 |

| 2020年10月26日~2028年10月25日 | 269,100株 発行価格300円 |

| 2020年10月26日~2028年10月25日 | 30,000株 発行価格300円 |

| 2020年10月26日~2028年10月25日 | 429,600株 発行価格300円 |

ロックアップは180日間(2020年2月04日)、ロックアップ解除倍率の記載は目論見になく解除倍率の設定はありません。ストックオプションの株数残や発行価格は上記のようになります。

ストックオプションで行使期限を迎えている株数が7,464,000株もあり要注意でしょう。株数が多くて投資家の心理状態も悪化しそうです。ただ調べているうちに気が付いたことがあり、同社は国内外で78件の特許取得を行い現在の40件を申請しているそうです。いずれ収益に結び付きそうですね。

時価総額は東証データの上場時発行済み株式数の50,282,700株から算出すると想定価格ベースで約1,533.6億円になります。

バイオ株は上下に大きく動くため苦手ですが「億り人」が多く出ている業種です。資産を吹っ飛ばす方もいますが、そーせいグループのように一相場あれば爆益となります。アンジェスのようになかなか上に行けないバイオ株もありますが同社はどうでしょう。

大阪大学初のスタートアップ企業やユニコーン企業と言われ知名度も高いため、もしかすると利益が見込めるかもしれません。IPOに参加できる準備だけは怠らずにしておきたいと思います!簡単に当選できそうなので少し期待しています。

DMM.com証券がついにIPO株を取り扱う! 【限定キャンペーンが凄い】

⇒ DMM.com証券公式(PR)

タグ:IPO初値予想