【評価】テクニスコ(2962)IPOの上場と初値予想!!

テクニスコ(2962)のIPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はスタンダード市場で主幹事は野村證券が引受けます。

上場規模は約11.8億円で公開株数2,281,000株、オーバーアロットメント342,100株です。想定発行価格は450円になっています。

| 業 種 | 金属製品 |

| 上場市場 | スタンダード市場 |

| 上場日 | 7月26日 |

| BB期間 | 7月07日~7月13日 |

| 企業ホームページ | https://www.tecnisco.com/ |

| 事業の内容 | 精密加工部品事業(ヒートシンク製品及びガラス製品等の製造・販売) |

目次まとめ

テクニスコ(2962)IPOの業績と事業内容

テクニスコグループは同社及び連結子会社2社、非連結子会社1社により構成されており、精密加工部品事業の単一セグメントを営んでいます。

テクニスコグループが製造販売する製品群は「ヒートシンク製品」「ガラス製品」「その他」に区分されます。

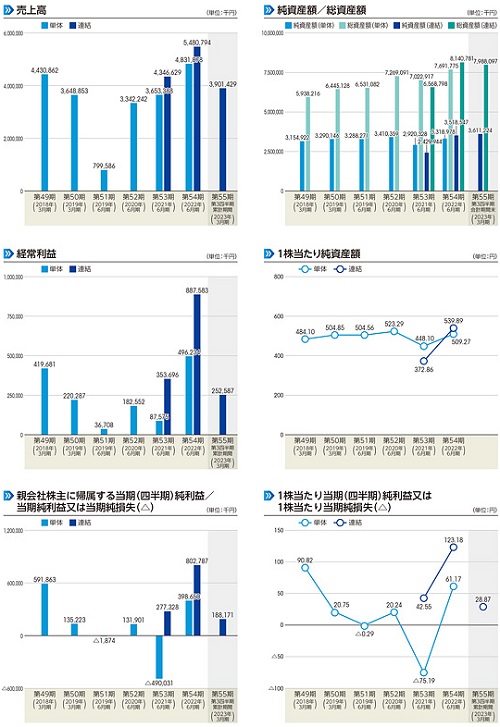

2023年6月期業績の落ち込みは激しいようです。2024年6月期はある程度回復する予想が出ています!

テクニスコグループは産業機器市場、自動車市場、光・無線通信市場、ライフサイエンス市場、航空宇宙市場、環境エネルギー市場向けのヒートシンク製品、ガラス製品及びその他の精密加工部品の製造販売を行っています。

製造拠点は広島工場を中心に、中国子会社であるTECNISCO (SuZhou) CO.,Ltd.の蘇州工場及びシンガポール子会社であるTECNISCO Advanced Materials Pte. Ltd.のシンガポール工場を含めたグループ製造体制を構築しています。

テクニスコ(2962)IPO仮条件と公開価格の日程

| 想定価格 | 450円 |

| 仮条件 | 510円~560円 |

| 公開価格 | 7月14日 |

想定発行価格から試算される市場からの吸収金額は約10.3億円です。オーバーアロットメントを含めると約11.8億円になります。

魅力ある銘柄ではありませんが公開価格は超えてくるのでは?と考えています。親族の保有株が多いようですね。

テクニスコ(2962)IPOの幹事団詳細と会社データ

| 公募株数 | 2,281,000株 |

| 売出株数 | 0株 |

| 公開株式数 | 2,281,000株 |

| OA売出 | 342,100株 |

| 引受幹事 | 野村證券(主幹事) 三菱UFJモルガン・スタンレー証券 |

| 委託見込 | auカブコム証券 |

野村證券狙いのIPOでしょう。欲しいのかは別ですけど単価が低いため公募組は売却手数料を考えて投資したほうが良いかもしれません。

野村證券だと2枚セットなので良いかもしれませんね。三菱UFJモルガン・スタンレー証券だと1枚になると思うので手数料負けも十分考えられそうです。

テクニスコの会社設立は1970年2月14日、本社住所は東京都品川区南品川二丁目2番15号、社長は関家圭三氏(58歳)です。※2023年6月30日時点

従業員数は203人(臨時雇用者12人)、平均年齢41.9歳、平均勤続年数12.9年、平均年間給与約764万円です。

テクニスコ(2962)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 合同会社XEホールディングス | 5,018,200株 | 77.00% |

| 関家 圭三 | 541,000株 | 8.30% |

| 特定有価証券信託受託者野村信託銀行株式会社(信託口2052276) | 190,000株 | 2.92% |

| テクニスコ従業員持株会 | 175,300株 | 2.69% |

| 関家 慶一郎 | 80,000株 | 1.23% |

※上位株主の状況

【ロックアップ情報】

ロックアップは90日間(2023年10月23日)でロックアップ解除はありません。VC保有もありません!

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(主幹事) | 2,212,600株 | 97.00% |

| 三菱UFJモルガン・スタンレー証券 | 68,400株 | 3.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 500円~650円

※ファーストインプレッション

第二弾⇒ 700円~900円

※仮条件発表後

初値予想と市場コンセサンス

テクニスコの初値予想をリサーチして記載します。

初値予想500円~700円

修正値800円~900円

事業は精密加工部品の受託加工メーカーなので地味だが意外と人気があるらしい。

業績は2023年6月期が減益になり2024年6月期にだいぶ戻します。ただ2022年6月期の純利益8億円越えは取り戻せていない。2024年6月予想で純利益3億円程度となっている。

競合も多く存在するが上場内容に好感されている模様。また中国企業向けが多いいがコロナ禍が終わり売上がもとに戻りつつある。米国や欧州にも取引先がある。

普段ならあまり人気が見込めないが半導体関連で買われるようです。PER16.1倍は類似企業比較で妥当な感じがする。割れるようなIPOではなさそうなので参加しておきたい。

円安により増収となる可能性も秘めている。

テクニスコ(2962)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| なし | -株 発行価格-円 |

ロックアップは90日間でロックアップ解除倍率は設定されていません。ストックオプションの株数残や発行価格は該当事項なしになります。

時価総額は東証データの上場時発行済み株式数の8,798,100株から算出すると想定価格ベースで約39.6億円になります。

公募株なので何とかいけそうな感じでしょうか?野村證券なので少し安心できる感じがします。幹事も2社しかいません。

投機的な資金はあまり向かわないでしょう。

![]() Laboro.AI(5586)主幹事引受け企業⇒ SMBC日興証券

Laboro.AI(5586)主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想