ダブルエー上場とIPO初値予想【裏情報や独自評価あり】

ダブルエーIPOが新規上場承認されました。市場はマザーズで主幹事はみずほ証券が引受けています。内容を確認してみると株価設定が高く大丈夫か?と思うような内容です。

業績面も期待があまりできない感じがし成長性が感じられません。しかも小売業なので一気に売上が伸びるとも思えません。消費税引き上げにより逆に売上ダウンになる気がします。コスト引き下げには努力しているみたいです!

公開株式数900,000株でオーバーアロットメント135,000株、想定発行価格4,690円になり上場規模が48.5億円です。

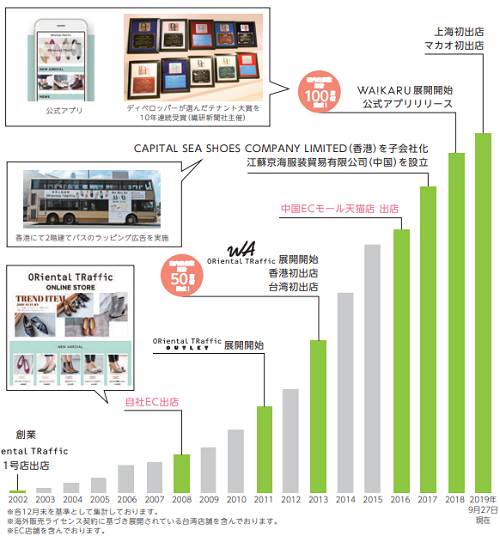

中国で製品を作り日本に輸入しているため為替が関係してきます。これから香港や中国を中心とした海外へ事業展開を行っていく方針を示しているため期待できる部分もあります。

中国ではネット販売も行っておりECモールに出店しています。海外子会社があるので強みもあることでしょう。

| 業 種 | 小売業 |

| 上場市場 | マザーズ |

| 公開予定 | 11月01日 |

| BB期間 | 10月15日~10月21日 |

| 企業ホームページ | https://www.wa-jp.com/ |

| 事業の内容 | 婦人靴の企画、販売 |

【手取金の使途】

差引手取概算額3,005,360千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限582,498千円と合わせた手取概算額合計上限3,587,858千円について、国内新規出店、物流設備、システム開発、商品開発、広告宣伝に充当することを予定しております。具体的には以下を予定しております。

①国内新規出店

新規出店に伴う固定資産等の取得、敷金及び保証金、人件費及び人材採用費の一部として1,980,000千円を充当する予定です。なお、1,980,000千円の内、設備投資に1,440,000千円、人件費及び人材採用費に540,000千円を充当する予定②物流設備

物流センターにおける商品ピッキング業務の自動化のための資金として、2022年1月期に500,000千円を充当する予定③システム開発

実店舗とEC店舗の会員統合等を目的とした顧客管理システムの開発及び行動分析、スマホアプリと自社EC店舗のユーザビリティ向上を目的としたシステム改修及び商品在庫情報のシステム連携のための資金として400,000千円を充当する予定④商品開発

消費者ニーズの多様化へ対応するためのスポーツシューズ等の商品開発の資金として150,000千円を充当する予定⑤広告宣伝

ブランド力及び商品価値を向上させるための広告プロモーションのための資金として、550,000千円を充当する予定です。2021年1月期に電車ラッピング広告のための資金として80,000千円を充当し、2023年1月期に予定している大型プロモーションに470,000千円を充当する予定なお上記使途以外の残額については将来における当社の成長に資するための設備投資及び人件費の増加分等に充当する方針でありますが、当該内容等について具体的に決定している事項はなく、具体的な資金需要が発生し、支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針です。

目次まとめ

ダブルエー(7683)IPOの業績と事業内容

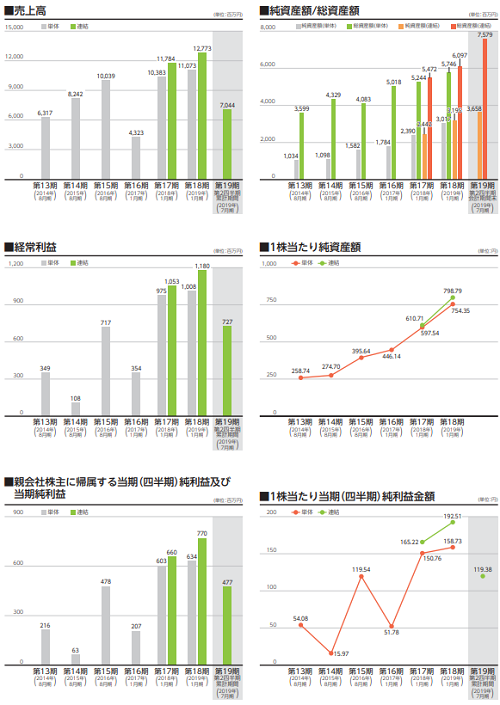

業績はここ数年伸びているようですがこのまま成長しても伸び率は低そうです。業種的にそうなると思われ増収増益であることは評価される部分です。

グループ会社は同社と連結子会社(CAPITAL SEA SHOES COMPANY LIMITED、江蘇京海服装貿易有限公司)の合計3社で構成されています。事業は婦人靴を中心とした自社商品の企画・販売です。

国内外のファッショントレンドの市場調査を行い、定期的に商品企画スタッフが販売員として実際に店頭に立ち、よりリアルな意見や要望を顧客から聞くことによって消費者ニーズや販売員のニーズを商品に生かしています。

意見を商品の企画でを具体的に立案した後に、パートナー工場へ相当数のサンプル商品の製造を依頼し、履き心地、素材感、安全性、履いた時のシルエットなど多方面から検討し商品化する靴を決定しているそうです。

商品化が決定した靴は自社設定基準をクリアした生産管理体制を保有するパートナー工場及び貿易会社に製造を委託することで、オリジナル商品の量産体制を確保しています。

生産管理体制の評価及び商品の品質の維持は100%子会社である「江蘇京海服装貿易有限公司」とともに各パートナー工場の定期的な巡回及び指導により確認しています。

品質が保証された商品は自社グループが運営している直営店舗及び販売業務を委託している販売代行店舗並びに他社の運営を含むECサイトを通じて一般消費者向けに小売販売を行っています。他社とのコラボレーション商品の販売も行っているそうです。

実店舗での小売販売はルミネ・アトレ等駅ビル、ショッピングセンター等への出店により、安定した集客と費用対効果の高い販促施策を目指しています。

ECサイトでの小売販売は自社サイトをはじめZOZOTOWN等オンラインショッピングサイトへの出店により、実店舗の出店が難しい地方における顧客に応える受け皿としての機能しています。

また、いち早く次のシーズン商品の情報を求めている顧客に対して予約販売としての機能を提供しています。

さらに発売前の予約販売状況を分析することによって需要予測の高度化と在庫の最適化(欠品による販売機会損失の削減)が可能だそうです。

基本的に自社出店した直営形態による小売販売を行っています。その他、他社とのコラボレーション商品を販売では自社商品力と他社の販売力を組み合わせることで、他社が既に獲得している固定客を新たに自社顧客として見込むことが可能となっています。

【実店舗とECサイトの状況】

- 国内実店舗99店舗、国内ECサイト7店舗、海外実店舗31店舗、海外ECサイト3店舗を運営

- 海外実店舗31店舗は香港19店舗、マカオ1店舗、上海1店舗及び海外販売ライセンス契約に基づき展開されている台湾10店舗で構成

- 海外EC3店舗は中国2店舗及び海外販売ライセンス契約に基づき展開されている台湾1店舗で構成

ダブルエー(7683)IPO仮条件から公開価格の日程

| 想定価格 | 4,690円 |

| 仮条件 | 4,490円~4,690円 |

| 公開価格 | 10月23日 |

想定価格から試算される市場からの吸収金額は約42.2億円です。オーバーアロットメントを含めると約48.5億円になります。上場規模が大きく結構心配になる上場規模だと思います。

主幹事がみずほ証券なので直近で公開価格割れを起こした銘柄の主幹事ではないことが救いかもしれません。

システム障害なども今年は起こしましたから失敗はないかも?もしくはたかが50億円程度の上場だから知らんふり?

ダブルエー(7683)IPOの幹事団詳細と会社データ

| 公募株数 | 700,000株 |

| 売出株数 | 200,000株 |

| 公開株式数 | 900,000株 |

| OA売出 | 135,000株 |

| 引受幹事 | みずほ証券(主幹事) SMBC日興証券 いちよし証券 SBI証券 東洋証券 マネックス証券 岩井コスモ証券 |

株価設定が高いため利益が見込める場合はまとまった利益になるかもしれません。ただ婦人靴販売に需要があるようにはあまり思えません。

今後の業績が急拡大する見込みがあれば株価が上向くと思うので今期業績と来期業績を確認したあとに参加をするのか判断したいと思います。

ただ準備だけはしておきたいので東洋証券以外からの申し込みを考えています。東洋証券は主幹事以外からの申し込みがネットでできません。申込みたかったら支店口座が必要になります。残念な仕組みなんですよね。

そして年末に備えてIPO口座を増やしておくとチャンス到来かも?上記に抽選申し込み段階で資金が不要な証券会社を全てピックアップしてみました。ネット抽選は機械的に抽選されるため取引実績や預入金などが関係ありません!

またPayPayやLINE Payなどのポイント合戦が始まり得をしている投資家も多くいます。でもTポイントでもポイント合戦が始まるんじぁないかな?と期待しています。

そしてTポイントで投資ができるSBIネオモバイル証券で今度はポイントを増やしたいと思います。既にポイントだけで2万円~2.5万円位の資産ができたので侮れませんよ!

クレジット還元などでポイントがさらに貯まることに期待したいですね。キャッシュレスでかなり得をしている人も出てきましたけど知識がないと得することもありません。情報って凄いですよね。

ダブルエーの会社設立は2002年2月12日、本社住所は東京都渋谷区恵比寿一丁目20番18号、社長は肖俊偉氏(47歳)です。

従業員数は267人(臨時雇用者211人)、平均年齢29.1歳、平均勤続年数3.2年、平均給与約369万円です。セグメントは「婦人靴の企画、販売事業」の1つになり連結従業員数387人(臨時雇用者221人)になります。

国内の実店舗は99店ありECサイトが7店舗、海外実店舗は31店舗ありECサイトが3店舗となっています。

ダブルエー(7683)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 肖 俊偉 | 3,354,000株 | 82.64% |

| 趙 陽 | 272,000株 | 6.70% |

| 丁 蘊 | 200,000株 | 4.93% |

| PANG KWAN KIN | 120,000株 | 2.96% |

| 中井 康代 | 20,000株 | 0.49% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である肖俊偉、当社株主である丁蘊、中井康代、菅沼匠、佐川明生、鶴田芳郎、落合孝裕及び佐藤広一は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後180日目の2020年4月28日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すことは除く。)等は行わない旨合意しております。

また、当社株主である趙陽、PANG KWAN KIN、劉成、株式会社クツラボ及び入江徳繁は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む。)後90日目の2020年1月29日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

ダブルエーIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 828,000株 | 92.00% |

| SMBC日興証券 | 36,000株 | 4.00% |

| いちよし証券 | 13,500株 | 1.50% |

| SBI証券 | 9,000株 | 1.00% |

| 東洋証券 | 4,500株 | 0.50% |

| マネックス証券 | 4,500株 | 0.50% |

| 岩井コスモ証券 | 4,500株 | 0.50% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ダブルエーIPOの直感的初値予想

第一弾⇒ 4,700円~5,000円

※ファーストインプレッション

第二弾⇒ 5,300円~5,800円

※仮条件発表後

ダブルエーIPOの初値予想

5,000円~6,000円

株価設定が低く機関投資家が買ってくるようです。実際には上場してみないとわかりませんがしっかりとした業績と企業規模から人気になるそうです。仮条件上限は想定発行価格と変わらず4,690円となるため吸収額が約48.5億円と大きいサイズです。

油断できない規模なので地合いが一気に悪化すると公開価格に近い初値になると思います。逆にダブルエーの上場で空白期間が発生することからマネーゲーム化してもおかしくありません。一応マザーズへの上場なので個人投資家にも人気のはずです。

2020年1月本決算の連結業績予想は売上146.3億円となり経常利益が18.3億円の予想が出ています。四半期利益が12.2億円になり前期比較で58.6%も伸びるようです。婦人靴屋の業績がそんなに良いってインパクトありますね。上場に合わせたかのような好決算予想が出ています。

BASEも業績面で見習うところはあるでしょう!BASEは既に需要の心配がささやかれているようです。

ダブルエーの場合は業績がよくベンチャーキャピタル出資もありません。また幹事にネット証券が2社しかないため成売りが少なそうです。でも公開規模が大きいので最終判断は各自でするしかありません!私は全ての口座から申し込みを行います。

ダブルエー(7683)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2019年11月18日~2027年11月17日 | 38,000株 発行価格559円 |

| 2020年11月17日~2028年11月16日 | 20,800株 発行価格1,699円 |

ロックアップは180日間(2020年4月28日)と90日間(2020年1月29日)の設定があります。ロックアップ解除倍率の設定はありません。

ストックオプションの株数残や発行価格は上記のようになります。上場日の同月に38,000株が行使期限に入るので気にかけていたほうが良いでしょう。

時価総額は東証データの上場時発行済み株式数の4,700,000株から算出すると想定価格ベースで約220.4億円になります。

公開価格前後の初値になる気がしているのでそこまで積極的に申し込みたいとは考えていません。ただチャンスかもしれないので準備だけはしておきます。スタンス的には中立です。

今年の11月上場は10社~15社程度承認され昨年よりも多くなる見通しもでていましけど小型でIT系が来ると嬉しいですよね。単価設定が低くても株数が多ければgoodです!

タグ:IPO初値予想