FUJIジャパン(1449)IPO新規上場 | 初値予想と幹事情報

FUJIジャパン(1449)IPOが札幌証券取引所のアンビシャスに新規上場承認されました。主幹事が藍澤證券となり、公開株式数が110,000株しかありません。オーバーアロットメントはなく上場による資金吸収は想定発行価格730円算出で約8,000万円の小規模上場です。

昨年はアンビシャスにエコモット(3987)とフュージョン(3977)が上場しており公開価格を大きく上回っています。今回も期待が出来そうです。類似企業は多いと思いますが、個人投資家の買いが少し入ると株価が大きく変動しそうです。

| 業 種 | 建設業 |

| 上場市場 | アンビシャス |

| 公開予定 | 12月13日 |

| BB期間 | 11月26日~11月30日 |

| 企業ホームページ | https://www.fujijapan.net/ |

| 事業の内容 | リフォーム事業(外壁材の製造、販売、卸、施工、並びに総合リフォーム事業) |

【手取金の使途】

手取概算額36,396千円については、主に新規出店にかかる費用と営業部の高校新卒社員の人件費に充当する予定であります。具体的には下記のとおりであります。

①新規出店にかかる費用

イ.平成31年1月頃出店予定の関東地区新規支店に係る費用(事務所及び寮の家賃・敷金・仲介料、設備、現地中途社員の採用費等)として平成31年12月期に13,510千円

ロ.平成31年10月頃出店予定の北関東地区新規支店に係る費用(事務所及び寮の家賃・敷金・仲介料、設備、現地中途社員の採用費等)として平成31年12月期に3,340千円②営業部の高校新卒社員の人件費

平成31年4月に採用予定の営業部の高校新卒社員約10名の給与及び法定福利費として平成31年12月期に19,546千円なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

FUJIジャパン(1449)IPOの業績と事業内容

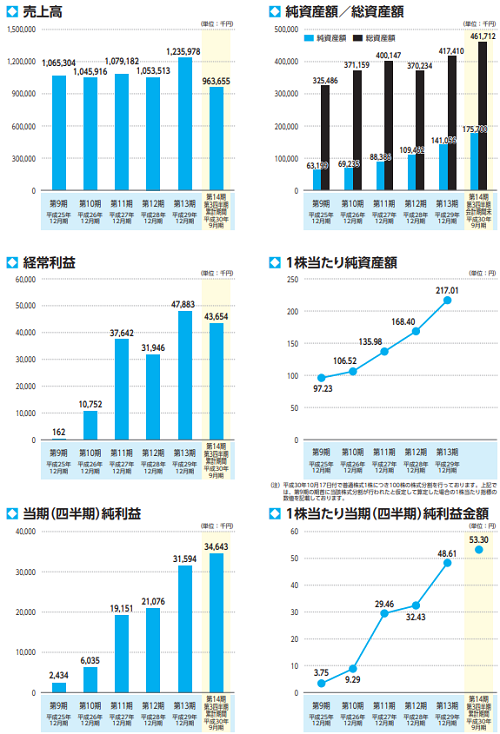

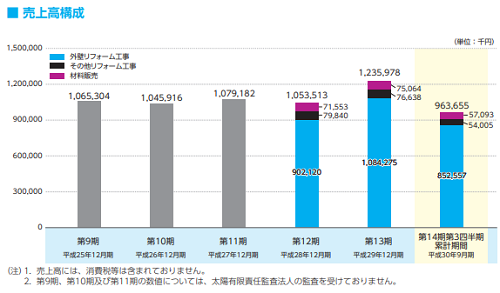

売上はそれほど伸びていませんが、利益が伸びているようです。ここ6年間の開示情報では最高益となるようです。第3四半期開示情報では売上9.63億円にたいして、四半期利益が0.34億円となっています。

同社は企画提案から施工、メンテナンスまで一貫した、外壁リフォーム工事の販売並びに施工を目的とし北海道でスタートしています。主たる事業は「外壁リフォーム工事」になり、北海道で実績を積み上げ東北や関東まで事業エリアを拡大しています。

外壁リフォーム工事以外には、エクステリア及び水廻り等のリフォーム工事を行うその他リフォーム工事を行っています。外壁リフォーム工事の際に使用する建材は、OEM先製造会社と協力して開発した同社オリジナルの外壁材・施工資材になります。また、直接工務店等に卸販売する材料販売でもオリジナル商品を使用しています。

外壁リフォーム工事は、オリジナル外壁材「ハッピーエンドシリーズ」を使った外壁リフォームの提案や施工、メンテナンスを行い、ハッピーエンドシリーズの外壁材は耐久性、断熱性等の外壁材に求められる機能を追求した商品です。

また施工に関しては、寒さの厳しい寒冷地において10年以上にわたる施工実績に裏付けされた技術力を有しているそうです。外壁リフォーム工事の営業方法は、同社営業部が各支店において直販営業を行うそうです。

その他リフォーム工事は、一般住宅に対して、外壁以外の塗装やエクステリア、内装工事などの総合的なリフォーム工事を行う事業です。

既に外壁リフォーム工事を施工させていただいた顧客に対し、施工管理担当者が塗装やエクステリア、水廻りなどといったリフォーム工事を提案し、下請け工事店が施工しています。また工務店やハウスメーカーなどからリフォーム工事を請負い、一般住宅に施工する業務も行っています。

FUJIジャパン(1449)IPO仮条件から公開価格の日程

| 想定価格 | 730円 |

| 仮条件 | 720円~740円 |

| 公開価格 | 12月03日 |

想定価格から試算される市場からの吸収金額は8,000万円です。オーバーアロットメントはありません。株主構成からも公開株式以外の株が流通することはなさそうです。

社長が92.31%の株式を有しており、50,000株の売出人となります。続く株主は従業員持株会の3.23%となります。1枚あたりの単価も低く設定されています。

FUJIジャパン(1449)IPOの幹事団詳細と会社データ

| 公募株数 | 60,000株 |

| 売出株数 | 50,000株 |

| 公開株式数 | 110,000株 |

| OA売出 | 0株 |

| 引受幹事 | 藍澤證券(主幹事) 岡三証券 岡三オンライン SBI証券 エース証券 上光証券 マネックス証券 |

藍澤證券が主幹事とは珍しいですが、口座を開設している方は少ないでしょう。また店頭口座開設者は当選のチャンスかもしれません。私はエース証券や上光証券の口座も開設していないので、申し込む前から当選できない気がしています。

やるだけやってみますが、ネット証券の抽選確率は株数的に低いと思います。IPOチャレンジポイント狙いに徹することになりそうです。万が一当選すれば初値売却でしょう。

会社設立は2005年03月22日、本社は札幌市中央区大通東四丁目4番地18、社長は佐々木忠幸氏(51歳)です。従業員数55人、平均年齢35.6歳、平均勤続年数5.4年、平均年間給与約430万円です。臨時雇用者はいません。

FUJIジャパン(1449)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 佐々木 忠幸 | 600,000株 | 92.31% |

| FUJIジャパン従業員持株会 | 21,000株 | 3.23% |

| 樋口 俊一 | 10,000株 | 1.54% |

| 佐賀 一郎 | 10,000株 | 1.54% |

| 大内 宏 | 3,000株 | 0.46% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人である佐々木忠幸は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年6月10日までの期間(以下「ロックアップ期間」という。)中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出しは除く。)等は行わない旨合意しております。

また、当社は主幹事会社に対し、ロックアップ期間中は主幹事会社の事前の書面による同意なしには、当社株式の発行、当社株式に転換若しくは交換される有価証券の発行又は当社株式を取得若しくは受領する権利を付与された有価証券の発行(ただし、本募集、株式分割、ストックオプションとしての新株予約権の発行を除く。)等を行わない旨合意しております。

なお、上記のいずれの場合においても、主幹事会社はロックアップ期間中であってもその裁量で当該合意の内容を一部若しくは全部につき解除できる権限を有しております。

FUJIジャパンIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 藍澤證券(主幹事) | 90,200株 |

| 岡三証券 | 11,000株 |

| SBI証券 | 4,400株 |

| エース証券 | 2,200株 |

| 上光証券 | 1,100株 |

| マネックス証券 | 1,100株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

FUJIジャパンIPOの直感的初値予想

第一弾⇒ 1,100円

※ファーストインプレッション

第二弾⇒ 1,000円

※仮条件発表後

FUJIジャパンIPOの初値予想

800円~1,000円

FUJIジャパン(1449)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| ストックオプション設定は無し | -株 発行価格-円 |

ロックアップは180日間(平成31年6月10日)、ロックアップ解除倍率は記載がありません。また、ベンチャーキャピタル出資とストックオプション設定はありません。

時価総額は札幌証券取引所データの上場時発行済み株式数の710,000株から算出すると想定価格ベースで約5.2億円になります。

公開株数が11万株しかないため、少し大きな買いが入ると株価がブレルと思います。地方上場になるため不参加の投資家も多いかもしれませんが、藍澤證券のメンツもあるため公開価格割れはないでしょう。

前受け金不要でIPO抽選に参加できる企業が増えました⇒ 松井証券

タグ:IPO初値予想