東海ソフト(4430)IPO新規上場 | 初値予想と幹事情報

東証2部に東海ソフト(4430)IPOが新規上場承認されました。地味な企業名ですが意外に良い初値を付けるのではないかと期待しています。主幹事は野村證券になり公開株式600,000株、オーバーアロットメント90,000株になります。ベンチャーキャピタルは1社存在し30,000株(1.8%)保有になります。

筆頭株主が持株会になっているあたりが老舗企業を伺わせます。設立から48年を超えしっかりした企業でしょう。事業はソフトウェア受託開発及びソフトウェア開発に係る役務提供となっています。IPO市場では人気ある業種です。

| 業 種 | 情報・通信業 |

| 上場市場 | 東証2部及び名古屋証券取引所 |

| 公開予定 | 2月27日 |

| BB期間 | 2月08日~2月15日 |

| 企業ホームページ | http://www.tokai-soft.co.jp/ |

| 事業の内容 | ソフトウェア受託開発及びソフトウェア開発に係る役務提供 |

【手取金の使途】

手取概算額683,085千円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限107,392千円と合わせて、設備資金、借入金の返済及び運転資金に充当する予定であります。具体的には、以下の通りであります。

①設備資金

本社エレベータ及び本社貨物エレベータ等の改修(平成31年5月期に35,000千円、平成32年5月期に35,000千円)、基幹業務システムの改修(平成31年5月期に6,000千円、平成32年5月期に35,000千円、平成33年5月期以降に9,000千円)及びサーバ等IT投資(平成31年5月期に44,000千円、平成32年5月期に44,000千円、平成33年5月期以降に45,000千円)の合計253,000千円の一部241,237千円を充当する予定であります。②借入金の返済

長期借入金の返済として平成31年5月期に312,898千円を充当する予定であります。③運転資金

人材採用費(平成31年5月期に22,000千円、平成32年5月期に22,000千円、平成33年5月期以降に22,000千円)、広告宣伝費(平成31年5月期に10,500千円、平成32年5月期に10,500千円、平成33年5月期以降に10,500千円)、研究開発費(平成31年5月期に10,000千円、平成32年5月期に10,000千円、平成33年5月期以降に10,000千円)及び当社業務システム及びITインフラの維持管理費(平成32年5月期に21,000千円、平成33年5月期以降に21,000千円)の169,500千円を充当する予定であります。

目次まとめ

東海ソフト(4430)IPOの業績と事業内容

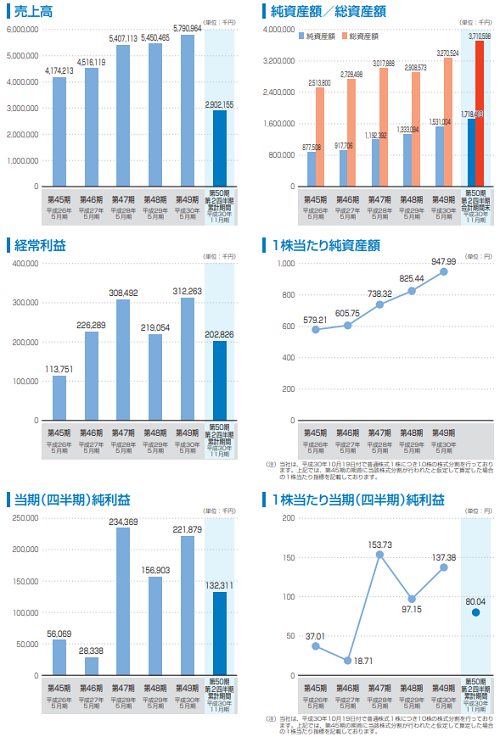

業績面では売上拡大が続いているようです。利益には少し波がありますが数年前から比べると数倍大きくなっているようです。同社は独立系ソフトウエア開発会社になり、多くのソフトウエア開発の協力会社を活用しています。

ソフトウエア受託開発やソフトウエア開発に係る役務の提供を主たる事業としていて、ソフトウエア開発事業の単一セグメントであるため事業戦略上、「組込み関連事業」「製造・流通及び業務システム関連事業」「金融・公共関連事業」の3つの事業に区分されます。

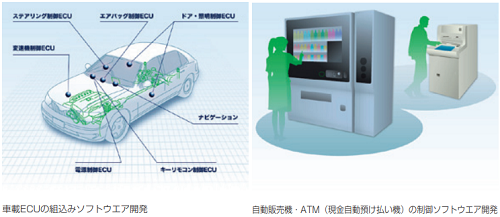

組込み関連事業は、自動車をはじめ船舶・工事及び農業用特殊車両等に搭載されるECUのソフトウエア開発に係る車載関連開発及びデジタル家電から自動販売機やATM(現金自動預け払い機)等の制御ソフトウエアの開発に係る民生・産業機器関連開発を主たる事業としています。ECUとは自動車などに搭載されたコンピューターを使った制御装置のことです。

製造・流通及び業務システム関連事業は、工場の生産ラインや物流システムの搬送装置などを監視(制御)するソフトウエア開発を中心とした製造・流通システム関連開発及び製造業向けの生産管理、在庫管理、品質管理等を中心とした業務システム関連開発を主たる事業としています。

金融・公共関連事業は、大手SIerの協力会社として、主に大手金融機関向けのソフトウエア開発及び各種省庁、地方自治体、大学、公益法人等のソフトウエア開発を主たる事業としています。融関連開発ではSIerのパートナー企業の一員として、主に大手金融機関向けソフトウエア開発を受託しており、長年に渡り総合振込業務を中心に銀行業務に関するノウハウを蓄えているそうです。

同社によれば、事業の特徴として開発が大規模かつ長期間で複数の企業が参加するプロジェクト型の事業が大半であり、受託開発会社には、まとまった規模の開発人員とプロジェクトマネジメント能力とSIer固有の開発手法や品質管理手法のノウハウ及びプラットフォーム活用のノウハウの蓄積が要求されるそうです。

同社は金融・公共関連事業における長年の開発実績を評価され、発注先であるSIerからこれらの要求を満たす開発会社として、安定的、継続的な受注・売上が可能な状況にあり、これら事業は業績に安定的に貢献しています。

これら大型プロジェクトに要求される、品質管理・セキュリティマネジメント、個人情報保護などの要件に対し、QMS、ISMS、Pマークなどを取得し、一層の受注拡大に向け開発体制を整えているそうです。

※QMSとは製造物や提供されるサービスの品質を管理監督する仕組みを定めた国際規格、ISMSとは事業体の情報セキュリティに係る制度の整備と運用を定めた国際規格、PマークとはJIS Q 15001に適合した個人情報保護体制を整備・運用可能とした事業体に対し、一般財団法人日本情報経済社会推進協会 (JIPDEC) が使用を許諾する登録商標

東海ソフト(4430)IPO仮条件から公開価格の日程

| 想定価格 | 1,290円 |

| 仮条件 | 1,410円~1,500円 |

| 公開価格 | 2月18日 |

想定価格から試算される市場からの吸収金額は約7.7億円です。オーバーアロットメントを含めると約8.9億円になります。東証2部なので基本的にIPO市場で人気がありませんが、この規模と事業内容であれば初値期待はできます。

地合いによっては初値2倍もあり得る可能性があるかも?と考えます。人工知能システム開発やIoT、クラウドなどなどの業務もあり侮れないと思います。社名が今風の横文字であればさらに初値期待が出来たことでしょう。

東海ソフト(4430)IPOの幹事団詳細と会社データ

| 公募株数 | 580,000株 |

| 売出株数 | 20,000株 |

| 公開株式数 | 600,000株 |

| OA売出 | 90,000株 |

| 引受幹事 | 野村證券(主幹事) 三菱UFJモルガン・スタンレー証券 auカブコム証券 むさし証券 みずほ証券 SMBC日興証券 SBI証券 東海東京証券 岡三証券 岡三オンライン エース証券 |

野村證券からの申し込みは忘れないようにしたいとことですが、公開株数がそこまで多くないため容易に獲得することは難しそうです。ネットからの申し込みは殆どの証券会社できます。むさし証券や岡三オンラインから申し込めば抽選段階で前受け金が必要ないため当選後に入金ができます。

SBI証券からはポイント狙いで申し込みを行っておきましょう。2019年は350P超えの口座を使うときが迫ってきたかもしれません。今年は100万円越えとなるような銘柄に出会えればいいですね~

会社設立は1970年5月30日になり創業48年を超えています。本社住所は愛知県名古屋市西区新道二丁目15番1号、社長は伊藤秀和氏(59歳)です。従業員数446人と規模が大きく、平均年齢36歳3ヶ月、平均勤続年数11年11ヶ月、平均年間給与約364万円です。

東海ソフト(4430)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 東海ソフト社員持株会 | 434,580株 | 26.07% |

| 水谷 慎介 | 432,000株 | 25.92% |

| 水谷 多嘉士 | 197,000株 | 11.82% |

| 伊藤 秀和 | 163,250株 | 9.79% |

| 大川 稔 | 72,000株 | 4.32% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人である水谷多嘉士及び貸株人である水谷慎介並びに当社株主である伊藤秀和、大川稔、長尾正己、株式会社りそな銀行、株式会社大垣共立銀行、株式会社三菱UFJ銀行、三井住友信託銀行株式会社、仲原龍、水谷茂斗子及び山下一浩は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年5月27日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)は行わない旨合意しております。

当社株主である株式会社OKBキャピタルは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年5月27日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

東海ソフトIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | 510,000株 |

| 三菱UFJモルガン・スタンレー証券 | 24,000株 |

| むさし証券 | 24,000株 |

| みずほ証券 | 12,000株 |

| SMBC日興証券 | 6,000株 |

| SBI証券 | 6,000株 |

| 東海東京証券 | 6,000株 |

| 岡三証券 | 6,000株 |

| エース証券 | 6,000株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

東海ソフトIPOの直感的初値予想

第一弾⇒ 1,900円

※ファーストインプレッション

第二弾⇒ 2,500円

※仮条件発表後

東海ソフトIPOの初値予想

2,500円~3,000円

仮条件が大きく上振れしていて注目されている銘柄です。配当は20円を予定していますが、配当利回りは1.3%と低い水準です。事業も目新しさはないため公開株数が少ないから需要が見込める案件です。初値が高すぎると急落するパターンかも?

東海ソフト(4430)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| ストックオプション採用なし | -株 発行価格-円 |

ロックアップは90日間(平成31年5月27日)、ロックアップ解除倍率は発行価格の1.5倍となりOKBキャピタル保有30,000株が対象になります。ストックオプション(新株予約権)は採用されていません。

時価総額は東証データの上場時発行済み株式数の2,246,800株から算出すると想定価格ベースで約28.98億円になります。時価総額も低いですが、創業年数と業績をみると上場時に時価総額も拡大しそうです。

組込み関連事業では、次期車載関連ソフトウエアー開発技術にも取り引くんでいるため、さらにシェア拡大になる可能性もあるようです。また自社開発のソフトウェアも保有しているようです。官公庁との取引やトヨタ自動車、クボタ、パナソニックなど大手企業なども取引先になっているようです。

積極的に獲得したいと思う方は少ないと思われるため狙って獲得できればと考えています。2019年も承認される銘柄が増えてきて楽しみが増えてきましたね。

![]() 主幹事や幹事を多数引受ける企業でIPO口座はまだ少ない穴場企業!

主幹事や幹事を多数引受ける企業でIPO口座はまだ少ない穴場企業!

⇒ 東海東京証券公式へ

タグ:IPO初値予想