ダイコー通産(7673)上場とIPO初値予想【幹事配分や独自評価あり】

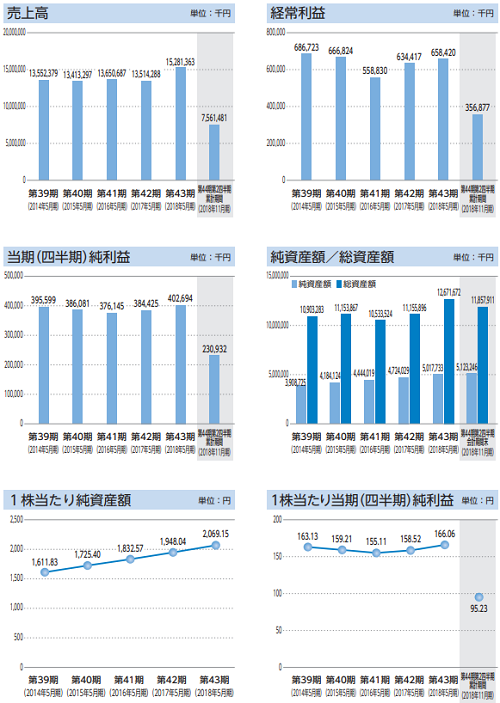

東証2部にダイコー通産(7673)IPOが新規上場承認されました。野村證券が主幹事で公開株数が542,400株、オーバーアロットメント81,300株になります。上場規模はOA含め約9.4億円と小粒上場なのである程度人気になることが予想されます。業績は横ばいになり、前期の業績は直近の中では良さそうです。

この手の銘柄は配当利回りによる買い需要が見込めます。配当性向は前期で30.1%になっています。企業規模は全国展開になっているため悪くありませんが、売上が倍々になることはないので個人投資家はあまり好みません。東証2部で上場規模が低いためファンドも買いませんしね。

| 業 種 | 卸売業 |

| 上場市場 | 東証2部 |

| 公開予定 | 3月12日 |

| BB期間 | 2月22日~2月28日 |

| 企業ホームページ | http://www.daiko-tsusan.co.jp/ |

| 事業の内容 | CATV及び情報通信ネットワーク向け各種商品の仕入れ・販売 |

【手取金の使途】

手取概算額217,480千円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限113,555千円と合わせて、全額を東日本ブロックの東京営業所及び東京物流センター拡充のための設備資金として充当する予定であります。具体的には、東日本ブロックの東京営業所及び東京物流センター設備資金の土地取得資金の一部として、2020年5月期に全額を充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります

目次まとめ

ダイコー通産(7673)IPOの業績と事業内容

業績は基本的に横ばいです。1975年に電話用電線の卸販売を目的として、愛媛県松山市にダイコー通産株式会社を設立したのが切欠となっています。現在はCATVや情報通信ネットワークに使用される各種商品(ケーブル、材料、機器等)の仕入及び販売を主な事業としています。

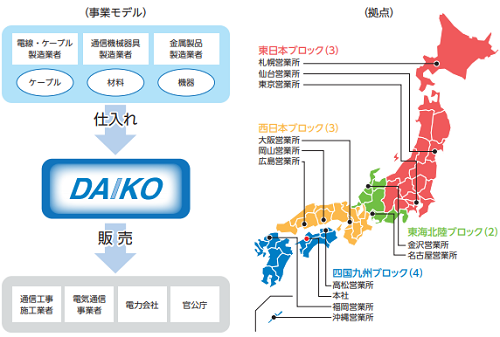

同社は全国主要都市に営業所を配置し、顧客のネットワーク整備やシステム構築に際して、最先端技術の情報提供及びネットワーク構築に関する提案等を行います。

電線やケーブル製造業者、通信機械器具製造業者及び金属製品製造業者等の国内外のメーカー等から仕入れた各種商品を、通信工事施工業者、電気通信事業者、電力会社及び官公庁等の顧客に販売しています。

全国を4ブロックに分け12営業所を展開し、屋外系の商品である「ケーブル」「鋼管柱」「装柱金物」などや屋内系の商品「分配器」「ケーブルモデム」「LANケーブル」など、数多くの商品を取り扱っているそうです。

同社はメーカー系列と異なり、仕入先及び販売先が多岐に渡っており、取引先から一定の独立性を有していることが特徴として挙げられます。本書提出日現在において、仕入先は約400社、販売先は約2,600社となっています。

自社企画製品の販売も行い、汎用性の高い商品の販売単価を下げ、当該商品の利益率を維持・向上させることを目的として、自社企画製品を取り扱っています。具体的には、自社で企画した商品をメーカーに提案して製造委託し、これを仕入れて顧客に販売しています。

自社物流施設を整備し、本社がある愛媛県松山市に3箇所、東京営業所内に1箇所の合計4箇所の物流センターと営業拠点に10箇所の倉庫を配置し、全国各地の顧客へ商品を流通させることができるそうです。

ダイコー通産(7673)IPO仮条件から公開価格の日程

| 想定価格 | 1,510円 |

| 仮条件 | 1,510円~1,540円 |

| 公開価格 | 3月01日 |

想定価格から試算される市場からの吸収金額は約8.2億円です。オーバーアロットメントを含めると約9.4億円になります。上場規模は小さいため初値利益は狙えそうですが、大きな買いは見込めないと思います。

事業に魅力がなく業績も横ばい状態なので上場後もあまり変わらない業績なのではないかと感じます。シェア率の問題ですよね。

ダイコー通産(7673)IPOの幹事団詳細と会社データ

| 公募株数 | 160,000株 |

| 売出株数 | 382,400株 |

| 公開株式数 | 542,400株 |

| OA売出 | 81,300株 |

| 引受幹事 | 野村證券(主幹事) SMBC日興証券 みずほ証券 大和証券 岡三証券 岡三オンライン SBI証券 |

野村證券主幹事のためネット抽選派の方は思いのほか当選しない可能性が高いと思います。それでも当選すれば数万円の利益は狙えるため頑張って申し込みを行いたいと思います。

SBI証券のIPOチャレンジポイントを使えば当選できますが、使う人はほぼいないでしょう。もしくは抽選ルールを理解していないまま使うかでしょう。前受け金不要の企業からの申し込みもできるためこの機会に確認しておくとよいと思います。下記の記事にまとめました。

会社設立は1975年6月12日、本社住所は愛媛県松山市姫原三丁目6番11号、社長は河田晃氏(46歳)です。従業員数は133人(臨時雇用者12人)、平均年齢36.6歳、平均勤続年数10.37年、平均年間給与約567万円です。

ダイコー通産(7673)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 株式会社ディー・ケー・コーポレーション | 810,200株 | 33.41% |

| ダイコー従業員持株会 | 244,130株 | 10.07% |

| 河田 晃 | 225,530株 | 9.30% |

| 河田 充 | 149,950株 | 6.18% |

| 西村 晃 | 128,140株 | 5.28% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である河田晃並びに売出人である西村晃、河田正春、小谷幸恵、岡野拓哉及び髙本克哉並びに当社株主である株式会社ディー・ケー・コーポレーション、河田充、河田すみ子、白井充、兵頭誠治、岡田保、玉井清二及び前田照雄は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2019年6月9日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

また、売出人である麓譲、生田剛、竹則辰秋、本多昭文、小島和枝及び河田邦子並びに当社株主である東京センチュリー株式会社、東神電気株式会社、株式会社高知銀行及び中央電機工業株式会社は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2019年6月9日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

当社株主であるダイコー従業員持株会は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2019年9月7日までの期間中は主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

ダイコー通産IPO幹事引受け株数決まる

| 幹事団 | 引受け株数 |

| 野村證券(主幹事) | 488,400株 |

| SMBC日興証券 | 10,800株 |

| みずほ証券 | 10,800株 |

| 大和証券 | 10,800株 |

| 岡三証券 | 10,800株 |

| SBI証券 | 10,800株 |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

ダイコー通産IPOの直感的初値予想

第一弾⇒ 1,850円

※ファーストインプレッション

第二弾⇒ 1,850円

※仮条件発表後

ダイコー通産IPOの初値予想

1,500円~2,000円

今期は減収減益になり、ベンチャーキャピタルロックアップなしが20,000株あるため上値は重たそうです。ロック自体は1.5倍だがそこまで株価が上昇することはなさそうです。事業に魅力は感じられないものの配当による買い需要は一定数見込めそうです。上場後も横ばいになる気がします。

ダイコー通産(7673)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| ストックオプション制度なし | -株 発行価格-円 |

ロックアップは90日間(2019年6月09日)、ロックアップ解除倍率は1.5倍の設定となっています。売り出し株中心の上場になります。ストックオプションは採用されていません。

時価総額は東証データの上場時発行済み株式数の2,585,090株から算出すると想定価格ベースで約39億円になります。永遠の東証2部銘柄のような気がしますが、上場することで提携できる企業も出てきそうです。

メーカーにこだわらず高品質かつ低価格製品を顧客に提供でき、高度化するネットワーク社会に貢献できることを理念としているそうです。上場をしたら株主目線で利益追求をしなければならないため頑張ってください。

創業44年になる老舗企業なので信頼はあると思いますが、事業的に伸びしろがあるのか微妙です。ケーブルテレビ関係やブロードバンド化、デジタル放送など東京オリンピックにも関係があり上場年は利益が見込めそうです。

長期的に見ると新しい事業領域も必要になるでしょう。自社工事などは行っていませんからね。海外仕入れ先もあるそうなので為替状況や輸入元の政治リスクもあるようです。初値に関しては割れることはないと思われるため申し込みを行います!

![]() 前受け金不要でIPO抽選に参加できる企業⇒ 岡三オンライン

前受け金不要でIPO抽選に参加できる企業⇒ 岡三オンライン

タグ:IPO初値予想