Link-U(リンクユー)上場とIPO初値予想【幹事配分や独自評価あり】

Link-U(リンクユー)IPOが新規上場承認されました。市場は東証マザーズで主幹事はSMBC日興証券、公開株数513,000株でオーバーアロットメント76,900株となっています。上場規模はOAを含め約15.2億円です。

事業はサーバープラットフォームビジネスを行い自社で部品を調達し自社組み立てを行っています。また利用先は電子書籍になりマンガや動画などをアプリ経由で使用することができます。

小学館が提供するマンガアプリである「マンガワン」からの課金や広告が同社の大きな収入源となっています。

スクウェア・エニックスのマンガアプリ「マンガUP!」や白泉社提供のスマートフォンアプリ「マンガPark」の運用も行っています。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 公開予定 | 7月18日 |

| BB期間 | 7月02日~7月08日 |

| 企業ホームページ | https://www.link-u.co.jp/ |

| 事業の内容 | サーバー技術を用いたデータ配信、分析・処理を主としたインターネット事業 |

【手取金の使途】

差引手取概算額586,773千円に本第三者割当増資の手取概算額上限181,890千円を合わせた手取概算額合計上限768,663千円については、以下のとおり充当する予定であります。

① 顧客企業数等の増加に伴う通信トラヒック増加や、機能拡充に対応するため、内部サーバ費用等として280,000千円

② 今後の会社規模の拡大及び事業ポートフォリオの多様化のため優秀な新規エンジニア等の確保を目的とした人件費及び人材採用教育費として378,000千円

③ 人員の増加に伴い必要となるオフィス増床のための追加敷金及び費用等として96,000千円

④ 金融機関からの借入金の返済として9,000千円

なお、残額は人件費として2023年7月期までに充当する予定です。また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

目次まとめ

Link-U(4446)IPOの業績と事業内容

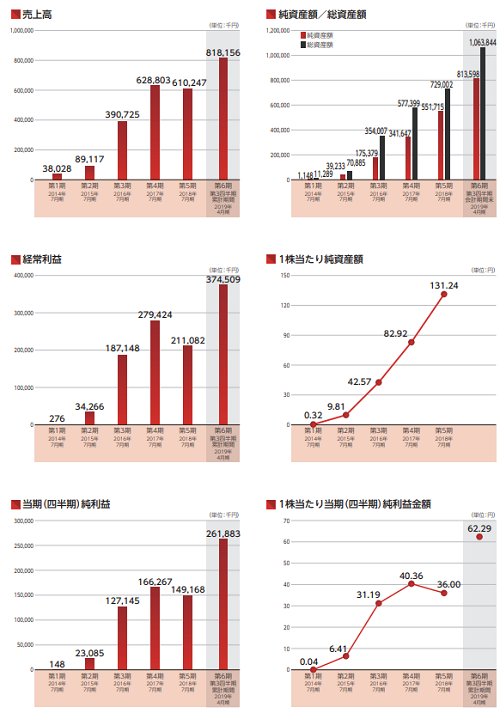

業績は好調に推移し本年度7月本決算では過去最高益になるようです。本来であればこのような形で上場すればセカンダリーも盛り上がるはずです。

自社設計のオリジナルサーバーを基軸としたデータ配信と、そのデータを適切に蓄積・分析・処理するAIソリューションを併せてワンストップで提供するサーバープラットフォームビジネスを行っています。

他社よりも優れているのはサーバーインフラ技術、データ処理技術及、コンテンツ処理技術などになるそうです。

同社には「リカーリングサービス」「初期開発・保守開発サービス」その他にスポットで発生する「その他サービス」の3つセグメントがあります。

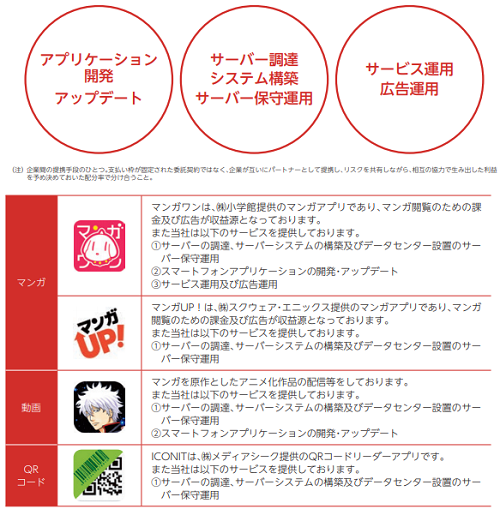

リカーリングサービスは持続的な収益基盤となるレベニューシェア収益及び月額固定収益で構成されています。「サーバーの調達、システムの構築及びデータセンター設置のサーバー保守運用」、「継続するスマートフォンアプリケーションの開発・アップデート」、「サービス運用及び広告運用の組み合わせ」にわかれます。

事業領域としては電子書籍配信サービスに注力し、電子書籍配信サービスでメインのサービスは、その配信者(コンテンツホルダー)、または配信者からサービス運営を受託した企業とのレベニューシェア契約を締結しているサービスです。

株式会社小学館が提供するマンガアプリである「マンガワン」においてはサーバー、アプリ開発及びサービス運用のサービスをまとめて提供しています。

株式会社スクウェア・エニックスが提供する「マンガUP!」、株式会社白泉社が提供する「マンガPark」では、サーバーサービスを提供しています。マンガアプリの主な収益構造は、ユーザーからの課金及び広告収入です。

電子書籍配信サービスではマンガコンテンツをメインに配信していますが、その他に同社の技術を活用しながら動画コンテンツや小説コンテンツも配信し、他サービスとの差別化を図り、付加価値の向上に努めているそうです。

初期開発・保守開発サービスは、リカーリングサービス案件獲得のための受託開発を提供するサービスです。取引先の新規サービス立ち上げ時、既存サーバーからの乗り換え時にその後のサービス保守運用も見据えたサーバープラットフォームやアプリケーション等をワンストップで提供します。またサービスのアップデートのための開発も請け負っています。

リカーリングサービスの拡大による持続的な成長に努めるには、初期開発においてクオリティの高い成果物、納期の遵守等の顧客ニーズを確実に満たす必要があります。また、その後の保守運用において、安定的なサービス運用及びユーザー動向をサービスに反映するための適時のアップデート対応なども必要となってきます。

今後も技術力を基礎とした開発サービスの提供により取引先からの信頼を獲得し、リカーリングサービス案件の獲得に努めるそうです。

その他サービスは、Webサイト開発などスポットの開発案件を主として構成されています。サービスの収益構造としては、初期開発売上及び保守開発売上と、レベニューシェア収益及び月額固定収益から構成されるサーバープラットフォームの継続利用料です。

取引先のニーズに合わせてサービス毎に自社で設計したオリジナルサーバーを提供し、クラウドサービス等へスイッチングする場合に、最適化された環境から汎用的な環境へと移行することによるコストが高くなるため、案件の失注を防ぎ安定的な収益の獲得に貢献しています。

Link-U(4446)IPO仮条件から公開価格の日程

| 想定価格 | 2,580円 |

| 仮条件 | 2,580円~2,820円 |

| 公開価格 | 7月09日 |

想定価格から試算される市場からの吸収金額は約13.2億円です。オーバーアロットメントを含めると約15.2億円になります。上場規模的には少し大きくなりますが、IPOにおいて人気事業を行っているため問題なさそうです。

小学館と関係が深いため売上依存度が大きいあたりはデメリットです。前期売上割合が81.8%もあり金額は5億円弱となっています。マンガワンというスマートフォンアプリによる収益が大きいようです。

Link-U(4446)IPOの幹事団詳細と会社データ

| 公募株数 | 251,000株 |

| 売出株数 | 262,000株 |

| 公開株式数 | 513,000株 |

| OA売出 | 76,900株 |

| 引受幹事 | SMBC日興証券(主幹事) SBI証券 野村證券 極東証券 いちよし証券 エース証券 岡三証券 岡三オンライン |

かなり人気があると思うため主幹事であるSMBC日興証券からの申し込みは必須です。株数的には他の証券会社からの申し込みは厳しそうです。

SBI証券からの申し込みはIPOチャレンジポイントを使えば当選できそうです。ポイントボーダーは350Pあたりでしょうか?だったら主幹事で複数株を狙ったほうが賢いのかもしれません。ネガサ株なので魅力ですけどね。

また、SMBC日興証券はフロッギー(FROGGY)というキンカブを取り扱っているので500円から株主になれます。株を買う時の手数料は無料です。日々のコラムから株が簡単に買えるため便利です。単元未満株の買い付け手数料が無料なのは嬉しいですよね。

会社設立は2013年8月20日、本社住所は東京都千代田区神田駿河台四丁目4番1号、社長は松原裕樹氏(30歳)とかなり若いです。ベンチャー企業って感じがしますね。

従業員数は41人(臨時雇用者5人)、平均年齢は29.1人、平均勤続年数は1.8年、平均年間給与約623万円と高く会社は黒字で業績拡大中と凄いと感じます。

Link-U(4446)IPOの初値予想

| 氏名又は名称 | 所有株式数 | 割合 |

| 松原 裕樹 | 1,800,000株 | 40.72% |

| 山田 剛史 | 1,800,000株 | 40.72% |

| 株式会社メディアシーク | 400,000株 | 9.05% |

| 前田 有幾 | 120,000株 | 2.71% |

| 株式会社セレス | 42,000株 | 0.95% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である松原裕樹、売出人である山田剛史、当社株主である前田有幾、当社役員かつ当社新株予約権者である志村優太、池田裕、塚田英樹及び髙木伸學は、SMBC日興証券株式会社(以下「主幹事会社」という。)に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の2020年1月13日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

当社新株予約権者である井上裕貴、広畑壮一郎、村上航規、友野拓也、松田暁、光益義幸、土屋達示、矢ノ目亮、平藤燎、岡田卓也、中田雄太、山田彩実、加藤瞳、平文英徳、小林尚貴、星子恭平、南保大地、藁谷富次郎及び豊田智香は、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して90日目の2019年10月15日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

当社株主である株式会社メディアシークは、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して90日目の2019年10月15日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式の売却等(ただし、その売却価格が募集における発行価格又は売出しにおける売出価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)を行わない旨を約束しております。

Link-UのIPO幹事引受け株数決まる

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(主幹事) | 456,900株 | 89.06% |

| SBI証券 | 25,600株 | 4.99% |

| 野村證券 | 20,500株 | 4.00% |

| 極東証券 | 2,500株 | 0.49% |

| いちよし証券 | 2,500株 | 0.49% |

| エース証券 | 2,500株 | 0.49% |

| 岡三証券 | 2,500株 | 0.49% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

Link-UのIPO直感的初値予想

第一弾⇒ 5,500円~6,000円

※ファーストインプレッション

第二弾⇒ 6,400円~7,000円

※仮条件発表後

Link-UのIPO初値予想

6,000円~8,000円

想定発行価格から240円も仮条件上限が引き上げられ人気が高いことがわかります。近年はこのようなIT系の企業が増えており同社のようなマンガアプリ開発や運営を行う企業は特に人気があります。

小学館との共同運営となっている「マンガワン」アプリが同社の大きな収入源となっているため小学館とのトラブルがあれば収益面で心配なところがあります。提携企業にはスクウェア・エニックスや白泉社、集英社と大手の名前があり上場後の取り組みよってはさらに収益が加速しそうです。

2019年7月決算となっており上場月に決算とは珍しいIPOです。今期売上は10.7億円で経常利益3.8億円、四半期利益は前期の80.5%増の2.7億円で着地する予想が出ています。

時期的にほぼ確実だと思われるため上方修正などがあればさらに高値を目指す可能性があります。PERは44.08倍、PBRは8.93倍になります。指標的には類似企業と既に同水準のようですが、業績が好調のため初値期待は高いでしょう!

Link-U(4446)IPOを個人的に分析してみました

| ストックオプション期間 | 株数残 |

| 2018年7月31日~2026年7月29日 | 186,800株 発行価格75円 |

| 2019年7月29日~2027年7月28日 | 29,300株 発行価格424円 |

ロックアップは90日間(2019年10月15日)までと180日間(2020年1月13日)までの設定があり、90日間のほうは新株予約権者に対して設定されています。ロックアップ解除倍率の設定はありません。

また別途、株式会社メディアシークに対してロックアップ期間90日間、ロックアップ解除倍率1.5倍の設定があります。株数は400,000株で保有率が9.05%です。

時価総額は東証データの上場時発行済み株式数の4,455,000株から算出すると想定価格ベースで約114.9億円になります。

社長の松原裕樹氏は楽天に入社しその後はサイバーエージェント、そして電通でも働いています。まだ30歳と若くして上場企業の代表取締役に今回なります。どんだけ能力が高いのか?そして取締役には有限責任監査法人トーマツで働いていたか方もいます。上場時の監査法人は太陽有限責任監査法人ですけどね。

もしかすると初値2.5倍~3倍にまでなる勢いがあるのかもしれません。ただ小学館からの仕事がなくなると一気に危険水準に入ります。しかし、市場開拓が進んでいる業種なので初値期待はかなりあるでしょう!

DMM.com証券がついにIPO株を取り扱う! 【限定キャンペーンが凄い】

⇒ DMM.com証券公式(PR)

タグ:IPO初値予想