インターファクトリー(4057)上場とIPO初値予想【幹事配分や独自評価あり】

インターファクトリー(4057)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はSMBC日興証券が引受けます。

上場規模は約8.1億円で公開株数966,000株、オーバーアロットメント144,900株です。想定発行価格は840円になっています。上場時期にも恵まれた銘柄になるため大成功となるでしょう!

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 8月25日 |

| BB期間 | 8月07日~8月14日 |

| 企業ホームページ | https://www.interfactory.co.jp/ |

| 事業の内容 | クラウド型ECプラットフォーム構築事業 |

【手取金の使途】

差引手取概算額350,124千円に本第三者割当増資の手取概算額上限111,586千円を合わせた、手取概算額合計上限461,711千円については、①運転資金として「ebisumart」のマーケティング費用に、②投資資金として新規ソフトウエア制作のための開発費に、③設備資金として事務所増設に伴う内装工事及び敷金に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

インターファクトリー(4057)IPOの業績と事業内容

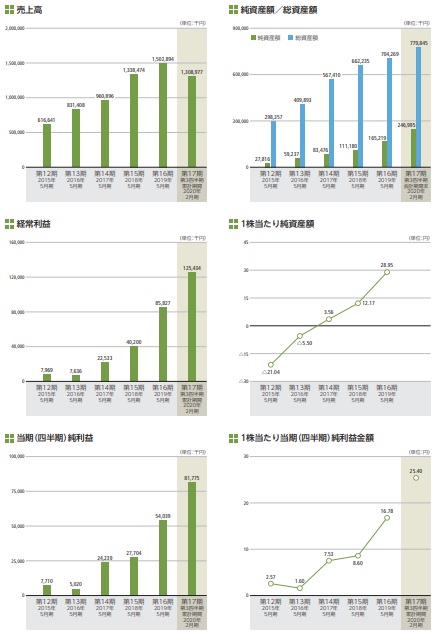

業績が好調に推移しているためインターファクトリーに対して不安はありません。それに株主構成もベンチャーキャピタル1社しかいません。需給は良さそうです。

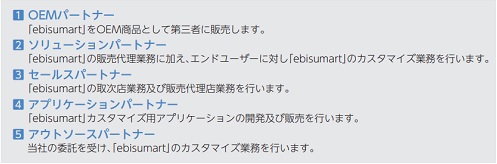

同社はクラウド型ECプラットフォーム「ebisumart」の開発および保守サービスの提供を行っている企業です。単一セグメントになるもののシステム受託開発サービス、システム運用保守サービス、その他のサービスの3つのサービスを提供しています。

EC市場規模は2024年には2018年の1.5倍にあたる27.2兆円まで拡大すると野村総研が発表しているそうです。インターネットテクノロジーの発展に伴いEC化率は今後も上昇することが見込まれています。

そのEC化をサポートしている同社のサービスはIPOでも人気になるでしょう。

システム受託開発サービスでは、クラウド型サービスでありながらカスタマイズが可能の「ebisumart」を顧客に提供しています。通常はカスタマイズが難しいそうですが、「ebisumart」であればカスタマイズが可能だそうです。

システム導入後でも新たな機能追加等の依頼に応じて追加カスタマイズが可能だそうです。

またシステム受託開発サービスはカスタマイズ料という形で報酬を受領するフロー型ビジネスになります。

システム運用保守サービスは「ebisumart」上に顧客の店舗がオープンした後、顧客のサポートを専門に行うECコンシェルジュによるきめ細かな保守サービス、セミナーの開催や、カスタマーサクセスチームによるコンサルティング等の各種サポートサービスを通じて個々の顧客に対し最適なサービスの提供しています。

毎週機能の追加や更新、修正等を行い顧客に対し常に最新・最適なサービスの提供を行っています。

これらの業務に対し、月額利用料という形で報酬を受領するストック型ビジネスになります。

その他のサービスは、既存顧客に対し提携先企業の各種サービス(ディスプレイ広告サービス、商品のレコメンド機能、各種分析機能等)の紹介、運用代行サービス、ECに関するビジネス支援サービス等のカスタマーサクセスを目的とした各種サービスを提供しています。

2019年5月期(第16期)のサービス別売上高構成比はシステム運用保守57.6%、システム受託開発39.8%、その他2.6%になります。

インターファクトリー(4057)IPO仮条件と公開価格の日程

| 想定価格 | 840円 |

| 仮条件 | 870円~960円 |

| 公開価格 | 8月17日 |

想定発行価格から試算される市場からの吸収金額は約8.1億円です。オーバーアロットメントを含めると約9.3億円になります。上場規模が適度なのでインターファクトリーも人気化しそうです。

IPOの中でも人気がある業種なので初値は文句なしだと思います。業績も増収増益が続いているようです!

インターファクトリー(4057)IPOの幹事団詳細と会社データ

| 公募株数 | 466,000株 |

| 売出株数 | 500,000株 |

| 公開株式数 | 966,000株 |

| OA売出 | 144,900株 |

| 引受幹事 | SMBC日興証券(共同主幹事) SBI証券(共同主幹事) いちよし証券 丸三証券 松井証券 |

| 委託見込 | DMM.com証券(PR) |

SMBC日興証券とSBI証券の共同主幹事になっています。状況を調べてみるとSMBC日興証券が75.01%を占めているので当選しやすそうです。

SBI証券も183,500株なので結構配分があるようです。通常当選は難しそうですけど、モダリスのようにたまに普通申込でも複数当選できるとわかりましたよね。モダリスはIPOチャレンジポイントを使わなくても300株配分の方をお見かけしました。

それって年に1回~2回訪れる神領域のIPOじゃないですかね。私は補欠当選で残念でした。1回の当選で300株だから75万円利益の期待がありますよね。公開価格1,200円で初値3,700円予想になっています!

それと松井証券の引受け株数が19,300株なので申込を忘れないようにしたいと思います。2019年秋あたりから前受け金不要でIPO抽選に参加できるようになっています。

バラマキ銘柄の幹事引受けを行うこともたまにあるため口座開設しておいたほうが良いと思います。IPO投資を行うなら口座を開設している方が多そうです。

未成年口座でIPOに取り組んでいる方もいますよね。前受け金不要だと自己資金がなくても抽選に参加できるところが魅力です。

野村證券と同じ発想で取り組むと良いかもしれません。

インターファクトリーの会社設立は2003年6月27日、本社住所は東京都千代田区富士見二丁目10番2号、社長は蕪木登氏(46歳)です。※2020年7月25日時点

従業員数は117人(臨時雇用者3人)、平均年齢32.3歳、平均勤続年数3.3年、平均年間給与約569万円です。

インターファクトリー(4057)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 蕪木 登 | 1,600,000株 | 46.63% |

| SMBCベンチャーキャピタル1号投資事業有限責任組合 | 1,000,000株 | 29.14% |

| 蕪木 有紀 | 330,000株 | 9.62% |

| ヤマトフィナンシャル株式会社 | 90,000株 | 2.62% |

| 兼井 聡 | 75,000株 | 2.19% |

※上位株主の状況

【ロックアップ情報】

本募集及び引受人の買取引受による売出しに関し、貸株人である蕪木登、当社株主である蕪木有紀、ヤマトフィナンシャル株式会社、兼井聡、小出勝洋、三石祐輔、赤荻隆、加山宏及び高橋亮人並びに当社新株予約権者である長谷川修 ~中略~ は、共同主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して180日目の2021年2月20日までの期間中は、共同主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

※この他、SMBCベンチャーキャピタル1号投資事業有限責任組合に90日間(2020年11月22日)と売出価格の1.5倍以上でロックアップ解除条件が付いています

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| SMBC日興証券(共同主幹事) | 724,600株 | 75.01% |

| SBI証券(共同主幹事) | 183,500株 | 19.00% |

| いちよし証券 | 19,300株 | 2.00% |

| 丸三証券 | 19,300株 | 2.00% |

| 松井証券 | 19,300株 | 2.00% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 2,200円~2,500円

※ファーストインプレッション

第二弾⇒ 2,300円~3,000円

※仮条件発表後

インターファクトリー初値予想と市場コンセサンス

初値予想2,000円~3,500円

早めに初値予想が出ていました。業績も増収増益になるそうなので上場1日目は初値付かずになる可能性が高そうですね。

【追記】

仮条件が870円~960円に決定し想定発行価格840円から若干引き上げられています。割合としては大きいですけど無難な価格帯だと思います。上場による吸収額は約9.3億円から約10.7億円に引き上げられる予定です。

類似企業のコマースOneホールディングスの株価が軟調になっていますけど、ECサイト関係はIPOでも人気があるため初値2.3倍を超えてくると予想されます。初値3倍までは視野に入るでしょう。

SMBCベンチャーキャピタル系が90日間のロックアップで、公開価格1.5倍となっていることから1,440円以上だと売却可能です。保有株が1,000,000株なので大きいですよね。株単価が低いため乗り切れることを願います!Sun Asterisk(4053)は上場後もめながら上値を狙っている状況なのでインターファクトリーも期待できそうです。

2021年5月期の単独業績予想が出ていました。売上は21.2億円で経常利益が18.2億円となります。前期比較だと売上15.9%増、経常利益12.3%増になります。四半期利益は前期1.0億円で今期1.3億円を目指すようです。細かく出すと25%~30%程増益を予定しています。

EPS34.89なのでPERを計算すると約27.51倍になり、BPS201.83なのでPBR4.76倍になります。類似企業比較では割安だと思います。コマースワンのPERは8月05日計算で74.51倍になっています。初値3倍コースなのでIPOに当選したら大喜びですね~

インターファクトリー(4057)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2017年4月02日~2025年3月17日 | 169,000株 発行価格80円 |

| 2017年10月13日~2025年9月27日 | 6,500株 発行価格120円 |

| 2018年8月20日~2026年8月16日 | 12,500株 発行価格120円 |

| 2019年8月16日~2027年8月15日 | 15,200株 発行価格120円 |

ロックアップ率が高く殆どの株主に対して180日間(2021年2月20日)のロックアップが掛かります。ベンチャーキャピタルのSMBCベンチャーキャピタル1号投資事業有限責任組合だけ90日間(2020年11月22日)、売出価格の1.5倍以上になるとロックアップが解除されます。

ストックオプションの株数残や発行価格は上記のようになります。211,600株が行使期限に入りますが原則180日間は売却不可になります。また新株予約権の行使条件もクリアーできないみたいなので上場段階で市場に出てくることはなさそうです。

時価総額は東証データの上場時発行済み株式数の3,686,000株から算出すると想定価格ベースで約31.0億円になります。

インターファクトリーIPOは鉄板でしょうね。IPOに当選すれば初値2倍以上の利益が出る見込みが強いともいます。かなりひっ迫した需給になり上場2日目に突入するでしょう。大手初値予想ではコマースOneホールディングスと酷似しているそうです。

8月に入り上場する銘柄が減っているため資金集中になると思います。主幹事のSMBC日興証券から当選できると嬉しいですね。ステージ制度を活用したいけどシルバーステージのハードルが高いですね。

SMBC日興証券は口座開設を行った後の1ヶ月はステージ制が適用されブロンズランクになります!

![]() インターファクトリー主幹事引受け企業⇒ SMBC日興証券

インターファクトリー主幹事引受け企業⇒ SMBC日興証券

タグ:IPO初値予想