ティアンドエス上場とIPO初値予想【幹事配分や独自評価あり】

ティアンドエス(4055)IPOが新規上場承認されました。市場はマザーズで主幹事はいちよし証券が引受けます。

上場規模は約7.3億円で公開株式数247,000株、オーバーアロットメント30,000株になります。株数が少ないため初値利益が大きく見込めそうです。特定の大手企業請負を主力として行っている企業になります。

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 8月07日 |

| BB期間 | 7月20日~7月28日 |

| 企業ホームページ | https://www.tecsvc.co.jp/ |

| 事業の内容 | 大手企業及び半導体工場向けシステム開発・運用保守・インフラ構築、AI関連のソフトウエア開発 |

【手取金の使途】

手取概算額406,460千円及び「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限72,840千円を合わせた手取概算額合計上限479,300千円については、今後の事業拡大に向けた人材及び設備並びに当社としての次世代AIプロセッサ用ソフトウエア技術の獲得のため、①研究開発費に248,640千円、②人材採用費及び人件費として131,000千円、③設備資金として99,660千円を充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ティアンドエス(4055)IPOの業績と事業内容

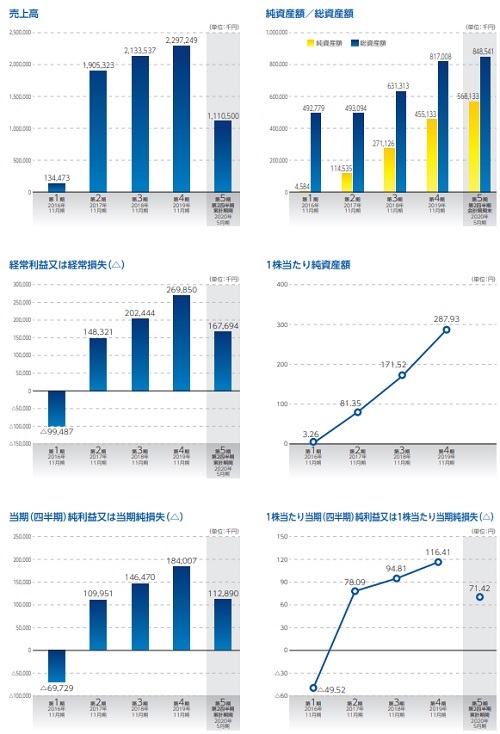

業績は順調に拡大しているようです。沿革を確認すると「テックジャパン」と「シナノシステムエンジニアリング」の新設合併により「ティアンドエス」が誕生しています。

シナノシステムエンジニアリングは1985年3月に設立されているため事業自体の実績は確立済みなのかもしれません。テックジャパンは1996年8月設立です。

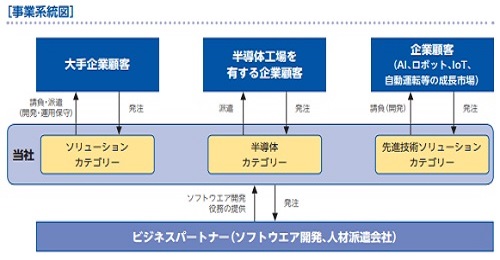

同社はシステム開発及びその関連サービスの単一セグメントになります。事業の構成を「ソリューションカテゴリー」と「半導体カテゴリー」「先進技術ソリューションカテゴリー」の3つのカテゴリーによる構造としています。

ソリューションカテゴリーは、大手企業顧客向けの請負(開発・運用保)を中心としたサービスを展開しています。現在、キオクシアグループ、東芝グループ、日立グループ等の大手企業グループを対象にサービス展開し、その経験と実績をもとに他の大手企業や中堅企業への事業開拓も行っています。

本カテゴリーでは、産業領域に特化せず製造業、サービス業など様々な業種のユーザ企業をターゲットとしてサービスを展開しており、請負及び派遣の形態で提供しています。

その割合は売上比で「請負:派遣=3:1」であり、請負が主な事業モデルとなっています。

半導体カテゴリーが提供するサービスは、半導体工場内のシステム運用やシステム保守です。同社前身である旧株式会社テックジャパンは、20年以上前から工場を建設する顧客との関係強化に努めてきており、安定的に人員を提供できる体制を整えています。

半導体工場における当社の役割は、工場内システムの保守及び運用サービスや、ITヘルプデスク等半導体工場のITインフラストラクチャー運用支援を担当することであり、キオクシアグループ及び東芝グループ各社より受嘱しております。

本事業の特徴は、工場に常駐する形態で工場システムの運用や保守業務に従事することであり、工場が存続する限り安定的に事業が継続できることと考えているそうです。

先進技術ソリューションカテゴリーでは、ネットワーク・画像認識・ハードウエア制御・メモリ高速化等最新の高度技術を駆使して、ソフトウエアの高機能化及び品質向上を実現するサービスを提供しています。

現在はAIテクノロジー業務として論文調査、論文アルゴリズムの実装・評価、アノテーションサービス、メモリ高速化業務としてアルゴリズムレベルの最適化、ハードウエアレベルの最適化を行っています。

さらに画像認識ソフトウエア開発などを行っており、その事業規模は2019年11月期実績で売上高の4.8%と他カテゴリーと比較すると小さい状況です。

ティアンドエス(4055)IPO仮条件と公開価格の日程

| 想定価格 | 2,650円 |

| 仮条件 | 2,650円~2,800円 |

| 公開価格 | 7月29日 |

想定発行価格から試算される市場からの吸収金額は約6.5億円です。オーバーアロットメントを含めると約7.3億円になります。いちよし証券主幹事のIPOは人気になることが多いため今回も期待できそうです。

新型コロナウイルス感染症により請負業や派遣業の収益悪化と言われていますがティアンドエスでは影響がこれまで出ていないそうです。特定の起業へサービス提供を行っていることも関係がありそうです。

ティアンドエス(4055)IPOの幹事団詳細と会社データ

| 公募株数 | 170,000株 |

| 売出株数 | 77,000株 |

| 公開株式数 | 247,000株 |

| OA売出 | 30,000株 |

| 引受幹事 | いちよし証券(主幹事) 野村證券 SBI証券 極東証券 東洋証券 マネックス証券 岡三証券 楽天証券 |

| 委託見込 | 岡三オンライン DMM.com証券(PR) |

当選を狙うならいちよし証券からの抽選参加が必須だと思います。株数がOAを含めて277,000株しかないため抽選による当選は難しそうですね。裁量当選を狙う資産家でも当選は難しそうです。

しかし当選できれば30万円以上の利益が出ると思います。最近は初値3倍程度が期待できるため50万円クラスの利益になる可能性もあるかもしれません!期待はあまりせずに淡々とIPOの抽選に参加したいと思います。

岡三オンラインが委託経由で取扱いが期待できそうです。前受け金不要で抽選に参加できるため申し込んでおきましょう!

前受け金不要で抽選に参加できる企業は結構多いので口座開設を行っておくと申込みのチャンスがあると思います。野村證券も資金不要でIPO抽選に参加できます。

ティアンドエスの会社設立は2016年11月01日、本社住所は神奈川県横浜市西区みなとみらい三丁目6番3号、社長は武川義浩氏(58歳)です。※2020年7月04日時点

従業員は264人で平均年齢36.8歳、平均勤続年数5.3年、平均年間給与約461万円です。臨時雇用者はいません。

ティアンドエス(4055)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 武川 義浩 | 693,000株 | 39.87% |

| 渡辺 照男 | 248,600株 | 14.30% |

| 日下 理 | 187,000株 | 10.76% |

| 遠藤 玲 | 122,100株 | 7.03% |

| 日下 寛之 | 111,100株 | 6.39% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、当社株主であり売出人である渡辺照男並びに当社株主であり貸株人かつ当社役員である武川義浩並びに当社株主であり当社役員である遠藤玲及び長谷川智彦並びに当社株主である日下理、日下寛之、木村実、日下藍子、渡辺貴美子、矢ノ下美樹、渡辺一樹及び渡辺奈緒は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2020年11月04日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

また、当社の新株予約権保有者であり当社役員である福田悦生及び木下洋は、主幹事会社に対し、ロックアップ期間中、主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した当社株式の売却等は行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| いちよし証券(主幹事) | 185,500株 | 75.10% |

| 野村證券 | 22,200株 | 8.99% |

| SBI証券 | 12,300株 | 4.98% |

| 極東証券 | 7,400株 | 3.00% |

| 東洋証券 | 7,400株 | 3.00% |

| マネックス証券 | 7,400株 | 3.00% |

| 岡三証券 | 2,400株 | 0.97% |

| 楽天証券 | 2,400株 | 0.97% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 5,500円~6,000円

※ファーストインプレッション

第二弾⇒ 5,800円~6,500円

※仮条件発表後

ティアンドエス初値予想と市場コンセサンス

初値予想6,000円~9,000円

想定発行価格を下限設定にして2,650円~2,800円に仮条件が決定しました。もっと引き上げてきそうな気がしましたが類似企業比較では既に割高水準のようです。業績を考慮すると2,800円が妥当という考えになっているようです。

半導体関係の企業に請負や派遣サービスをしている企業です。またAI(人工知能)関連のソフトウエア開発も手掛けています。IPO的には人気が集まりそうな銘柄だと思います。

今期業績予想を確認すると2020年11月単独業績予想で売上24.35億円、営業利益3億円、経常利益3億円、四半期利益2.32億円になるそうです。前期比較だと売上6.0%増、営業利益と経常利益が共に11.5%増、四半期利益26.1%増になる予想が出ています。

業績は増収増益予想ですけど売上はあまり伸びないようですね。マザーズというよりもジャスダック系の安定業績みたいですね。株主配当や株主優待はありません。EPS142.00なのでPER19.72倍、BPS624.66なのでPBR4.48倍です。

雰囲気的には上場1日目は初値持越しでもおかしくなさそうです。ただ直近のセカンダリーが振るわなかったのは気になっています。続くIPOでセカンダリーが好調になることに期待したいと思います!

ティアンドエス(4055)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2020年4月17日~2028年4月16日 | 93,500株 発行価格81円 |

| 2021年5月18日~2029年5月17日 | 39,600株 発行価格175円 |

| 2021年5月18日~2029年5月17日 | 5,500株 発行価格175円 |

| 2020年4月24日~2030年4月23日 | 12,100株 発行価格476円 |

| 2022年4月24日~2030年4月23日 | 5,500株 発行価格467円 |

| 2022年4月24日~2030年4月23日 | 1,100株 発行価格467円 |

ロックアップは90日間(2020年11月04日)、ロックアップ解除倍率設定はないため上場後90日間は売却不可になります。ストックオプションの株数残や発行価格は上記のようになります。93,500株が行使期限にはいり一部の株主は売却しないと合意しています。

時価総額は東証データの上場時発行済み株式数の1,750,700株から算出すると想定価格ベースで約46.4億円になります。

ティアンドエスの魅力はビッグデータやIoT、AIなどと関連があることです。AIについてはこれから事業拡大につながるように活動していくそうです。IT産業に対して請負を行っていることで業績も好調となっています。

上場段階で新型コロナウイルスの影響はないと目論見に書かれているので安心できそうです。仮条件が引上げられると初値利益も大きくなりそうな気がします。

日本初!Tポイント投資ができる証券会社 【毎月200P還元で管理料20円だけ】

⇒ SBIネオモバイル証券

タグ:IPO初値予想