ビートレンド(4020)上場とIPO初値予想【幹事配分や独自評価あり】

ビートレンド(4020)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場はマザーズで主幹事はみずほ証券が引受けます。

上場規模は約5.1億円で公開株数164,500株、オーバーアロットメント24,600株です。想定発行価格は2,680円になっています。

ビートレンドはかなり人気が見込めそうです!

| 業 種 | 情報・通信業 |

| 上場市場 | マザーズ |

| 上場予定 | 12月17日 |

| BB期間 | 12月01日~12月07日 |

| 企業ホームページ | https://www.betrend.com/ |

| 事業の内容 | 飲食店・小売店等を展開する企業向け顧客情報管理ツールであるCRMソフトウェアプラットフォーム「betrend」の提供・運営 |

【手取金の使途】

手取概算額192,248千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限60,653千円と合わせた手取概算額合計上限252,901千円を、設備資金として①スマートCRMの機能の追加・既存機能のバージョンアップ、②サービス用システムの冗長化、及び③営業・技術部門の増員に伴う採用費及び人件費に充当する予定であります。

※有価証券届出書(EDINET)抜粋

目次まとめ

ビートレンド(4020)IPOの業績と事業内容

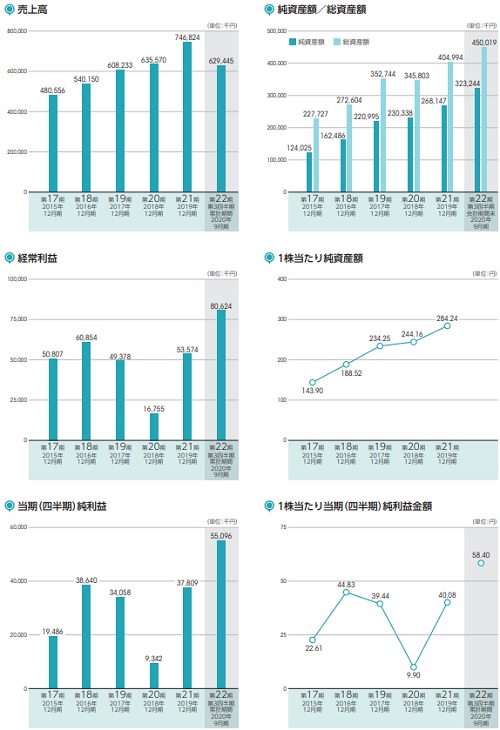

業績に問題は見られません。また詳しく調べると今期も増収増益となっていました!ベンチャーキャピタル保有株も少ない需給も問題なさそうです。

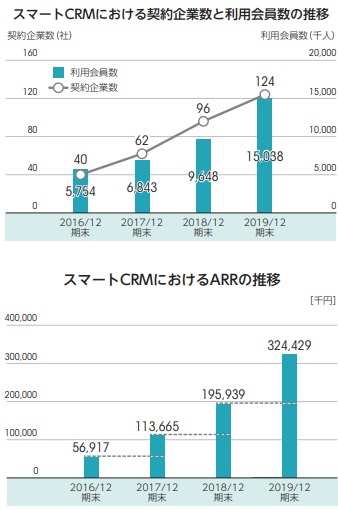

同社は飲食店や小売店を展開する企業等に対して、顧客管理ツールとして多様な情報送受信の手段及び情報分析手段を有するCRMソフトウエアプラットフォーム「betrend」を、SaaS型で継続的に提供している企業です。

さらに顧客ニーズに合わせた周辺サービスの提供も行っています。

betrendは、顧客情報をベースとした機能をメール配信サービスに限定した「メールマーケティングサービス」及び「メールマーケティングサービス」機能に加え、顧客管理ツールも含めた「スマートCRMサービス」の2つのサービスに大別され、直販または代理店販売により提供しています。

これらのサービスは月額定額課金に加えて、会員数や通信料に応じた従量課金や店舗毎課金を組み合わせた年間契約(リカーリングレベニュー)を基本とするいわゆるストック型のビジネスモデルとなっています。

このほか、サービス導入時の初期設定や導入企業の既存システムとの連携、導入企業毎のニーズに合わせたカスタマイズ開発、その他スマートCRM周辺サービスとして都度手配されるサービス(ワンショットレベニュー)で構成されています。

ビートレンドは「betrend事業」の単一セグメントですが、収益の特性別に、CRMサービス、カスタマイズサービス、その他サービスに区分しています。

なお、2019年12月期の売上高のうち75.8%が、解約されない限り翌期も継続的に売上高となる性質の売上(リカーリングの性質の売上)で構成され、安定的な収益基盤を構成しているそうです!

ビートレンド(4020)IPO仮条件と公開価格の日程

| 想定価格 | 2,680円 |

| 仮条件 | 2,680円~2,800円 |

| 公開価格 | 12月08日 |

想定発行価格から試算される市場からの吸収金額は約4.4億円です。オーバーアロットメントを含めると約5.1億円になります。ネガサ株で株数が少なく、さらに吸収額も小さいため欲しいIPOですね。

当選しないとは思いますが爆益になりそうなので頑張って申し込みを行いたいと思います。ストック型のビジネスモデルになるためかなり人気が見込めそうです!!

ビートレンド(4020)IPOの幹事団詳細と会社データ

| 公募株数 | 80,000株 |

| 売出株数 | 84,500株 |

| 公開株式数 | 164,500株 |

| OA売出 | 24,600株 |

| 引受幹事 | みずほ証券(主幹事) 丸三証券 いちよし証券 岩井コスモ証券 エース証券 マネックス証券 |

| 委託見込 | DMM.com証券(PR) SBIネオトレード証券 |

みずほ証券と丸三証券からの抽選参加は忘れないようにしたいと思います。丸三証券は即時入金に対応しているため入出金手数料も必要ありません。また、証券口座をもっている投資家は少ないと思います。

穴場的な証券会社になりIPO取扱いも増えているので口座は持っていたほうがよいでしょう。

マネックス証券では今回配分は厳しいと思いますけど申し込みだけ行っておきたいと思います。引受株数が多い場合は当選チャンスがあります。

引受け株数を全て抽選に回すため、他のネット証券よりも当選確率が高くなることが多いと思います。未成年口座を作ってIPOに参加するとより楽しめると思います。

家族でIPOに参加している投資家も増えています!

穴場と言えばGMOクリック証券も口座開設しておいたほうが良いと思います。後期型抽選になり申込み忘れが多い証券会社の一つだと思います!

ビートレンドの会社設立は2000年3月10日、本社住所は東京都港区赤坂二丁目22番24号泉赤坂ビル3F、社長は井上英昭氏(58歳)です。※2020年11月17日時点

従業員数は46人(臨時雇用者0人)、平均年齢39.8歳、平均勤続年数6.6年、平均年間給与約588万円です。

ビートレンド(4020)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| 永山 隆昭 | 521,500株 | 51.25% |

| 井上 英昭 | 224,400株 | 22.05% |

| 富士フイルム株式会社 | 92,400株 | 9.08% |

| 株式会社USEN-NEXT HOLDINGS | 20,000株 | 1.97% |

| 投資事業組合オリックス11号 | 20,000株 | 1.97% |

※上位株主の状況

【ロックアップ情報】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である井上英昭、売出人である永山隆昭並びに当社株主である平川雅隆、澤田瑞樹及び谷内進は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年6月14日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

売出人である富士フイルム株式会社は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年3月16日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| みずほ証券(主幹事) | 156,500株 | 95.14% |

| 丸三証券 | 1,600株 | 0.97% |

| いちよし証券 | 1,600株 | 0.97% |

| 岩井コスモ証券 | 1,600株 | 0.97% |

| エース証券 | 1,600株 | 0.97% |

| マネックス証券 | 1,600株 | 0.97% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 6,200円~10,000円

※ファーストインプレッション

第二弾⇒ 8,400円~11,200円

※仮条件発表後

ビートレンド初値予想と市場コンセサンス

初値予想8,000円~15,000円

修正値10,000円~12,000円

仮条件が引上げられ人気が高いことが伺えます。上限は2,800円となるため吸収額が5.3億円になりました。ただこれでも需要が多いことが予想されるため初値3倍はクリアーしそうです。

2020年12月の業績は売上8.5億円で経常利益9,100万円です。前期比較だと売上13.4%増、経常利益71.7%増になります。四半期利益は6,600万円なので前期比78.4%増です。

業績は好調ですが事業規模が小さいため初値後の急落もあり得るでしょう。IPOラッシュ中なので値動きが激しくなると思います。

PERは40.02倍、PBRは5.47倍になります。株数が少ないため初値高騰は間違いなさそうですね!

ビートレンド(4020)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2015年4月01日~2022年3月31日 | 1,300株 発行価格350円 |

| 2016年4月14日~2023年4月13日 | 4,700株 発行価格350円 |

| 2017年4月20日~2024年4月19日 | 700株 発行価格350円 |

| 2018年6月16日~2025年6月15日 | 6,800株 発行価格350円 |

| 2019年4月14日~2026年4月13日 | 12,000株 発行価格350円 |

| 2020年4月23日~2027年4月22日 | 35,000株 発行価格350円 |

| 2020年12月25日~2027年12月24日 | 2,300株 発行価格350円 |

| 2021年4月18日~2028年4月17日 | 4,600株 発行価格350円 |

| 2022年4月27日~2029年4月26日 | 1,300株 発行価格350円 |

ロックアップは90日間(2021年3月16日)と180日間(2021年6月14日)の設定があります。ロックアップ解除倍率の設定はないため期日まで売却が基本的にできません。

ストックオプションの株数残や発行価格は上記のようになります。60,500株が行使期限に入るようです。

時価総額は東証データの上場時発行済み株式数の1,028,800株から算出すると想定価格ベースで約27.6億円になります。

初値が高騰すると思います。ただ連日上場なのでどのくらいの買いが見込めるのかわかりません。当選後はセカンダリーまで待ったほうが良いのか?まあ当選できないと思いますが抽選を楽しみにしておきたいと思います。

初値3倍以上は見込めると考えています!

DMM.com証券がついにIPO株を取り扱う! 【限定キャンペーンが凄い】

⇒ DMM.com証券公式(PR)

タグ:IPO初値予想