ウイングアーク1st(4432)上場とIPO初値予想【幹事配分や独自評価あり】

ウイングアーク1st(4432)IPOが新規上場承認されました。詳しく情報を調べたので参考になればと思います。上場市場は東証1部で主幹事は野村證券と三菱UFJモルガン・スタンレー証券が引受けます。

海外分はモルガン・スタンレーMUFG証券になります。

上場規模は約182.2億円で公開株数10,634,700株、オーバーアロットメント1,595,100株です。想定発行価格は1,490円になっています。

業績予想が出ていたので確認すると今期の四半期利益が-43.3%になるそうです。来期予想は期待できそうですけど上場時点の評価は難しそうですね。

| 業 種 | 情報・通信業 |

| 上場市場 | 東証1部 |

| 上場予定 | 3月16日 |

| BB期間 | 3月01日~3月05日 |

| 企業ホームページ | https://www.wingarc.com/ |

| 事業の内容 | 企業の情報活用を促進するソフトウェアおよびクラウドサービスの提供 |

カールライが出資するファンド案件のIPOになります。100%売出し案件になり「CJP WA Holdings, L.P.」が売出人です。オーバーアロットメントもMAX設定になっています。

3回目の承認はこれまでないそうなので上手くいってほしいと思います。基本的にマイナスイメージだと思いますが、東証1部への直接上場や前回に比べ100億円程縮小された上場規模に魅力があります。

減益予想により仮条件範囲が引き下げられるのかが焦点でしょう。機関投資家からのリサーチが良くなければまた取り下げも考えられるのか?なんて思いもあります。それはないでしょうけどね。

目次まとめ

ウイングアーク1st(4432)IPOの業績と事業内容

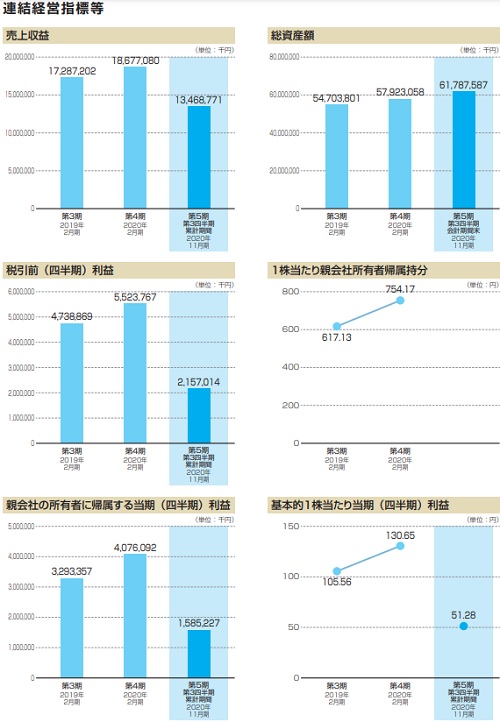

業績は前期まで好調で今期は落ち込む見込みのようです。連結経営指標を見ると第3四半期段階で利益が半分にも届いていません。

スマートフォンやIoTの普及により、日々生み出されるデータが加速度的に増加しています。同社グループはこの様々なデータ(ビッグデータ)を「新しい資源」として捉え、この資源を活用して企業や社会に様々な価値をもたらすソフトウェア及びサービスの提供を行っています。

同社グループはウイングアーク1stと連結子会社8社の合計9社で構成されており、「データエンパワーメント事業」を単一の報告セグメントとしています。

提供しているソフトウェア及びサービスの性質により、企業の基幹業務を支える「帳票・文書管理ソリューション」と、様々なデータを活用し、今までにない新たな価値を生み出す「データエンパワーメントソリューション」の2つに売上収益を区分しています。

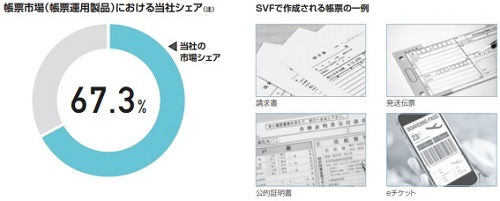

帳票・文書管理ソリューションでは、帳票に関する業務基盤として国内で最も多く利用されているソフトウェア及びそれらをベースとしたソリューションを提供しています。

請求書、納品書、発送伝票、eチケットなどの業務帳票から公的機関が発行する各種証明書まで社会の様々な場所で帳票の作成や出力、管理に利用されています。主力の「SVF」は、帳票の作成や出力を担っています。

現在では「SVF」での帳票出力の85%はデジタル化されています。文書管理基盤の「SPA」と合わせて企業、公的機関の多くでデジタルトランスフォーメーションの推進に貢献しているそうです。

データエンパワーメントソリューションでは、エンドユーザーに対して、ソフトウェアの販売、クラウドサービス、保守サポートの提供を主に行っています。

様々な種類のデータを組み合わせ、分析することにより、気づきや今までにない価値を生み出すビジネスの基盤となるソフトウェア及びそれらをベースとしたソリューションを提供しています。

ウイングアーク1st(4432)IPO仮条件と公開価格の日程

| 想定価格 | 1,490円 |

| 仮条件 | 1,440円~1,590円 |

| 売出価格 | 3月08日 |

想定発行価格から試算される市場からの吸収金額は約158.5億円です。オーバーアロットメントを含めると約182.2億円になります。前回の上場承認時が約281.1億円なので100億円程規模縮小になっています。

ただ配当が未定なので買われる期待も薄いかもしれません。さらにディスカウントされるようなことがあれば長期投資で利益が見込める気がします。VC案件アルアルですよね。

ウイングアーク1st(4432)IPOの幹事団詳細と会社データ

| 公募株数 | 0株 |

| 売出株数 | 10,634,700株 |

| 公開株式数 | 10,634,700株 |

| OA売出 | 1,595,100株 |

| 引受幹事 | 野村證券(共同主幹事) 三菱UFJモルガン・スタンレー証券(共同主幹事) モルガン・スタンレーMUFG証券(共同主幹事) みずほ証券 SMBC日興証券 大和証券 SBI証券 楽天証券 |

| 委託見込 | auカブコム証券 SBIネオトレード証券 |

野村證券と三菱UFJモルガン・スタンレー証券から申込を行えば当選できそうな気がします。地合いが良いため仮条件上限で公開価格が決定できるのか気になります。

IPO抽選には参加しやすそうですね。SBI証券からはIPOチャレンジポイントを頂いておきましょう。ポイントを貯めることで50万円~100万円の利益を狙うこともできます!

またSBI証券が幹事入りしているとSBIネオトレード証券からのIPO抽選参加期待ができます。主幹事以外でもIPOの取扱いが行われています。前受け金不要でIPO抽選に参加できます。

旧ライブスター証券になるため名前を知っている方も多いはずです。

ウイングアーク1stの会社設立は2016年3月07日、本社住所は東京都港区六本木三丁目2番1号、社長は田中潤氏(44歳)です。※2021年2月19日時点

従業員数は592人(臨時雇用者60人)、平均年齢40.0歳、平均勤続年数3.6年、平均年間給与約769万円です。連結従業員数は689人になります。

ウイングアーク1st(4432)IPOの初値予想とロックアップ

| 氏名又は名称 | 所有株式数 | 割合 |

| CJP WA Holdings, L.P. | 12,229,830株 | 34.79% |

| IW.DXパートナーズ株式会社 | 7,643,470株 | 21.75% |

| 東芝デジタルソリューションズ株式会社 | 4,604,700株 | 13.10% |

| Sansan株式会社 | 2,394,800株 | 6.81% |

| モノリス有限責任事業組合 | 1,400,000株 | 3.98% |

※上位株主の状況

【ロックアップ情報】

引受人の買取引受による売出しに関連して、売出人及び貸株人であるCJP WA Holdings, L.P.、当社の株主であるIW.DXパートナーズ株式会社、東芝デジタルソリューションズ株式会社、Sansan株式会社、モノリス有限責任事業組合、株式会社PKSHA Technology、鈴与株式会社、合同会社PKSHA Technology Capital、株式会社データ・アプリケーション及び株式会社タケオホールディングス並びに当社の新株予約権者である内野弘幸、田中潤、藤本泰輔、~中略~ 野村證券株式会社、三菱UFJモルガン・スタンレー証券株式会社及びモルガン・スタンレーMUFG証券株式会社に対し、元引受契約締結日から上場日後90日目の2021年6月13日までの期間中、野村證券株式会社、三菱UFJモルガン・スタンレー証券株式会社及びモルガン・スタンレーMUFG証券株式会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨を約束する書面を2021年3月08日付で差し入れる予定であります。

幹事引受け株数と割合を調べた結果

| 幹事団 | 引受け株数 | 割合 |

| 野村證券(共同主幹事) | 4,870,700株 | 45.80% |

| 三菱UFJモルガン・スタンレー証券(共同主幹事) | 4,870,700 株 | 45.80% |

| モルガン・スタンレーMUFG証券(共同主幹事) | 0株 | 0% |

| みずほ証券 | 319,000株 | 3.00% |

| SMBC日興証券 | 319,000株 | 3.00% |

| 大和証券 | 127,700株 | 1.20% |

| SBI証券 | 63,800株 | 0.60% |

| 楽天証券 | 63,800株 | 0.60% |

※目論見の訂正事項発表後に引受け株数を記載、委託幹事は記載なし

上場承認後の直感的初値予想と仮条件後の予想!

第一弾⇒ 1,400円~1,600円

※ファーストインプレッション

第二弾⇒ 1,400円~1,620円

※仮条件発表後

初値予想と市場コンセサンス

ウイングアーク1stの初値予想をリサーチして記載します。

初値予想1,300円~1,500円

修正値1,500円~1,700円

仮条件範囲が1,440円~1,590円になり驚きました。個人投資家を中心に考えると不人気だと考えていただけに、上限方向に引き上げられるとは思いもしませんでした。

吸収額は153.1億円~194.5億円になり、時価総額は449.3億円~496.0億円です。

今期は減収減益が発表されているせいなのか、来期業績予想が既に出ています。今期は売上180億円で経常利益32.30億円になります。2022年2月期は売上190億円で経常利益57.60億円の予想となっています。これを信じるならば割安な株価だと思います。

EPSは134.16なのでPERは11.85倍、BPSは949.21なのでPERは1.68倍になります。EV/EBITDAが8.11~8.98倍になるそうなので、この辺りを意識していると考えられています。個人的には当選を狙いに行かず、下落したところで買い向かうほうが賢いと考えています。

上場当日に日経暴落となれば売られまくるはずです。逆に日経が上げても同社の株価はそれほど上げないと思うので様子見でよいでしょう。ここまで悲惨な銘柄はないと思います。業績は拡大の余地があるそうです!

ウイングアーク1st(4432)IPOの評価と申し込みスタンス

| ストックオプション期間 | 株数残 |

| 2018年10月14日~2026年10月13日 | 1,226,000株 発行価格500円 |

| 2018年10月15日~2026年10月13日 | 1,192,000株 発行価格500円 |

| 2018年10月14日~2026年10月13日 | 1,190,000株 発行価格500円 |

| 2020年2月01日~2026年10月13日 | 230,000株 発行価格722円 |

| 2020年2月01日~2026年10月13日 | 140,000株 発行価格722円 |

| 2021年5月29日~2029年5月28日 | 242,500株 発行価格1,350円 |

| 2021年5月29日~2029年5月28日 | 80,000株 発行価格1,350円 |

ロックアップは90日間(2021年6月13日)でロックアップ解除設定はありません。ストックオプションの株数残や発行価格は上記のようになります。

行使期限に入る株数は3,978,000株になります。ただ新株予約権保有者はロックアップが設定されています。

時価総額は東証データの上場時発行済み株式数の31,198,000株から算出すると想定価格ベースで約464.9億円になります。

今期業績が減益になることはかなり気になる材料です。ただ東証1部へ直接上場するため公開価格割れにはならないかもしれません。獲得しやすいIPOなのでしばらく考えてみたいと思います。

海外配分もあるそうですが、事前に株数は決まっていません。前回承認時は決まっていました。

PayPay証券でIPO取扱いが行われるそうです。みずほ証券主幹事の場合に委託先で引受けるとニュースで出ています。これは期待していいのでは?と考えています。

単元未満株の配分になるみたいなので当選者が多くなりますよね。ネオモバでも当選しているから超期待しています。サービス内容をまとめてみました!

タグ:IPO初値予想